236

236

Современная банковская лояльность

Структура комплексной программы банковской лояльности для частных лиц

Сергей Гордейко, независимый эксперт, член Ассоциации клиентской лояльности и клиентоцентричности, к. т. н.

В настоящее время развитие науки и технологий позволяет разрабатывать и внедрять в практику комплексные программы лояльности. Что мы имеем в своем распоряжении?

Во-первых, ученые и консультанты значительно продвинулись в вопросах измерения отношений. Результаты измерений обычно стараются представить в виде специальных индексов, например:

1. Customer Experience Index (CEI, индекс впечатления клиента) активно используется SENTEO INC. (www.senteo.net). В 2007–2012 гг. применялся для анализа деятельности розничных банков в РФ1.

2. Customer Lifetime Value (CLV, пожизненная стоимость/ценность покупателя) используется как в теории, так и на практике2

3. Net Promoter Score (NPS, чистый коэффициент лояльности) – не только индекс, но и торговая марка Bain&Company Inc., Fred Reichheld and Satmetrix Inc. NPC активно используется разработчиками в течение 10 лет3.

Данный список не претендует на полноту и может быть дополнен.

Во-вторых, поставщики информационных решений добились серьезных успехов в разработке программных комплексов лояльности как составной части общей технологии, связанной с CRM, так и отдельных приложений. При этом происходит слияние услуг консалтинга и информационных технологий, предлагаемых конкретным поставщиком. И в соответствии с требованиями времени заказчику демонстрируется готовность делать системы «под ключ», снимая смежные интеграционные вопросы и реализуя комплексное решение.

Список решений и поставщиков может быть весьма обширным. Отметим тех, чьи предложения были проверены на соответствие критерию комплексности: SAP, COMARCH, RapidSoft, MANZANA group.

В-третьих, при нынешнем уровне развития консалтинга появились ресурсы для разработки на заказ программ лояльности с привлечением любых специалистов в проект.

В-четвертых, банки технически подготовлены к внедрению практически любых инноваций.

Кажется, еще немного – и количество перейдет в качество, и как из «рога изобилия» на рынок могут «посыпаться» банковские программы лояльности.

В рамках данной статьи рассмотрим два вопроса:

• каковы главные предпосылки для разработки комплексной программы банковской лояльности;

• какой может быть структура программы.

Ответ на первый вопрос лежит в области философии организации и связан с тем, что она считает своей миссией, концепцией развития и т. д. Чем характеризовалось последнее десятилетие в банковской сфере, кроме развития технологий и роста кредитных и депозитных портфелей? Большим количеством сделок по слиянию и поглощению. К ним можно отнести продажу кредитной организации новому собственнику. Казалось бы, какое отношение к программам лояльности имеют такого рода сделки? Самое непосредственное. Главной предпосылкой для разработки программы лояльности является стабильность кредитной организации в части собственности и управления. Как правило, после изменений в составе акционеров и правления банк начинает искать новые, более эффективные направления работы и разрабатывать новые концепции развития или просто меняться в соответствии со взглядами нового собственника.

Стабильность позволяет формировать непрерывную клиентскую политику и в ее рамках обсуждать цель создания программы лояльности. Обычно при этом употребляются такие термины, как «удержание клиента», «формирование партнерских отношений между клиентом и банком» и др. Другими словами, цель программы лояльности – вызвать у клиента желание обращаться за банковскими услугами в «свой» банк «всю жизнь» и дать ему такую возможность. И желательно, чтобы в организации было объявлено, что программа долгосрочной лояльности является основой клиентской политики.

|

Третья предпосылка относится к сфере экономики и заключается в готовности и возможности разрабатывать долгосрочные программы, итоги которых становятся очевидными лишь по истечении привычного горизонта планирования (от одного до трех лет). При этом на этапе формирования готовности инвестировать в далекое будущее может быть затруднительно дать оценку экономического эффекта от комплексной программы лояльности в целом.

Возможно, это и является одной из причин низкой активности в разработке долгосрочных комплексных программ банковской лояльности.

Итак, существуют три главные предпосылки (или условия) для создания программы лояльности:

• стабильность собственности и органов управления кредитной организации;

• сформулированная цель создания программы лояльности;

• готовность к долгосрочным инвестициям.

Далее рассмотрим структуру программы лояльности.

Эффективное привлечение клиента в банк

Чтобы работать с клиентами и удерживать их в банке, необходимо для начала их привлечь. Для этого следует разработать качественные продукты и организовать их продажи. На рис. 1 приведена схема привлечения клиента в банк через использование одного из банковских продуктов.

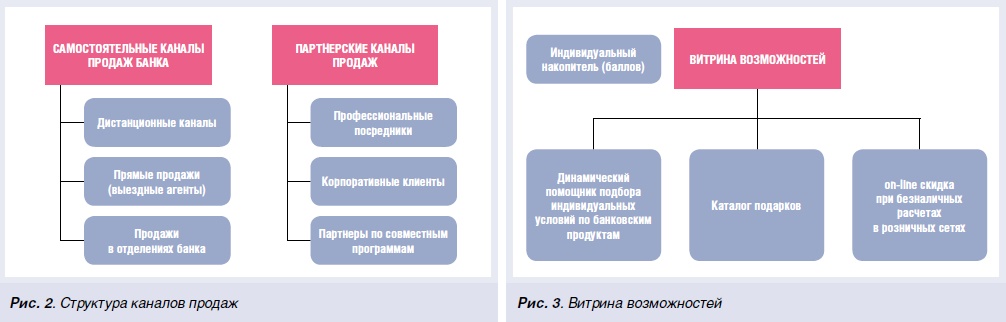

Система продаж банковских продуктов определяется каналами продаж. Укрупненная структура каналов продаж приведена на рис. 2.

Удержание клиента в банке

Основой для удержания является удовлетворение потребностей клиента с точки зрения выгоды и эмоционального комфорта. Определим, что главным условием для удержания является узнавание или формирование потребностей клиента и предложение ему индивидуальных решений для реализации этих потребностей.

Для работы с потребностями нужны следующие средства:

• типовая модель жизненного цикла клиента и его типовых потребностей;

• информационные системы, которые можно объединить под условным названием CRM;

• информационный ключ для взаимодействия клиента и банка;

• система генерации индивидуальных предложений.

Информационный ключ для взаимодействия с клиентом представляет собой комплект из расчетной пластиковой карты и онлайн-сервисов. Дополнительно к любому продукту предоставляется универсальный информационно-расчетный инструмент, имеющий следующие характеристики:

• привлекательные расчетные тарифы, обслуживание почти бесплатное;

• информационные сервисы;

• возможность небольшого (технического) овердрафта;

• встроенные функции информирования (e-mail, SMS);

• широчайший выбор расчетов и платежей;

• опциональное подключение услуг (продуктов) в онлайн-режиме, включая кредиты и депозиты;

• использование всех возможных каналов управления счетом через SMS, мобильный и интернет-банкинг.

Информационный ключ для взаимодействия клиента и банка дает основу для построения системы генерации индивидуальных предложений, которая использует две другие составляющие – модель типовых потребностей и данные из CRM.

После формирования транзакционной активности клиентов необходимо постоянно демонстрировать им продуктовые возможности и выгоды от их использования. Вариант витрины возможностей представлен на рис. 3.

Витрина возможностей отвечает на вопрос: как потратить? Через информационный ключ взаимодействия банк предлагает клиенту обратиться к его индивидуальной витрине возможностей. Чем выше транзакционная активность клиента, тем больше возможностей привлечь его к просмотру витрины.

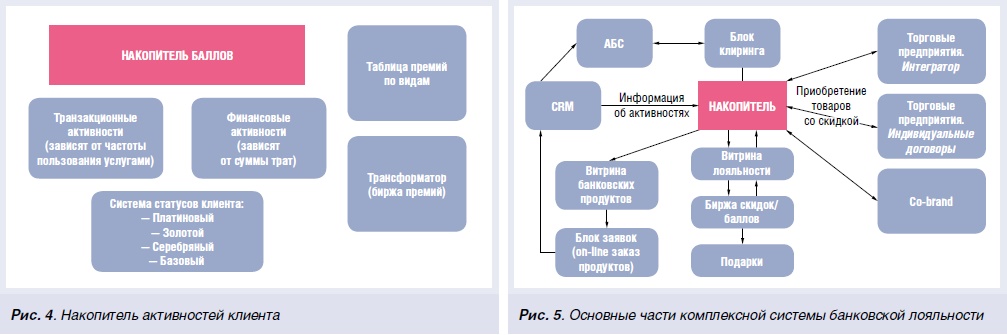

Источником индивидуальных предложений является индивидуальный накопитель, в котором архивируются все активности клиента в течение продолжительного времени. И он же отвечает на вопрос: как накопить? Возможный вид накопителя представлен на рис. 4.

Таблица премий представляет собой соответствие баллов, начисляемых клиенту за каждое действие. Предлагается два раздела накопителя: транзакционный и финансовый. Существование двух разделов необходимо для ухода от системы, при которой лояльность ощутима только для клиентов с большими финансовыми расходами.

Трансформатор, или биржа премий, позволяет проводить внутреннюю конверсию финансовых активностей в транзакционные и наоборот, по специальному набору курсов.

Описанные составные части позволяют перейти к представлению укрупненной структуры банковской программы лояльности (см. рис. 5).

Каждый элемент приведенной схемы является сложным информационным комплексом и требует тщательной проработки в рамках конкретной программы лояльности.

Комплексная программа банковской лояльности для частных лиц представляет собой последовательность целенаправленных действий, в ходе которых необходимо ответить как на вопросы, поставленные в данной статье, так и на многие другие.

В заключение еще раз перечислим основные вопросы, ответы на которые составят важную часть подготовки к реализации программы:

• зачем создавать программу лояльности в конкретном банке;

• как привлечь клиента в банк;

• как удержать клиента в банке.

Составной частью вопроса об удержа- нии является:

• как накопить;

• как потратить.

Надеемся, что банк, который пройдет весь этот путь, сможет ответить на главный вопрос: как стать для клиента «банком на всю жизнь».

1 Индекс впечатления клиента – 2012 // Senteo, Inc.2 Подробное исследование вопросов CLV см.: Третьяк О.А. «Хрестоматия: Ценность клиента в течение жизненного цикла» // Российский журнал менеджмента. 2011. Том 9, № 3. С. 55–68.

3 Reichheld F., Markey R. The Ultimate Question 2.0 (Revised and Expanded Edition): How Net Promoter Companies Thrive in a Customer-Driven World // Harvard Business Review Press. 2011.