19450

19450

Цифровая ипотека от Freedom Finance Bank. Впервые в Казахстане — впервые в мире

ПЛАС: Прежде чем перейти к обсуждению целей и задач проекта цифровой ипотеки, реализованного Freedom Finance Bank, не могли бы вы кратко охарактеризовать текущую ситуацию и ключевые тренды рынка ипотеки Казахстана?

А. Жумагулов: Рынок ипотечного кредитования в Казахстане финансируется практически на 90 процентов из государственных средств, то есть это госбанки и госпрограммы. И только 10 процентов коммерческих банков работают по своим собственным рыночным программам ипотеки. При этом в республике сейчас отмечается достаточно высокий уровень проникновения современных технологий в различные сферы: среди физлиц велик процент использования смартфонов, сильно выросла доля безналичных платежей в экономике, динамично развиваются маркетплейсы и электронная коммерция в целом. Также в Казахстане очень сильно развито такое направление, как GovTech, предлагающее широкий портфель цифровых сервисов и продуктов. Поэтому в рамках элементов открытого API, и в рамках госсервисов вообще, можно выстраивать самые разные цифровые продукты, которые сократят time-to-market, customer acquisition cost и позволят занять определенную реальную долю рынка.

ПЛАС: Как возникла сама идея создания сервиса цифровой ипотеки в Казахстане? Какими принципами вы руководствовались при выборе технологии для реализации такого масштабного проекта?

А. Жумагулов: Наш банк вышел на рынок чуть более года назад. Когда мы разрабатывали свою бизнес-стратегию, то особое внимание уделили госсервисам с точки зрения использования их для создания продуктов. После тщательного анализа мы увидели здесь огромный потенциал, одновременно поняв, насколько неэффективно во многих банках выстроены процессы как в ипотеке, так и в автокредитовании, а также в ряде других направлений. Более того, мы поняли, что грамотная организация цифровых процессов по соответствующим продуктам позволит нам относительно легко и быстро получить весомую долю рынка. Что, собственно, в результате и произошло.

Мы проанализировали рейтинги по электронным госуслугам в различных странах мира и выгрузили топ 10 государств, включив туда в том числе Россию, где развиваются такие интересные проекты, как, например, Домклик от Сбербанка. Мы также внимательно изучили опыт банков и самые актуальные бизнес-кейсы в этой области в поисках некого бенчмарка, на который можно было бы опереться при реализации цифровой ипотеки. Как показал наш бенчмаркинг, на сегодняшний день цифровая ипотека не функционирует ни в одной стране мира. Во всех случаях онлайн-процесс постоянно переходит в офлайн — лучших показателей добился финтех- стартап MoloFinance в Великобритании (имеющий, впрочем, «под капотом» крупный банк), но и там это направление оцифровано процентов на 50, не более.

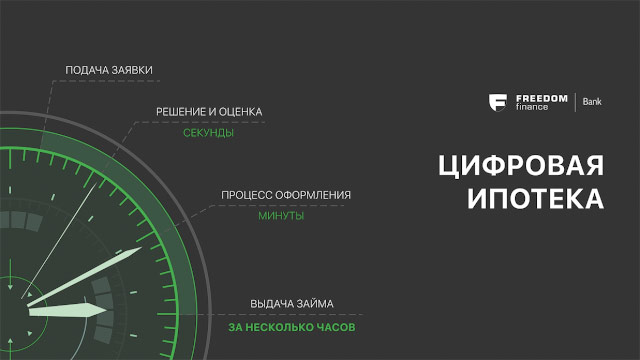

ПЛАС: Как организован процесс цифровой ипотеки? В чем его особенности и главные отличия от традиционного формата оформления банком кредита на приобретение недвижимости с оформлением залога? Какие конкурентные преимущества обеспечивает такой подход?

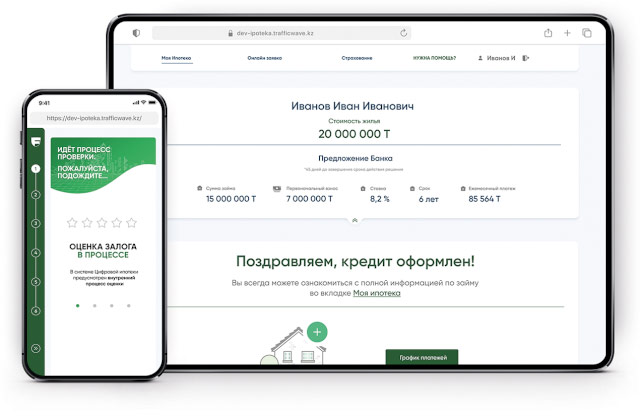

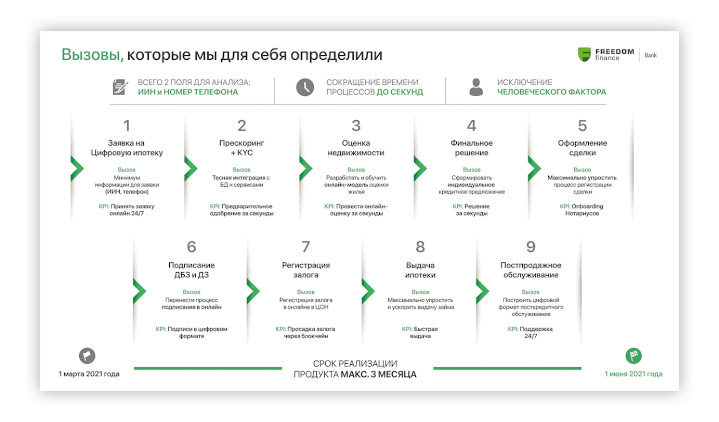

А. Жумагулов: Сегодня каждый второй «рыночный» ипотечный заем выдается нашим банком в рамках цифровой ипотеки. Иными словами, через нас проходит 50 процентов всех сделок такого рода на казахстанском рынке. Как же нам удалось завести на себя этот поток? Конечно, с помощью все тех же госсервисов, которые позволяют проводить удаленную идентификацию клиента, тем самым сократив процесс принятия решения, предлагая ему заполнить только два поля: ИИН, который сегодня является сквозным идентификатором, и номер телефона.

В Казахстане государственная база сегодня достаточно хорошо структурирована. При согласии клиента по сквозному идентификатору ИИН можно получить большинство данных заемщика, таких как паспортные данные, семейное положение, количество детей, информацию о доходах, кредитную историю и другие данные. Все это позволяет существенно обогащать скоринг и принимать решение за считаные секунды.

При РГП «Казахстанский центр межбанковских расчетов Национального Банка Республики Казахстан» создан Центр обмена идентификационными данными. Мы как финансовая организация используем у себя биометрию, то есть проверяем так называемую проверку «живости» лица — liveness detection клиента — процесс, когда клиент снимает видеопоток и должен совершить некие оговоренные действия вживую: моргнуть, повернуться налево, направо и т. п. Исходя из этого мы можем убедиться, что клиент на той стороне канала связи действительно является реальным живым человеком. После этого мы делаем его цифровой портрет, который отправляем в Центр идентификации данных, интегрированный с базой всех паспортов граждан Казахстана. После проверки в Центре устанавливается уровень схожести клиента с личностью, данные которой он представил.

Каждая организация выставляет свой порог схожести, при этом установлен минимум, 85 процентов, ниже которого идентификация считается неудачной, а клиент — неидентифицированным. Это правило работает для всего рынка: в республике законодательно приняли удаленную идентификацию, и все финансовые организации в рамках своих мобильных банков и кредитных продуктов сейчас пользуются этой технологией для удаленного открытия счета и доступа к банковским продуктам и сервисам.

ПЛАС: Можно ли говорить, что речь идет об аналоге запущенной в России Единой биометрической системы, который функционирует в Казахстане?

А. Жумагулов: Да, но в отличие от Казахстана в России после запуска ЕБС предложили всем банкам собирать биометрические данные клиентов самим, что получается у них не слишком успешно. А в Казахстане такой проблемы перед банками не стоит. Здесь есть база паспортов и иных документов, удостоверяющих личность. Наша задача — только направить в эту базу фотографию клиента, которую мы сделали онлайн с видеопотока, и при этом нет необходимости собирать биометрические слепки самим. И в этом одна из причин, почему мы быстро запустились.

Еще одно значительное преимущество цифровой ипотеки — возможность регистрировать залог в режиме онлайн. В АО «Национальные информационные технологии» (АО «НИТ») реализован проект на базе технологии блокчейн, который в сочетании с возможностью проведения удаленной биометрии для идентификации клиента позволяет открывать ему банковский счет онлайн и регистрировать в онлайне залоговое имущество. Подписание документов мы также имплементировали, «вшив» в наш процесс ЭЦП, чтобы клиент не использовал бумажные носители и не было необходимости лишний раз коммуницировать с нашими менеджерами и отправлять документы.

Пока в Казахстане еще не принят закон о цифровом нотариате. Поэтому в своей экосистеме мы реализовали личный кабинет нотариуса, куда заранее «заливается» готовый договор купли- продажи. Заявки распределяются между всеми лицензированными нотариусами рандомно в зависимости от региона и района. Далее, раз у нас есть все данные покупателя и продавца, есть сумма сделки, есть данные по недвижимости — остается только добавить туда согласие супругов, а если клиент в браке не состоит — то заявление об отсутствии факта государственной регистрации заключения брака. В результате нотариусу буквально остается только нажать print. Таким образом, в процессе оформления цифровой ипотеки остается только одна офлайн- процедура, и покупатель с продавцом за 20 минут завершают сделку.

ПЛАС: Вам удалось в короткие сроки оцифровать все этапы новой услуги и вывести ее на рынок. С какими сложностями пришлось столкнуться на этом новом пути?

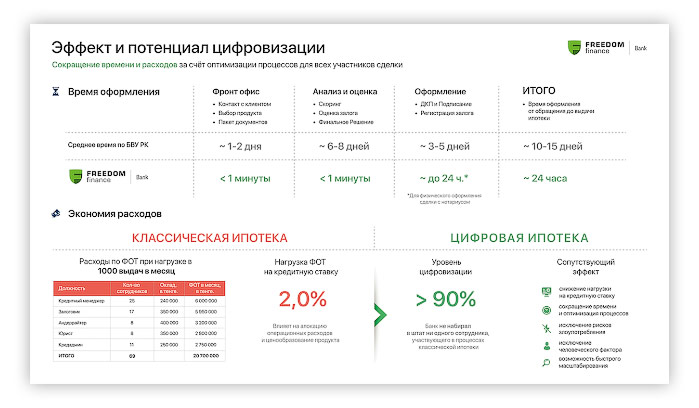

А. Жумагулов: Самым большим вызовом для нас стала реализация собственного полностью цифрового решения онлайн-оценки недвижимости: каким образом, не выезжая на физический осмотр квартиры, посчитать ее оценочную стоимость, которая должна быть указана как финальная в договоре залога? Так была создана уникальная разработка банка — онлайн-модель оценки. С ее помощью процесс оценки занимает считаные секунды, а для ее проведения достаточно только знать адрес недвижимости.

Традиционная оценка недвижимости в Казахстане, в России или в других странах мира принципиально не отличается. Есть порталы недвижимости, где клиенты вывешивают свои объявления, и есть лицензируемые оценочные компании, которые при проведении оценки выбирают на порталах три аналога и находят среднюю стоимость объекта, после чего выезжают на место для описания и оформляют отчет об оценке. Все это занимает от 4 до 7 дней. То есть неделю клиент ждет, чтобы получить эту оценку и отнести ее результаты в банк. Мы же не требуем от клиента ничего, даже оплаты, пока он не договорится с продавцом недвижимости и пока всех не устроит оценка.

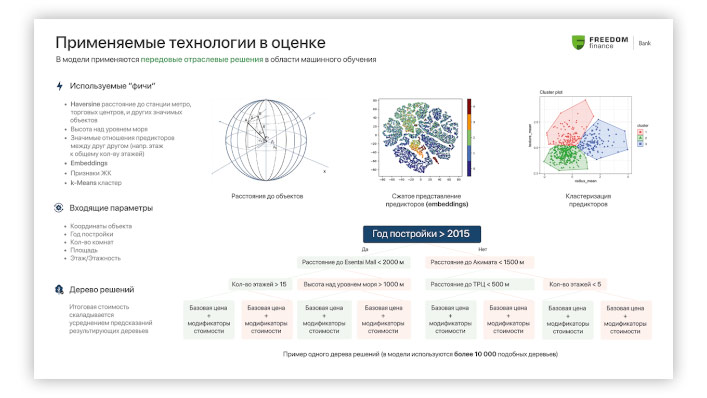

Практикуемая нами онлайн-оценка состоит из двух основных моделей. Первая — модель на основе геопризнаков и таргетинга рынка. Каждый город имеет свои особенности: в Алматы, например, чем ближе объект недвижимости расположен к горам, тем выше его стоимость. И наоборот, чем ниже он размещается над уровнем моря и ближе к промзоне, тем она ниже. Плюс мы замеряем системообразующие бизнес- центры, школы, сады, расстояние до метро. В рамках этих геопризнаков строятся математические расчеты, на основании которых определяется возможная величина ценовых отклонений в этом районе.

Вторая модель вычисляет технические параметры объекта: этаж, высоту, год постройки, материалы стен и т. д. Мы интегрированы со всеми базами данных, как государственными, так и частными: Open street, Map, 2ГИС, знаем, сколько этажей в доме, есть ли там подвал, чердак и т. п. И на основании комбинации всех этих параметров модель выдает итоговую оценку.

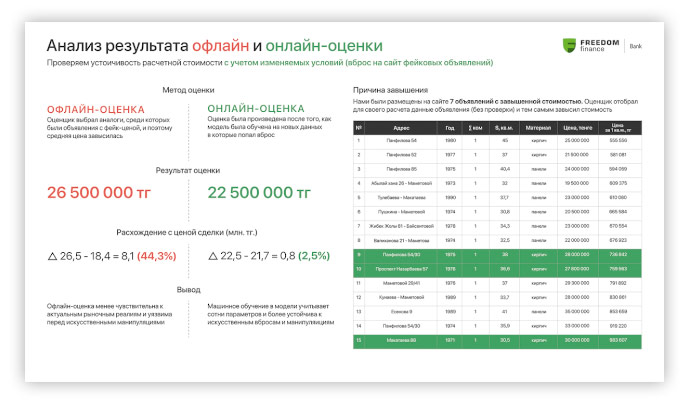

Мы провели эксперимент, где сравнили результаты онлайн- и офлайн-оценок. Для этого мы выбрали реальный объект недвижимости, который купил наш сотрудник. Он обратился в одну оценочную компанию — после недели ожидания приезда оценщиков его квартиру оценили в 18 млн 380 тыс. тенге. А наша модель оценила ту же квартиру в 21 млн 700 тыс. тенге. Реальная же стоимость покупки на рынке была 22 млн тенге (порядка 44,5 тыс. долл. США). То есть оценщик занизил ее на 16 %, а мы практически попали в диапазон (отклонение составило всего-навсего 1,4 %). Через неделю мы добавили 7–10 фейковых объявлений на портал, в которых завысили стоимость, и обратились снова в офлайновую оценочную компанию, но уже в другую. Сотрудник оценочной компании, не мудрствуя лукаво, выбрал снова три аналога, но уже с фейковыми завышенными ценами, и увеличил стоимость оценки на 44%, при это модель онлайн-оценки не изменилась по тем же параметрам.

В целом на сегодняшний день в нашей ипотеке остается только один офлайн-процесс — это заверение сделки у нотариуса. Но после того как в Казахстане будет принят закон о цифровом нотариате, можно будет перевести в онлайн и этот момент. Например, по Zoom или Skype сделать звонок, идентифицировать клиента и убедиться, что он находится в здравом уме и твердой памяти и способен совершить юридически значимую сделку.

ПЛАС: Имея собственные решения в финтехе и опыт успешной реализации сложных цифровых продуктов, какие еще инновационные сервисы, помимо цифровой ипотеки, вы выводите на рынок?

А. Жумагулов: Мы уже сейчас предлагаем ряд других современных продуктов. Так, в апреле 2022 года планируем сделать релиз полностью цифрового автокредитования, включающего снятие и постановку на учет автомобиля, а также регистрацию залога с доставкой клиенту техпаспорта с госномерами. Недавно мы запустили брокерскую инвест- карту, благодаря которой можно завести брокерский счет онлайн и сразу же открыть банковскую карту, получив доступ к счету 24×7.

Много чего мы сделали и для юрлиц: удаленное открытие счета, онбординг, получение POS-терминала за два часа с онлайн- идентификацией и доставкой. Все это дает большие возможности для развития бизнеса, включая оцифрованный доступ к госсервисам.

ПЛАС: В чем вы видите залог успеха цифровой ипотеки Freedom Finance? На что собираетесь делать ставку в своих новых проектах?

А. Жумагулов: Использование госсервисов в условиях насыщенности рынка доступными бюджетными средствами позволило нам вывести на рынок услугу цифровой ипотеки, которая дала импульс для предложения доступного жилья населению. Изначально мы запускали свой сервис, вкладывая собственные средства в рыночную программу. И вот в феврале 2022 года Freedom Finance Bank стал участником госпрограммы «7–20–25». Последняя предусматривает кредитование под 7 процентов на 25 лет с первоначальным взносом в размере 20 % от стоимости приобретаемого жилья. По этой программе у нас сейчас проходят весьма значительные объемы ипотеки.

Сегодня мы строим Open API банк, для которого государственные ИТ-системы становятся неотъемлемой частью банковской инфраструктуры и архитектуры, где все продукты и процессы строятся без прямого участия персонала на базе этих государственных сервисов. И крайне важно то обстоятельство, что мы являемся частью экосистемы государственных сервисов, а государственные сервисы — частью нашей экосистемы.

Когда меня спрашивают о том, как нам удалось реализовать этот проект, я честно говорю, что в первую очередь наши ребята — это талантливая команда специалистов. Но конечно же, цифровую ипотеку невозможно было бы создать без сильного фундамента в лице государственных сервисов. Фундаментом здесь выступает государство, на котором стоит наш общий визуализированный дом.