3227

3227

Клиентские впечатления о банках: опыт Кыргызстана

В предыдущей публикации мы рассматривали, как современные клиенты влияют на банковский бизнес Армении, на основе результатов исследования индекса клиентского опыта.

Цифровизация банков по всему миру переводит основные банковские услуги в приложения для смартфонов, где клиент оказывается один на один с технологией, которую внедрил банк. В онлайн-банкинге особенно важно контролировать впечатления клиентов от сервиса и оказываемых услуг и держать руку на пульсе стабильного развития.

Международная консалтингово-исследовательская компания Senteo опубликовала Индекс клиентских впечатлений (Customer Experience Index, CEI) банковского сектора Кыргызстана за 2023 год.

Структура индекса клиентского опыта

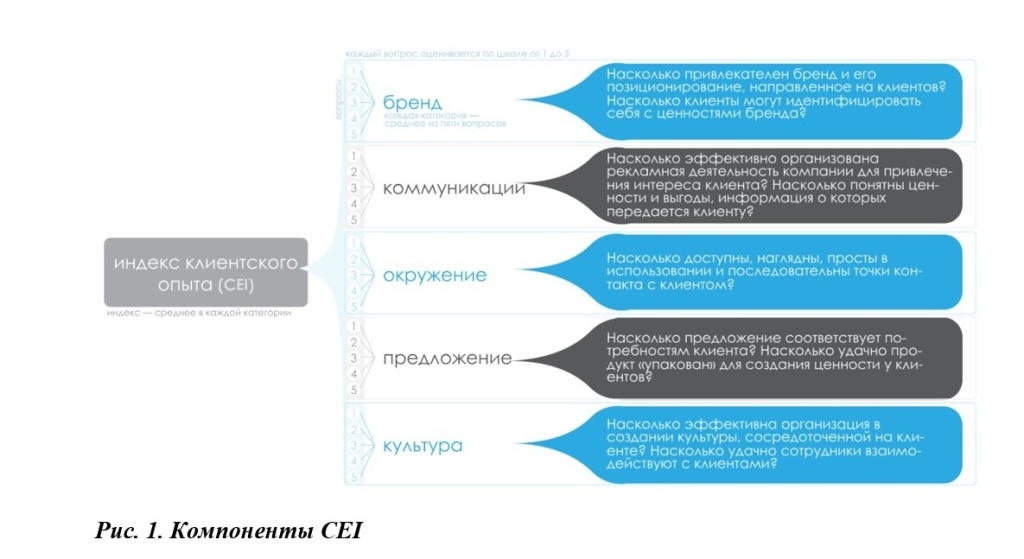

Авторская методика расчета CEI разработана Senteo в 2007 году. В основе Индекса CEI — измерение клиентских впечатлений по пяти компонентам: бренд, коммуникации, окружение, предложение и культура. Подробная детализация представлена на рис. 1.

Получая значение индекса для каждого конкретного банка, Senteo детализирует показатель, изучая динамику клиентских впечатлений в нескольких подразделениях одного и того же финансового учреждения. Управление клиентским опытом позволяет повысить доход банка на клиента и повлиять на LTV клиента (Lifetime Value, или пожизненную ценность клиента для компании) за счет расширения диапазона используемых продуктов и сервисов. Отрицательный клиентский опыт снижает прибыль и добавляет банку репутационные риски.

Значения CEI устойчиво коррелируют с эффективностью продаж, выручкой и лояльностью. Так, компании, набравшие большее количество баллов, имели лучшие результаты по привлечению клиентов и кросс-продажам, получали ценовые премии в среднем на 60% больше, чем конкуренты, и демонстрировали более крепкие отношения и меньший отток клиентов.

Опыт мировых банков

За 17 лет методика расчета CEI применялась Senteo в 10 странах мира. Анализ банковской системы Армении, Таджикистана, Казахстана продемонстрировал, что только часть банков смогла показать CEI на уровне 3 и более баллов, при этом волатильность (разброс значений) показателя колеблется в пределах 1,5–2,0 балла.

CEI = 3 — это минимальный уровень, необходимый на развитых рынках, и ожидаемый уровень для активно развивающихся стран. Лучшие мировые практики соответствуют значениям CEI на уровне более 4,50 балла, российские банки держатся в среднем на уровне около 4,0 балла. Важно, что индекс CEI является одним из KPI топ-менеджеров российских банков.

Методика исследования

Senteo выбирает перечень исследуемых банков, а также перечень отделений этих банков для посещения. В каждое отделение выбранного банка направляются тайные покупатели, которые прошли сертификацию по обучению Senteo, со стандартизированной скор-картой, чтобы минимизировать искажение исследования. Оценивается путь клиента от входа в банк и встречи до прощания (см. рис. 2).

Каждый из шагов оценивается по эмоциональной шкале от злости до восторга. Далее показатели аккумулируются, анализируются, перепроверяются в случае сильных расхождений, а затем формируется рейтинг.

Результаты исследования CEI в банках Кыргызстана

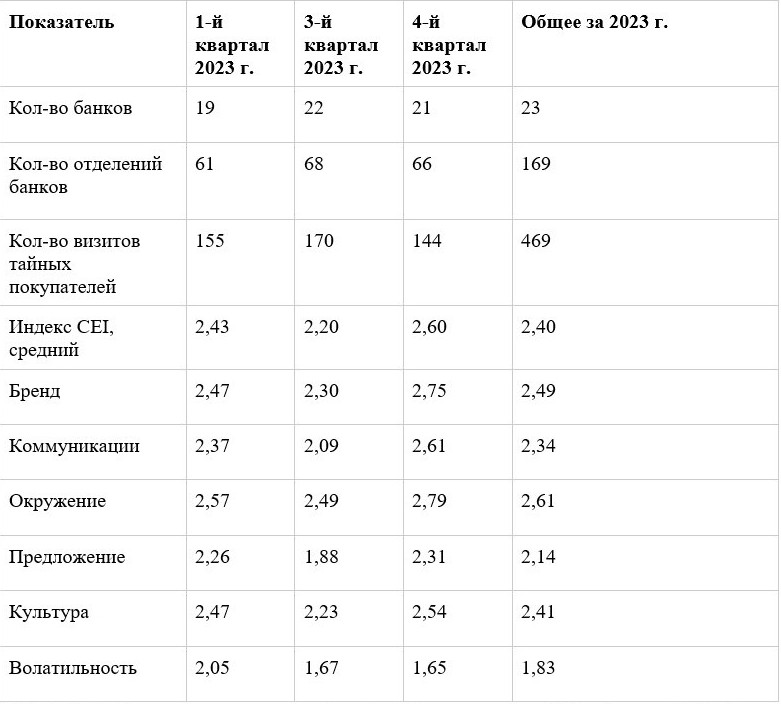

В 2023 году в Кыргызстане работает 23 коммерческих банка. Эксперты Senteo оценили CEI большей части банковского сектора — в исследование взят 21 банк Кыргызстана в динамике за 1-й, 3-й, 4-й кварталы и 2023 год в целом. Сравнительные результаты исследования приведены в таб. 1.

Таб. 1. CEI в банках Кыргызстана в 1-м, 3-м, 4-м кварталах 2023 года и за 2023 год в целом

В 1-м квартале 2023 года среднее значение CEI составило 2,43 балла по 5-балльной шкале. В течение года наблюдалось падение индекса до 2,20 балла и рост к концу года до 2,60 балла. Подобная неустойчивая динамика может демонстрировать становление управления клиентским опытом в банках Кыргызстана. Показатель волатильности находится на достаточно высоком уровне 2,05 в начале года, но имеет устойчивую позитивную динамику, снижаясь до 1,65 к 4-му кварталу 2023 года.

Основным компонентом CEI, который влияет на низкое значение итогового показателя, является предложение — сам продукт и его упаковка. Клиенты банков не считают существующие предложения особенно ценными для себя. Низкое значение компонента — от 2,26 в 1-м квартале 2024 года до 2,31 в 4-м квартале 2024 года — отражает более низкую долю безналичных расчетов в Кыргызстане, чем в других странах СНГ и развитых странах мира, где наличные деньги сохраняют 10–20% от оборота денежной массы в стране. Банковский сектор в целом находится на пути к доверию к онлайн-продуктам и пониманию их выгодности.

Компонентом с самым высоким значением индекса является «окружение», то есть точки контакта с банком в целом относительно понятны и комфортны для клиентов.

CEI за 2023 год в Кыргызстане составил 2,40 балла, что существенно ниже минимума в 3,0 балла и говорит о том, что переход к клиентоориентированности пока в процессе осуществления, и необходимо приложить к этому дополнительные усилия каждого банка в стране.

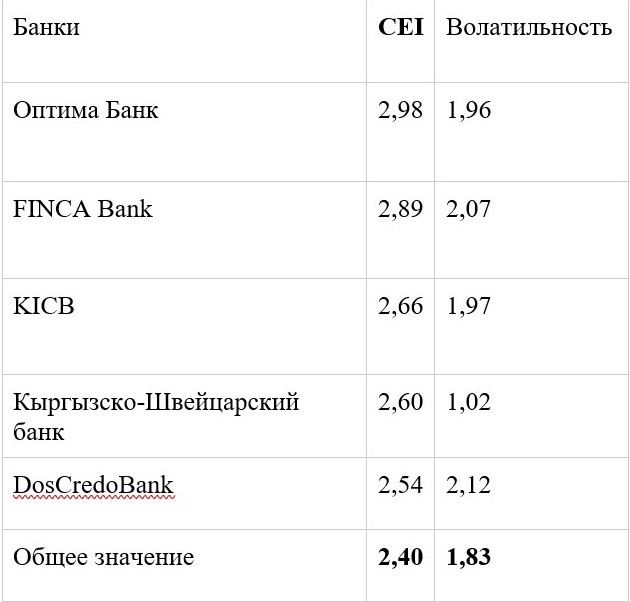

По результатам исследования Senteo выделила топ-5 банков, занявших высшие строчки рейтинга Customer Experience Index по итогам 2023 года: Оптима Банк, FINCA Bank, KICB, Кыргызско-Швейцарский банк, DosCredoBank (см. таб. 2).

Таб. 2. Индекс клиентских впечатлений и волатильность клиентов банков Кыргызстана, 2023 г.

Для того чтобы определить, насколько едины подразделения банка по клиентским впечатлениям, компания Senteo учитывает в своих исследованиях показатель волатильности CEI – чем он ниже, тем лучше. Низкие показатели означают, что у клиента создаются одинаковые впечатления в ходе визитов в разные отделения банка. Из практики, средний показатель волатильности клиентских впечатлений, который не вызывает фрустрации у клиента и завышенных ожиданий, — это 1,00 балла, а уровень лучших международных практик — менее 0,50 балла.

Общий показатель волатильности в Кыргызстане за 2023 год составил 1,83 балла, что демонстрирует нестабильность клиентского опыта в разные посещения в разное время. При этом выявлена устойчивая тенденция к снижению показателя. Отдельно можно отметить Кыргызско-Швейцарский банк, волатильность индекса CEI для которого соответствует нормальному среднему значению 1,02 балла: клиенты этого банка испытывают одинаковые ощущения от посещения различных представительств Кыргызско-Швейцарского банка по стране.

Прорывы 2023 года в банковской системе Кыргызстана

Среди банков Кыргызстана особенно выделяется ряд финансовых учреждений, клиентские впечатления о которых показывают серьезную положительную динамику. Это вызвало резкие скачки в рейтинге с ростом на 3–5 строчек вверх. РСК Банк вырос за анализируемый период на 0,54 балла в индексе клиентских впечатлений и переместился на 5 строчек вверх в рейтинге, а Айыл Банк вырос в CEI на 0,39 балла и продвинулся на 4 строчки вверх в рейтинге.

Развитие банков Кыргызстана в 2023 году пока не привело к достижению среднего CEI = 3,0 балла. Их прибыльность может быть выше в 2024 году при сохранении приоритета на управление клиентскими впечатлениями.

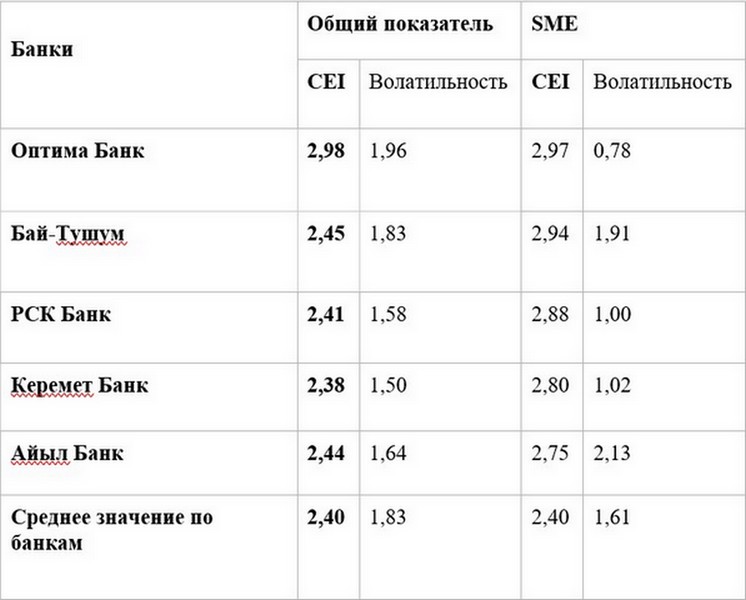

Розница VS Корпорат

В ходе исследования CEI банков Кыргызстана в Senteo сравнили впечатления розничных и корпоративных (SME) клиентов. Результаты сравнения в таблицах 3 и 4.

Таб. 3. CEI в розничном сегменте банков Кыргызстана, 2023 г.

Таб. 4. CEI в корпоративном сегменте банков Кыргызстана, 2023 г.

В банковской сфере Кыргызстана значение индекса CEI идентично для корпоративного сегмента и для розничного и соответствует общему среднему показателю = 2,40 балла. Это демонстрирует пространство для развития банками Кыргызстана как розничного направления, так и корпоративного сектора, внедрения новых предложений, технологий и уровня сервиса. Важно отметить, что уровень волатильности ниже (1,61 против 1,88) для корпоративных клиентов, где уровень обслуживания более предсказуем в связи с более развитыми стандартами в этой области.

Опыт учета динамики

По итогам исследования за 2023 год средний рейтинг CEI в Кыргызстане составил 2,40 балла. Это относительно низкий результат, который заметно не дотягивает до необходимого для начала перехода к клиентоориентированности минимума в 3,00 балла.

Наиболее успешными оказались в основном средние по размеру банки, в то время как некоторые крупные банки не смогли предоставить достаточно хороший клиентский опыт. Это показывает, что достойный результат достигается за счет грамотного использования ресурсов и правильного подхода к клиентоориентированности, а не исключительно за счет капитала банка.

Общий показатель волатильности в Кыргызстане составил 1,83 балла, заметно выше среднего, что означает нестабильность клиентского опыта в разные посещения в разное время. Уменьшение (т. е. в нашем случае улучшение) показателя с начала по конец 2023 года демонстрирует важность стабилизации клиентского опыта для банков страны. Одновременное повышение рейтинга CEI свидетельствует о достаточно благоприятной ситуации в развитии физического банкинга в Кыргызстане.

«Предложение» стало самым слабым компонентом индекса для банков Кыргызстана с результатом в 2,14 балла. Это свидетельствует о недостатке структурированности банковских предложений в единый нацеленный на потребности клиента пакет.

В 2023 году сразу несколько банков совершили прорыв в управлении клиентскими впечатлениями, достигнув резкого увеличения индекса клиентского опыта по всем компонентам. При сохранении тенденции активные банки имеют все шансы укрепить свои финансовые показатели и строчки в рейтинге прибыльности в 2024 году.

Банки Кыргызстана демонстрируют готовность развивать как розничное направление, так и корпоративный сектор, внедряя новые предложения, технологии и уровень сервиса.

Опыт учета динамики CEI в выборе направлений развития компаний подтверждает, что компании, которые постоянно и системно развивают клиентский опыт, культуру контакта и впечатлений, получают более эффективные результаты привлечения, более высокую активность, лояльность и большую предрасположенность к долгосрочным отношениям со стороны клиента.

На этом фоне анализ результатов исследования Senteo поможет банкам Кыргызстана определить для себя приоритетные направления развития для устойчивого роста в 2024 году.