89

89

Какой он, 3D-банкинг?

На наших глазах так стремительно происходили и развивались события, что невольно захотелось загнуть пальцы на руках и очень крупными мазками перечислить ключевые этапы развития розничного банкинга глазами клиентов:

Интенсивный рост клиентской базы

- Массовое розничное кредитование

- Создание программ лояльности

- Развитие дистанционных сервисов и мобильных решений

- Трансформация Сбербанка

- Появление на рынке первого в России онлайн-банка Тинькофф

- Мощное движение в сторону безналичных платежей в самых разных областях нашей жизни

- И многое другое

Тем не менее все эти события, уместившиеся в такой короткий временной диапазон, едва ли можно назвать мегареволюционными. Все развивалось хоть и быстро, но предсказуемо поступательно. Если совсем в общих чертах, то рынок банковских услуг в России преодолел два ключевых этапа своего развития (во втором мы находимся сейчас).

Этап первый – 1D (Demography)

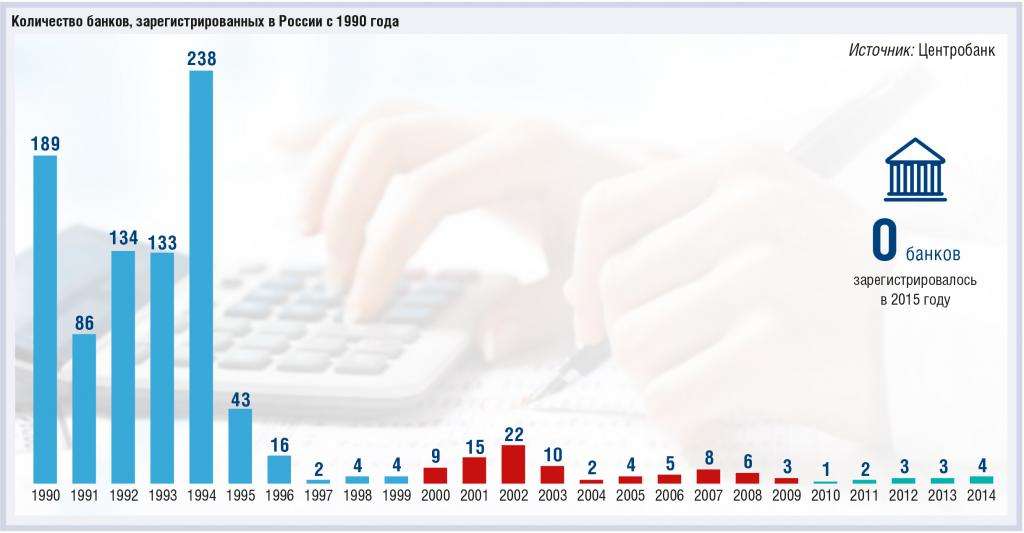

Первый этап, с конца 80-х до середины нулевых, был ознаменован стремительным ростом клиентской базы, или обширной «банкинизацией» населения. Этот период был для банков весьма благодатным на рост доходов, объем которых утраивался ежегодно и создавал ауру благополучия и уверенности в будущем. В то время рост филиальной сети, штатной численности и ассортимента продуктовой линейки воспринимался как абсолютно закономерное, нормальное явление. И банков при этом становилось все больше и больше. Только за 5 лет, с 1990 по 1995-й, в России их было зарегистрировано более 820.

При этом зарубежные фонды охотно вкладывались в российский банкинг, наблюдая этот вполне закономерный экстенсивный рост и, давайте будем откровенными, очень даже не прогадали. Доходность потребительских кредитов превышала все мыслимые и немыслимые границы (в международном понимании), и даже с учетом расходов на содержание растущей сети этих сверхдоходов хватало с избытком.

Такая картина очень напоминала пылесос, засасывающий в себя деньги инвесторов и деньги клиентов, и, с другой стороны, щедро раздающий кредиты все тем же клиентам, обеспечивая их возможностью комфортного пребывания в эпохе беззаботного потребления.

Бурное развитие самых разных программ лояльности добавляло к этой картине еще больше «благополучия», так что заемщики нежились в дружеских объятиях банков, всячески поощрявших преданность своих клиентов. И все, что требовалось от этих клиентов, – продолжать регулярно получать зарплату и переводить ее на свои банковские счета для обслуживания полученных ранее и запланированных на ближайшее время кредитов.

Весь этот чудесный период можно охарактеризовать как 1D (demography), когда входящий клиентский поток рос сам по себе и почти без усилий со стороны банков.