5282

5282

Цифровое будущее финансовых активов

В эпоху тотальной цифровизации экономики особую роль для развития рынка играют финансовые технологии. Многие коммерческие и государственные организации обращаются к передовым инновациям для цифровизации финансовых, казначейских и учетных функций. В этой сфере исключением не является и государство вместе с его контролирующими органами.

Для содействия процессам цифровой трансформации Банк России разработал инструменты на основе технологий распределенного реестра – цифровая валюта Центрального Банка, получившая название «цифровой рубль» (ЦР), и цифровые финансовые активы (ЦФА). Они максимально отвечают актуальным потребностям России в быстром, контролируемом, экономичном и безопасном движении денежных средств как внутри страны, так и за ее пределами.

История развития ЦФА и цифровых валют

Цифровая валюта – это компьютерный код в информационной системе, который может быть использован в качестве средства платежа или инвестиционного инструмента. Главное отличие цифровой валюты от электронных безналичных средств, которые хранятся на счетах обычных граждан, сводится к тому, что цифровая валюта не имеет в своей основе физического аналога в виде наличных купюр.

Цифровые валюты существуют исключительно в виде кода, реализованного в блокчейне. При этом цифровая валюта может быть конвертирована в иную цифровую или национальную валюту по установленному курсу.

На сегодняшний день у многих пользователей отсутствует понимание о принципиальных отличиях цифрового рубля от криптовалюты. Основное отличие заключаются в следующем: у криптовалюты нет единого эмитента и не существует единого центра, который нес бы по ней обязательства. В то время как цифровой рубль – это национальное денежное средство, форма национальной валюты. Выпускать цифровые рубли может только Банк России.

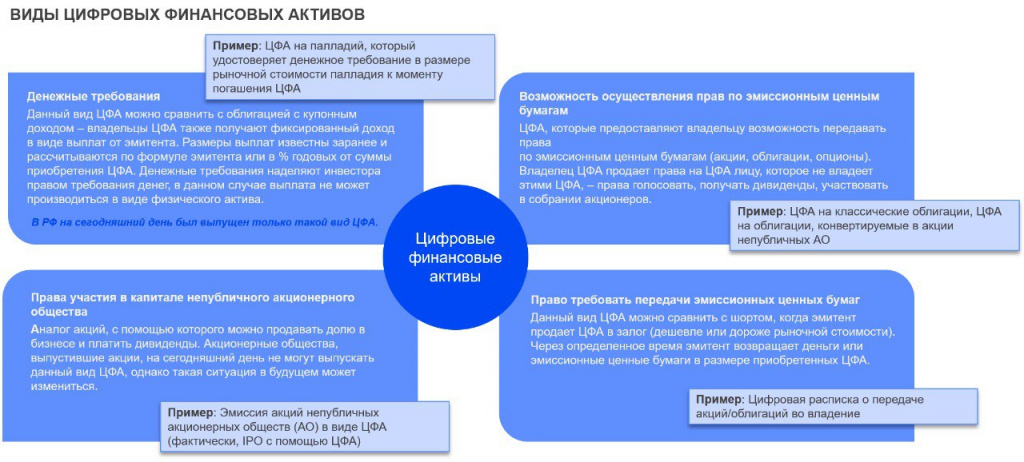

Цифровые финансовые активы – это вид токена, выпускающийся в виде записи в блокчейн-системе. ЦФА представляют собой цифровой эквивалент ценных бумаг, созданный с использованием технологии распределенного реестра. Для их выпуска достаточно всего одного документа – решения о выпуске ЦФА, которое содержит в себе основные сведения об эмитенте, количестве и стоимости, сроке и порядке погашения, способе и сроке оплаты.

В качестве обеспечения ЦФА может выступать любой актив: акции, облигации, металлы, интеллектуальная собственность, финансовые обязательства и т. д. Теоретически срок, на который выпускаются ЦФА, не ограничен, но на сегодняшний день в РФ превалируют краткосрочные ЦФА со сроком погашения менее 90 дней.

Существует также симбиоз всех представленных выше типов – гибридные цифровые финансовые активы. Это отдельный вид цифровых прав, которые сочетают свойства ЦФА как инвестиционного инструмента, и утилитарных цифровых прав (УЦП) как инструмента передачи инвестору во владение некоего актива.

УЦП включают в себя право требования передачи вещи или исключительных прав на результаты интеллектуальной деятельности, а также право требования выполнения работ или оказания услуг.

Такая комбинация позволяет оцифровать физические активы, например, металлы,

и владеть ими в виде ЦФА или реального актива. В дату погашения инвестор может получить либо физический актив, либо деньги в размере рыночной стоимости актива.

Цифровой ландшафт

На рынке ЦФА существует три основных типа игроков:

· Инвестор – физическое или юридическое лицо, зарегистрированное и идентифицированное на платформе ЦФА;

· Эмитент – юридическое лицо или индивидуальный предприниматель, выпускающее ЦФА;

· Оператор информационной системы (ОИС) – платформа, на которой происходят выпуск ЦФА и их обмен. ОИС – центральный игрок рынка, по функционалу, правам и возможностям сопоставимый с биржами.

В условиях стремительного развития данного рынка новые игроки появляются каждый месяц. Так, например, на момент публикации исследования «Новое Золото. Цифровое будущее финансовых активов», проведенного ТеДо в июле 2023 года, на рынке было зарегистрировано 8 операторов ОИС, а сегодня их уже 10.

Возможен также четвертый тип участника рынка – оператор обмена ЦФА, который представляет собой платформу, позволяющую обменивать ЦФА между разными системами. В начале августа в реестре ЦБ появился первый оператор обмена ЦФА — им стала Мосбиржа.

В чем отличия и в чем связь?

1 августа 2023 года в силу вступил закон о внедрении цифрового рубля и создании соответствующей электронной платформы. Но несмотря на то, что в России термины «ЦФА» и «цифровая валюта» закреплены на законодательном уровне, часто даже в официальных заявлениях происходит смешение этих понятий, а в среде участников рынка возникают вопросы относительно различий двух инструментов.

Общей чертой ЦФА и цифровых валют является их технологическая основа, а именно использование технологий распределенного реестра и смарт-контрактов – это справедливо для обоих видов активов. На этом сходства заканчиваются.

Важно понимать, что цифровой рубль является третьей формой национальной валюты наряду с наличными и безналичными рублями. Все три формы равноценны: один наличный рубль равен одному безналичному, а также одному цифровому рублю.

Эмиссию ЦР централизованно осуществляет Банк России, а эмитентами ЦФА могут стать российские ИП и юридические лица. Использование ЦР способствует более быстрому и безопасному проведению транзакций и снижению издержек за счет работы через смарт-контракты, использование ЦФА – это новый вид инвестиций и накопления капитала. Цифровой рубль может быть использован как средство платежа и накопления, в то время как ЦФА – нет. Риски использования ЦФА схожи с рисками обращения ценных бумаг на классическом фондовом рынке, а риски использования цифрового рубля минимальны и схожи с рисками использования безналичных средств.

Таким образом, можно сказать, что цифровой рубль является уникальным инструментом, представляющим своеобразный симбиоз простоты и надежности ЦФА и функционала криптовалют.

Ценность новых инструментов

Получив понимание, что цифровой рубль является аналогом уже существующих двух форм национальной валюты, возникает вопрос: зачем нужен цифровой рубль, если есть обычные рубли? На этот вопрос можно дать ответ с различных позиций: со стороны государства, финансового рынка и потребителей в виде физических

и юридических лиц.

Для физических и юридических лиц:

· Максимально возможная сохранность средств

Цифровые кошельки будут храниться на инфраструктуре Банка России и администрироваться им, что позволяет считать ЦР самым надежным из возможных способов хранения денег.

· Безопасность

Банк России может отследить любые транзакции с использованием ЦР благодаря уникальным идентификаторам, что позволяет значительно упростить процесс поиска и возмещения цифровых рублей в случае их хищения или утраты.

· Снижение стоимости транзакций

Любые транзакции, проходящие через классические банки, чаще всего облагаются комиссией, так как каждый банк несет собственные издержки за проведение платежей. Операции с ЦР будут тарифицироваться по единым правилам, при которых комиссия не будет превышать таковую в СБП (до 0,7%).

· Универсальный доступ

Планируется, что проведение операций с цифровым кошельком будет доступно через мобильные приложения банков, в которых у клиента открыт счет.

· Доступность в офлайн-режиме

Вариант расчетов через цифровой кошелек по QR-коду дает возможность приобретать товары и проводить операции между физическими лицами без подключения устройства к интернету.

Для государства:

· Контроль денежных потоков в государстве

Банк России сможет узнать конечного адресата перевода цифровых рублей,

что позволяет гарантировать адресную доставку бюджетных средств и выявлять мошеннические схемы.

· Снижение затрат на проведение бюджетных транзакций

Автоматизация проведения транзакций за счет смарт-контрактов исключает

из цепочки транзакции классические банки, что упрощает и удешевляет процесс проведения транзакций, делает его более контролируемым и минимизирует операционные риски.

· Возможности проведения трансграничных платежей

CBDC в целом и ЦР в частности – одна из перспективных возможностей упрощения транзакций между государствами, поскольку, как в случае с прочими расчетами в цифровой валюте, из цепочки транзакции уходят классические банки, что сильно упрощает процесс и делает его дешевле.

Для финансовых организаций:

· Снижение затрат на проведение бюджетных транзакций

Возможность получить доступ к цифровому кошельку из приложения любой финтех-организации снижает значимость их конкурентных преимуществ и размывает границы между продуктами, что дополнительно подстегивает конкуренцию между организациями за клиентов.

· Драйвер инновационного развития

Цифровой рубль – принципиально новый финансовый инструмент с юридической

и технологической точек зрения, а вывод на рынок нового финансового инструмента всегда сопровождается появлением прочих новых инструментов, создающих новую ценность на основе процессов, порождаемых им.

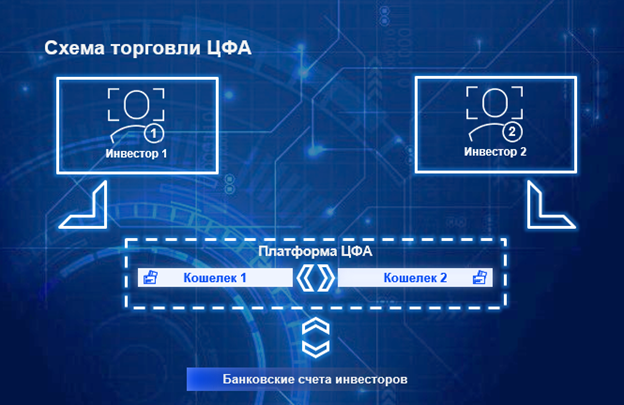

Схема торговли ЦФА

В свою очередь, система торговли ЦФА существенно отличается от торговли на классическом фондовом рынке – эмитент и инвестор взаимодействуют напрямую, а функции НРД, НКЦ и биржи совмещены в ОИС, что существенно упрощает и ускоряет процесс.

Преимущества торговли ЦФА относительно классического фондового рынка схожи с преимуществами цифровых валют, но имеют свою специфику, присущую инвестиционным инструментам:

· Безопасность

Купля-продажа активов производится непосредственно инвестором. Сделка заверяется индивидуальным электронным ключом, а смарт-контракт проводит ее автоматически. Совершение сделки и переход ЦФА в собственность нового контрагента фиксируются в блокчейне, информацию в котором подделать невозможно.

· Снижение стоимости сделок

Цепочка шагов сделки уменьшается за счет исключения из нее брокеров, а сложность проведения сделки снижается, так как нет нужды в контроле из-за использования смарт-контрактов. Совокупно проведение сделки значительно удешевляется благодаря отсутствию комиссии и затрат на контрольные процедуры.

· Низкий порог инвестирования для входа

В открытом выпуске ЦФА может принять участие практически любой желающий, торгуется ЦФА не только по лотам, но и по долям, что позволяет активно участвовать в торгах инвесторам с небольшим капиталом.

· Упрощение выпуска актива

При эмиссии ЦФА путь от решения до непосредственно эмиссии проходит через гораздо меньшее количество посредников, чем при выпуске ценных бумаг, а издержки на размещение, перемещение и страхование базового актива значительно ниже за счет токенизации актива.

Рассмотренные финансовые инструменты имеют ряд сходств и различий, и находятся на разных стадиях развития. Однако в ходе эволюции финансовых технологий в сферах бизнеса и государственного аппарата становится очевидным, что цифровые валюты и цифровые активы имеют все шансы для поддержки и развития внутри страны. Очевидно, что в России и в мире в целом они будут становиться все более перспективными инструментами для цифровизации делового ландшафта.