828

828

Деньги и технологии: почему не спят банкиры

В первый весенний месяц 2021 года финансовый мир делал все, чтобы не вспоминать о годовщине ковидного карантина, — рос, «зеленел» и тянулся к прекрасному. В очередном ежемесячном обзоре команда APIBank раскладывает по полочкам, на что стоило обратить внимание и почему.

Конкуренты или союзники?

Пока Сбербанк решал судьбу партнерства с Mail.Ru Group, а Visa и Mastercard поднимали транзакционные комиссии в Европе и России, явно усиливая недовольство бизнеса и регуляторов, аналитики Capgemini подготовили очередной World Retail Banking Report и обещают, что в 2021 году мы увидим банкинг версии 4.X.

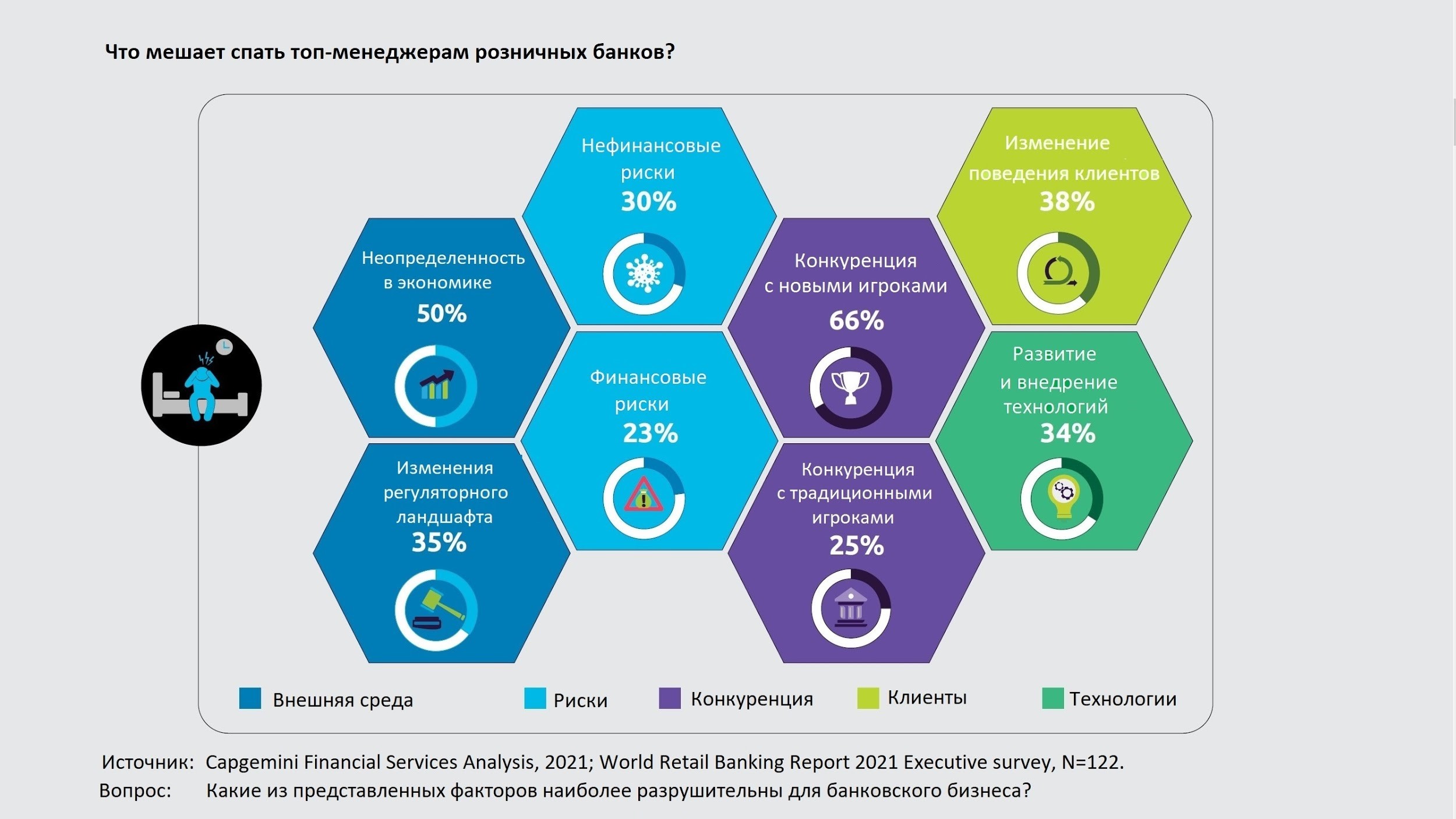

Для начала исследователи выяснили, что 66% банкиров тревожит конкуренция с финтехами. Разрыв между ожиданиями клиентов и тем, что предоставляют традиционные банки, продолжает увеличиваться. Банкиры делают ставку на повышение доступности услуг, а пользователи ждут от финансовых организаций этичности и социальной ответственности, снижения комиссий и улучшения клиентского сервиса — все то, что предлагают финтехи.

По данным Capgemini, за последние десять лет 320 необанков привлекли 39 млн клиентов. Эксперты прогнозируют, что рынок челленджеров будет расти на 47% ежегодно и к 2027 году достигнет $578 млрд. Чтобы устоять в конкурентной борьбе, традиционным финансовым организациям нужно развивать экосистемы или создавать встроенные финансовые инструменты (embedded finance) для других бизнесов, которые смогут значительно улучшить опыт как своих клиентов, так и клиентов банков.

Искусство + токены + финтех

В марте криптовалюта посягнула на платежную функцию фиата. PayPal разрешил клиентам в США использовать криптовалюту для оплаты покупок по всему миру, Visa стала использовать в транзакциях стейблкойны USD Coin. А электрокары Tesla теперь можно купить за биткоины (пока только в США, в других странах опция станет доступна до конца года). И все же основной хайп в прошлом месяце поднялся вокруг другой сферы применения криптотехнологий… Весь мир выучил аббревиатуру NFT.

Теперь мы знаем, что невзаимозаменяемые токены (англ. non-fungible tokens, NFT) — это, по сути, сертификат подлинности, который помогает продавать цифровое искусство по высокой цене. В марте мы увидели, как можно заработать 14 тысяч долларов на гифке с апельсинами, 380 тысяч долларов на сожженной работе Бэнкси, 5,8 млн долларов на коллекции цифрового искусства или рекордные 69,3 млн долларов на коллаже из 5000 фото, выставленном от аукционного дома Christieʼs.

В марте продажи NFT достигли исторического максимума — 200 млн долларов. Это больше, чем было продано невзаимозаменямых токенов за весь 2020 год. Неудивительно, что финтех-лидеры не смогли пройти мимо этой темы. Circle запустил платформу, которая поможет NFT-маркетплейсам принимать платежи по банковским картам. А Square Джека Дорси приобрел контрольный пакет в стриминговом сервисе Tidal, что, как предполагают эксперты TechCrunch, позволит компании выйти в индустрии музыкальных NFT.

Когда все «зеленеет»

Тяга к светлому и прекрасному получила продолжение в усилении тренда на устойчивое развитие и социальную ответственность в финансовой сфере. Количество новостей по теме sustainability росло в марте с невероятной скоростью.

- Starling стал первым британским банком, который будет выпускать дебетовые карты Mastercard из переработанного пластика.

- Banco Santander пообещал до 2025 года заменить все 30 млн своих европейских карт на карты из вторсырья.

- Российские финансисты выбрали другой, более радикальный путь и продвигают развитие виртуальных платежных карт. Например, Сбербанк ожидает, что в 2023 году 50% его новых карт будут цифровыми, а ВТБ к этому же сроку планирует увеличить долю цифровых карт до 40% от общего объема выпуска.

- Британский экофинтех Sugi использовал технологию open banking, чтобы подключиться к 80 инвестиционным платформам и показать инвесторам, какой вклад в глобальное потепление вносят их портфельные компании. В среднем — это +3°, нужно стремиться хотя бы к +2°.

- Исландский банк Íslandsbanki предложил пользователям отслеживать их углеродный след через банковское мобильное приложение. Решение разработано стартапом Meniga, который недавно привлек 10 млн евро инвестиций. Похожий «углеродный калькулятор» предлагает финский сервис Enfuce, в который в марте инвестировал китайский Tencent.

Интересные события команда APIBank отметила также в области оценки кредитоспособности заемщиков. Например, Платформа Plaid, так и не перешедшая к Visa, представила сервис для подтверждения доходов пользователей. С помощью технологий open banking решение соотносит заявку на кредит с данными зарплатной ведомости.

Британский стартап Fintern планирует вместо традиционной кредитоспособности заемщика оценивать доступность кредита для пользователя. Для этого сервис будет проводить более глубокий анализ данных о доходах и расходах — опять же с помощью технологий открытых API и искусственного интеллекта (ИИ).

В свою очередь Finastra работает над сервисом FinEqual, который должен устранить предвзятость и ошибки при использовании алгоритмов их в финансовых сервисах. Например, уменьшить гендерное неравенство при принятии решений о выдаче кредитов.

Перспективность применения альтернативных данных в скоринге подтверждает и интерес венчурных фондов к подобным решениям. Так, ING Ventures повторно инвестировал в американскую компанию Flowcast, которая в прошлом году запустила платформу Tillful для кредитной оценки предприятий среднего и малого бизнеса. Привлеченные средства пойдут на запуск сервиса в области розничного ипотечного кредитования в Бельгии.

Больше данных также хотят получать китайские банки с госучастием. Вот только способ достижения цели они выбрали совсем не рыночный: власти Поднебесной стали оказывать давление на Ant Group, чтобы компания опального Джек Ма поделилась информацией о пользователях.

Сделки и инвестиции

В марте мы видели целую волну сообщений о предстоящих IPO и SPAC. СМИ словно сообщали о спортивных рекордах:

- $10,4 млрд — оценка инвестиционной платформы eToro!

- $30 млрд — необанк Chime!

- $50 млрд — Robinhood!

Но всех «сделал» Stripe, получивший оценку 95 млрд долларов после привлечения 600 млн долларов в раунде H. Как работает эта платформа, эксперты CB Insight недавно писали вот тут.

О других заметных сделках по традиции расскажем кратко:

- Шведский сервис рассрочек Klarna получил от инвесторов 1 млрд долларов. Самый дорогой европейский финтех оценили в 31 млрд долларов.

- Британский финтех SumUp, предоставляющий услуги в области онлайн-платежей и мобильных платежных терминалов в 33 странах, привлек заем на сумму 750 млн евро от Goldman Sachs, Bain Capital Credit, Crestline и Oaktree Capital Management. Деньги пойдут на расширение международной экспансии и возможные M&A сделки.

- Starling Bank стал «единорогом» после привлечения 272 млн фунтов стерлингов от группы инвесторов во главе Fidelity. Оценка необанка достигла 1,1 млрд фунтов.

- Компания HighRadius, которая специализируется на использовании ИИ для оптимизации денежных потоков, получила от инвесторов 300 млн долларов, утроив свою оценку до 3,1 млрд долларов. Раунд C лидировали фонды D1 Capital and Tiger Global.

- Криптоброкер BitPanda стал первым австралийским «единорогом», получив от инвесторов 170 млн долларов. Самыми щедрым оказался фонд Valar Ventures при участии партнеров из DST Global.

- PayPal приобретает израильскую компанию Curv, которая специализируется на безопасности цифровых активов. Сумма сделки может составить от 200 до 300 млн долларов.

- Криптопровайдер Fireblocks, предоставляющий традиционным банкам и финтехам инфраструктуру для цифровых активов, привлек 133 млн долларов от Coatue, Ribbit и Stripes.