1401

1401

Онлайн-кредитование в Индонезии: скупые цифры богатого опыта

Как в реальности обстоит ситуация с развитием онлайн-кредитования в Индонезии? Казалось бы, это простой и достаточно конкретный вопрос, требующий такого же простого и конкретного ответа. Однако даже поверхностный поиск в интернете выдает следующие варианты:

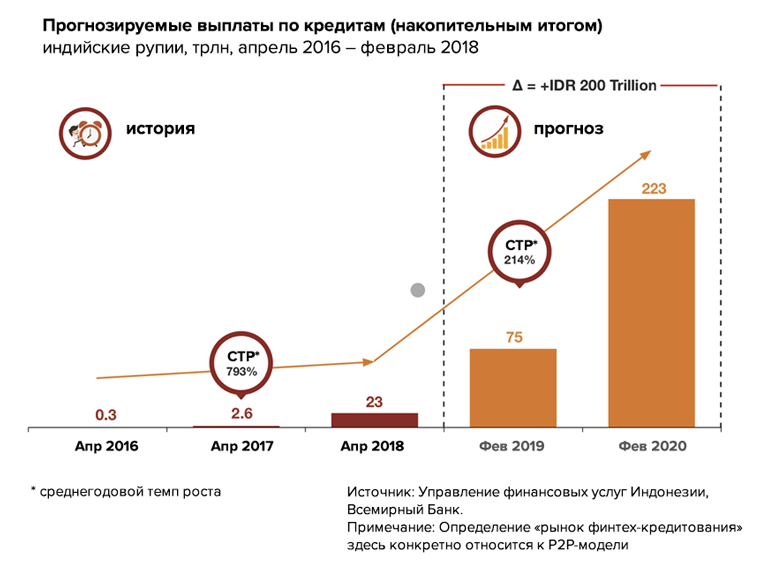

Рис. 1. Прогнозируемые выплаты по кредитам

«Ожидается, что рынок P2P кредитования Индонезии достигнет 430 трлн индонезийских рупий (порядка 29 млрд долл. США) в виде кредитов к 2024 г.»; «Дефицит финансирования в Индонезии, особенно для субъектов МСП, достигает 75 млрд долл. США».

Иными словами, результат ваших поисков в любом случае будет страдать неопределенностью и отсутствием конкретики. Вы можете легко убедиться в этом, задав поисковику, казалось бы, самые простые вопросы:

- каков уровень проникновения услуг онлайн-кредитования в стране?

- сколько всего в Индонезии заемщиков?

- сколько кредитов выдается онлайн ежемесячно?

- по какой цене?

- каковы темпы роста отрасли в целом?

Причина такого неутешительного для исследователей положения дел проста: актуальные данные о местном рынке онлайн-кредитования малодоступны по сравнению, например, данными о результатах деятельности индонезийских банков или мультифинансовых компаний.

Почему же так происходит? Прежде всего, потому что индустрия финтех-кредитования довольно незрелая и неконсолидированная, поэтому есть все оснований предполагать, что большая часть этого рынка находится в «серой» зоне. Ни один из лицензированных онлайн-кредиторов на сегодняшний день не стал публичным, поэтому раскрытие финансовой информации не является обязательным требованием для участников национального рынка онлайн-кредитования. В то же время кредиторы явно не предоставляют такие данные.

В настоящей статье я расскажу о первичных рыночных данных – какими бы базовыми они ни были, уверен, что раньше они не были представлены широкой публике.

Статья основана на официальном отчете OJK (Управление по финансовым услугам Индонезии), которое в значительной степени неправильно интерпретируется широкой аудиторией.

Для единообразия я приведу только цифры, которые могут быть получены непосредственно из официального источника.

Рост клиентской базы

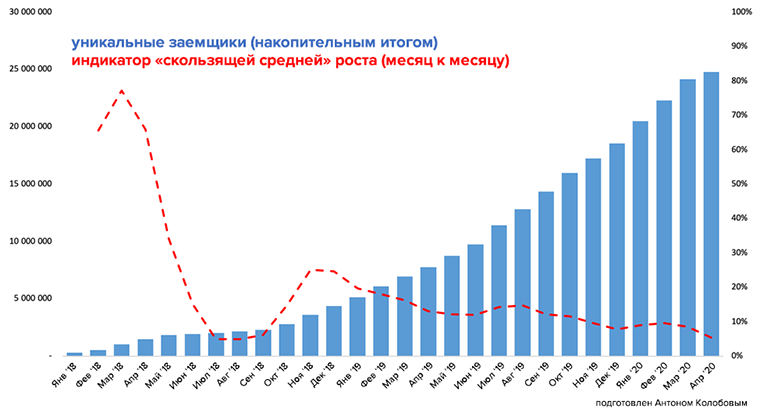

Рис. 2. Количество уникальных заемщиков 2018 г. – апрель 2020 г.

По состоянию на апрель 2020 г. около 25 млн потребителей исторически выдавали хотя бы один кредит от онлайн-кредиторов. При этом темпы роста такого показателя, как совокупный уникальный заемщик, замедлились со среднего уровня около 30% в 2018 г. до приблизительно 13% в 2019 г. и, наконец, до 9% в первом квартале 2020 г. Апрель 2020 года целесообразно исключить из расчетов, чтобы исключить эффект влияния пандемии COVID-19, в основном связанный со вторым кварталом 2020 г.

Таким образом, по состоянию на апрель 2020 г. уровень проникновения финтех-услуг кредитования в стране составляет около 10% (25 млн человек на 250 млн населения Индонезии). Теперь давайте посмотрим на те же данные под другим углом – сколько новых заемщиков появилось за этот период?

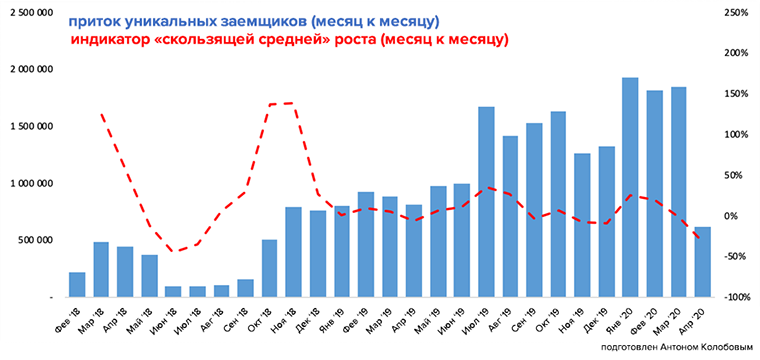

Рис. 3. Ежемесячный приток уникальных заемщиков 2018 г. – апрель 2020 г.

В 2018 г. ежемесячный приток уникальных заемщиков составлял порядка 370 тыс. человек, в 2019 г. он увеличился до 1,2 млн в месяц (см. рис. 3). По состоянию на 1 квартал 2020 г. ежемесячно прибавлялось около 1,9 млн новых заемщиков. Темпы роста в течение последних 15 месяцев были достаточно стабильными и составляли 7%. Данные по апрелю 2020 г. снова не учитываются нами в силу изложенных выше факторов. Мы также можем увидеть потенциальное несоответствие данных за июнь – сентябрь 2018 г., поэтому, вероятно, темпы роста за октябрь 2018 г. в реальной жизни были не такими высокими, как мы видим их на графике.

Выплаты по кредитам

Рис. 4. Накопленные выплаты по кредитам 2018 г. – апрель 2020 г. (тыс. долл. США)

По состоянию на апрель 2020 г. было выдано около 8 млрд долл. США через онлайн кредитные компании. При этом среднемесячный темп роста в 2018 г. составил 20%, в 2019 г. – 11%, в первом квартале 2020 года – 8%. Показатели за март и апрель 2020 г. были скорректированы с учетом валютного эффекта COVID-19.

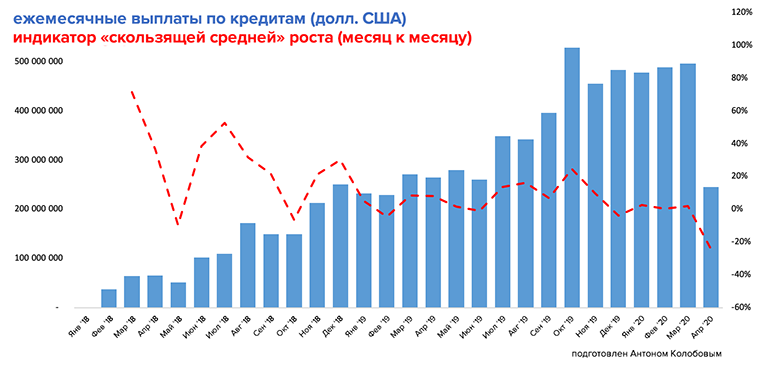

Рис. 5. Ежемесячные выплаты по кредитам с февраля 2018 г. по апрель 2020 г. (долл. США)

Среднемесячная сумма выплат составила 125 млн долл. США в 2018 г. и 340 млн долл. в 2019 г. В 1 квартале 2020 года ежемесячно выдавалось около 0,5 млрд долларов. Среднемесячный рост освоенной суммы составил 26% в 2018 г., 7% в 2019 году и всего лишь 1% – в 1 квартале 2020 г.

Рис. 6. Ежемесячные выплаты по кредитам со второго полугодия 2018 г. по апрель 2020 г.

В среднем 1,9 млн кредитов было выдано ежемесячно во втором полугодии 2018 г., 5,6 млн в 2019 г., 11 млн в первом квартале 2020 г. Соответствующие темпы роста: 17% ко второму полугодию 2018 г .; 13% в 2019 г.; 10% в первом квартале 2020 г.

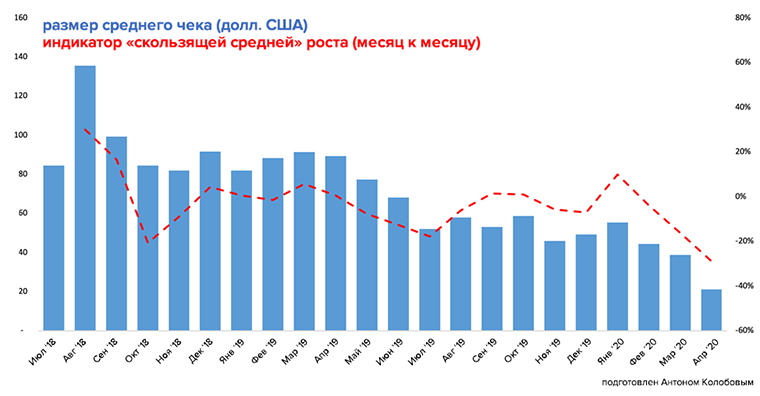

Сложив данные графиков на рис. 5–6, мы можем увидеть динамику среднего размера чека по выданным кредитам.

Рис. 7. Средний чек за второе полугодие 2018 г. – апрель 2020 г. (доллары США)

В среднем размер кредитной заявки составил 96 долл. США во втором полугодии 2018 г., 68 долл. в 2019 г.; 46 долл. в 1 квартале 2020 г. Соответствующие месячные темпы роста: 5,5% втором полугодии 2018 г.; –4,3% в 2019 г.; –6% в первом квартале 2020 г.

Непогашенный кредитный портфель

Рис. 8. Непогашенный ссудный портфель, брутто, 2019 г. – апрель 2020 г. (тыс. долл. США)

По состоянию на апрель 2020 г. общая сумма непогашенного портфеля составляла 1 млрд долл. США (см. рис.8). Среднемесячный темп роста составил 8,5% в 2019 г. и 4% в 1 квартале 2020 г.

Проанализировав все имеющиеся у нас «на руках» цифры и выстроенные с учетом этих цифр графики, мы приходим к следующим выводам:

- после стремительно высоких темпов роста отрасли в 2018–2019 гг. и особенно в 2020 году онлайн-кредитование в Индонезии демонстрировало гораздо более скромные показатели.

- единственный отраслевой параметр, который в 2020 г. составлял двузначные числа – ежемесячные выплаты по кредитам.

- спустя два года после подъема индустрии онлайн-кредитования в нее вовлечено около 10% всего населения.

- в 2020 году ежемесячные выплаты составляют около половины от общего непогашенного портфеля

Очевидно, что для более подробного и точного анализа развития ситуации с онлайн-кредитованием в Индонезии, необходимо время и новые статистические данные. В 2020 г. влияние на этот рынок явно оказал фактор COVID-19. В следующей статье мы постараемся оценить не только степень воздействия этого фактора, но и осветить перспективы дальнейшего развития индонезийского онлайн-кредитования.

Напоминаем, что Медиагруппа ПЛАС активно развивает новое направление – PLUS-Consulting. Речь идет о предоставлении целого комплекса услуг по эффективной поддержке, в том числе, в развитии трансконтинентального предпринимательства, освоения малоизвестных, но, тем не менее, перспективных мировых рынков.

Среди предлагаемых нами сервисов: стратегическое консультирование, исследования, выход российских компаний за рубеж и другие полезные сервисы. Консалтинговые услуги традиционно были важной составляющей деятельности нашей компании, уже несколько десятилетий активно развивающей этот бизнес.

Теперь география наших компетенций стала намного шире: Африка, Европа, Юго-восточная Азия и Океания, а также Южная Америка. Подробнее на PLUS-Consulting.ru.