876

876

Выявляемость повышается – количество и объемы хищений растут?

В соответствии с отчетом ЦБ РФ «Обзор несанкционированных переводов денежных средств за 2018 год» наблюдается тревожная тенденция роста потерь по платежным картам.

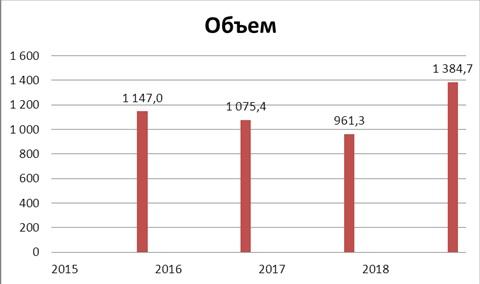

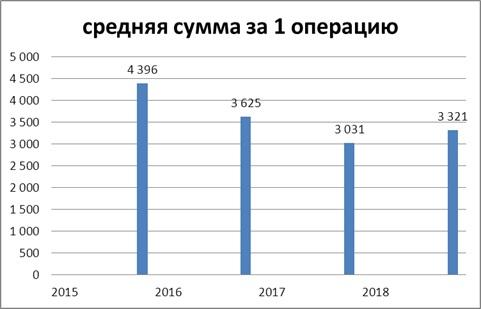

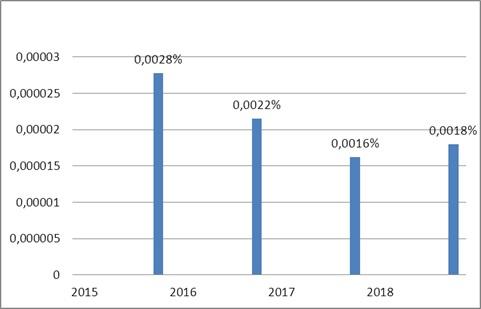

По данным ЦБ РФ с 2015 года на протяжении 2016 и 2017 гг. наблюдался рост количества несанкционированных операций (рис.1) и снижалась сумма похищенных денежных средств (рис.2). Это говорит о снижении эффективности действий злоумышленников, то есть средняя похищенная сумма по одной несанкционированной операции постоянно снижалась (рис.3).

[caption id="attachment_425876" align="aligncenter" width="478"] Рис. 1[/caption]

Рис. 1[/caption]

[caption id="attachment_425877" align="aligncenter" width="480"] Рис.2[/caption]

Рис.2[/caption]

[caption id="attachment_425878" align="aligncenter" width="481"] Рис.3[/caption]

Рис.3[/caption]

Но 2018 год продемонстрировал рост по всем показателям: количество, объем, средняя сумма несанкционированной операции. Это говорит о том, что мошенники не только больше похитили, но и стали действовать более эффективно. Также впервые выросли и относительные потери (рис.4).

[caption id="attachment_425879" align="aligncenter" width="481"] Рис.4[/caption]

Рис.4[/caption]

Банк России объясняет рост показателей количества и объема хищений в 2018 году повышением выявляемости несанкционированных операций в результате введения новой формы отчетности, вступления в силу Федерального закона № 167-ФЗ и запуска АСОИ ФинЦЕРТ и АС «Фид-Антифрод». Однако факты и статистика этого не подтверждают.

Наибольшее значение потерь 401,3 млн руб. зарегистрировано во втором квартале 2018 года. При этом средняя похищенная сумма по одной операции составила 4 048 руб. (во 2 квартале 2017 года было 2 929 руб.). Но во 2 квартале 2018 г. не было ни новой формы отчетности (0403203), ни АС «Фид-Антифрод», Федеральный закон № 167-ФЗ вступил в силу 26 сентября 2018 г.

Общее количество несанкционированных операций с учетом юридических лиц составило 423 084. А в системе «Фид-Антифрод» за время её работы с 27 сентября по 31 декабря 2018 года отчитывающиеся операторы сообщили о несанкционированных переводах в количестве более 15 тыс. единиц, т.е. 3,5% от общего числа. При таких цифрах вряд ли стоит говорить о повышении выявляемости.

В чем же причина увеличения действий злоумышленников? Согласно анализируемому отчету 81% несанкционированных операций совершено в интернете и устройствах мобильной связи, при этом 97% социальная инженерия; нарушение порядка использования.

Получается, что основной рост потерь по операциям с использованием платежных карт связан с возможностью провести несанкционированную операцию по реквизитам карты и информацией полученной от самого держателя.

Почему такое стало возможным? Представляется, что в последнее время окружающий нас мир сильно изменился, трансформировавшись в цифровые технологии и наполнившись огромным количеством информации. И к этим новым реалиям злоумышленники смогли быстро адаптироваться. Благодаря новым технологиям, о человеке собирается и хранится в электронном виде большое количество персональных данных. Эти данные становятся доступны мошенникам. При этом им не нужно быть квалифицированными специалистами по взлому компьютерных систем, данные покупаются у тех, кто это уже сделал (преступление как услуга). Развитие технологий, предоставило также возможность использовать новые схемы обмана, к которым клиенты банков оказались не готовы.

Например, современный человек оставляет свои данные ФИО, номер телефона и паспорта в огромном количестве мест (проходная на территорию организаций, возврат товара в магазине, автосервис, туристические агенты, клубные, скидочные карты и др.). Где и как хранятся данные зачастую неизвестно, их может получить злоумышленник.

Некоторые банки предоставляют возможность по номеру телефона осуществить перевод денежных средств. Данный функционал дает возможность узнать является ли владелец телефона клиентом данного банка. Система быстрых платежей, вероятно, позволит это сделать по любому банку. Современные технологии позволяют осуществить звонок по мобильному телефону с указанием любого номера входящего вызова (данный сервис также можно купить).

Получается, что сейчас достаточно легко получить персональные данные человека, узнать в каком банке у него есть платежная карта и организовать звонок с номера телефона, указанного на карте держателя. Далее, всё зависит от умения мошенника и доверчивости клиента банка. При этом звонки могут осуществляться с использованием IP-телефонии в большом количестве и с территории других государств. Раскрытие таких преступлений крайне сложно для правоохранительных органов. На что указывают данные анализируемого Отчета ЦБ РФ: 56% несанкционированных операций осуществленных на территории Росси, дали 59% потерь. То есть, по картам воруют больше и эффективнее с территории России.

Данная тенденция (увеличение потерь), может наложиться на вступившие требования 167-ФЗ о необходимости банкам приостанавливать операции с признаками без согласия клиента. Данные признаки установлены Банком России, в частности, третий признак указывает, что такая операция обычно не совершается клиентом. Таким образом любая несанкционированная операция, скорее всего, попадет под один из признаков (сумма, время, место, получатель, устройство) отличный от того, что клиент совершал ранее. В случае признания судами вины банка по таким операциям банки могут ужесточить правила мониторинга, и любая операция с новым параметром будет возможна только после её подтверждения клиентом, что станет очень неудобным для всех клиентов.

По материалам PLUSworld.ru