1599

1599

Наличное денежное обращение: новый взгляд

Авторы:

Борисевич Анатолий Викторович,

заместитель Председателя Правления ОАО «БПС-Сбербанк», Председатель Наблюдательного совета ЗАО «Небанковская кредитно-финансовая организация «ИНКАСС.ЭКСПЕРТ»

Прокопов Борис Васильевич,

Советник Председателя Правления ЗАО «Небанковская кредитно-финансовая организация «ИНКАСС.ЭКСПЕРТ»

Новые, инновационные механизмы безналичной оплаты товаров и услуг широко внедряются в потребительской, финансовой, социальной, коммунальной и других сферах. Благодаря масштабам развития сетей самообслуживания, интернет и мобильной связи постоянно выносятся на рынок новые финансовые сервисы, предоставляемые клиентам в удаленном режиме, в любом месте и в любое время суток.

Из года в год масштабы безналичных расчетов растут и на сегодня, следует признать, местами достигли значительных результатов. Правда, в различных странах эти показатели выглядят по-разному. В одних странах, которые объявили войну наличным деньгам и ввели жесткие ограничения по их приему к оплате, например Швеция, доля расчетов с помощью платежных инструментов альтернативных наличным деньгам и по числу, и по сумме операций достигла отметки в 90%. В других странах результаты более скромные.

В последние годы атака на наличное денежное обращение (НДО) усилилась со стороны финансово-технологических компаний, которые устроили своеобразное дерби единорогов в поиске новых, инновационных ниш, вплоть до прорывных – деструктивных с точки зрения традиционных подходов. К таким технологиям можно отнести появление технологии Блокчейн, на основе которой построены современные криптовалюты, все как одна нацеленные на уменьшение масштабов НДО.

В создание инфраструктуры выпуска в обращение и приема различных инструментов и технологий безналичных расчетов за последние годы, практически начиная с середины 80-х годов прошлого века и до сегодняшнего дня, вложены гигантские средства. Наличное денежное обращение все эти годы, по замыслам обреченное на уничтожение, значительно отставало в масштабах финансирования технологического развития, уступая дорогу новому поколению инновационных продуктов. Созданием «безналичного общества» так увлеклись, что про НДО практически забыли. А оно (НДО) в большинстве стран мира не только сохранило свои масштабы и значение для населения, а даже проявило тенденцию роста.

До последнего времени в мировой литературе практически отсутствовали сведения о характере развития НДО. Давно не делался сравнительный анализ двух ветвей денежного обращения – наличного и безналичного. Также за эти годы практически не было совместных программ, мероприятий, рассматривающих эти исключительно важные для экономики любой страны явления во взаимосвязи. Под одной крышей многие годы не собирались специалисты этих сфер финансовой жизни. Поэтому, как правило, разрозненными до сих пор остаются контуры управления НДО и безналичного денежного обращения в банках, в организациях торговли и сервиса, а также на уровне государства в целом.

Необходимо отдать должное исследованиям, которые регулярно проводит базельский Банк международных расчетов (ББМР, Швейцария). Последний отчет опубликован в октябре 2017 года: «Bank for International Settlements, Committee on Payments and Market Infrastructures, Statistics on payment, clearing and settlement systems in the CPMI countries, Figures for 2016, October 2017», www.bis.org, [1].

В отчет включены сведения по 23 странам (Австралия, Бельгия, Бразилия, Канада, Китай, Франция, Германия, Гонконг, Индия, Италия, Япония, Корея, Мексика, Нидерланды, Россия, Саудовская Аравия, Сингапур, Южная Африка, Швеция, Швейцария, Турция, Англия, США) и в целом по Еврозоне. Приводится разнообразная информация: базовая статистика, банковская инфраструктура, денежные агрегаторы, платежные инструменты, расчетные системы (по крупным и срочным оптовым платежам, мелким и частым розничным), электронные деньги, инфраструктура расчетов, а также ряд других показателей. Данные, представленные указанными выше странами, сведены в общие статистические формы по единой универсальной методологии (приведена в отдельном разделе отчета). В отчете на 572 страницах представлена информация за последние 5 лет, с 2012 по 2016 годы. Данные по НДО представлены в виде общих показателей, а также в разрезе номиналов банкнот и монет, циркулирующих в обороте.

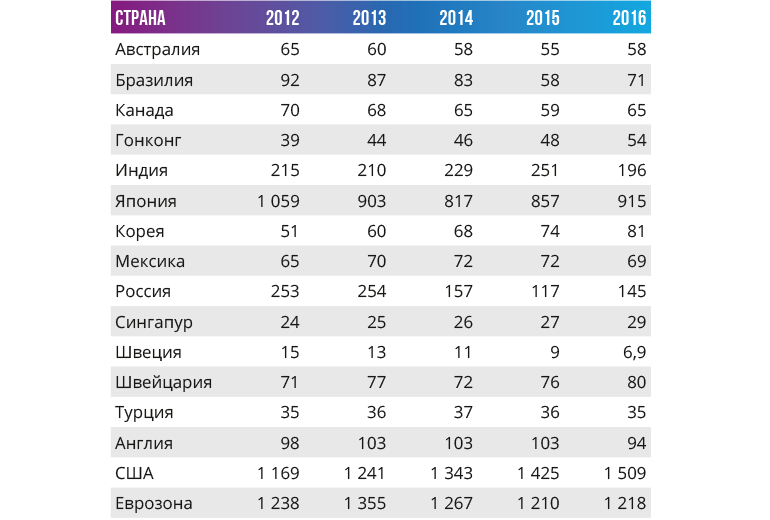

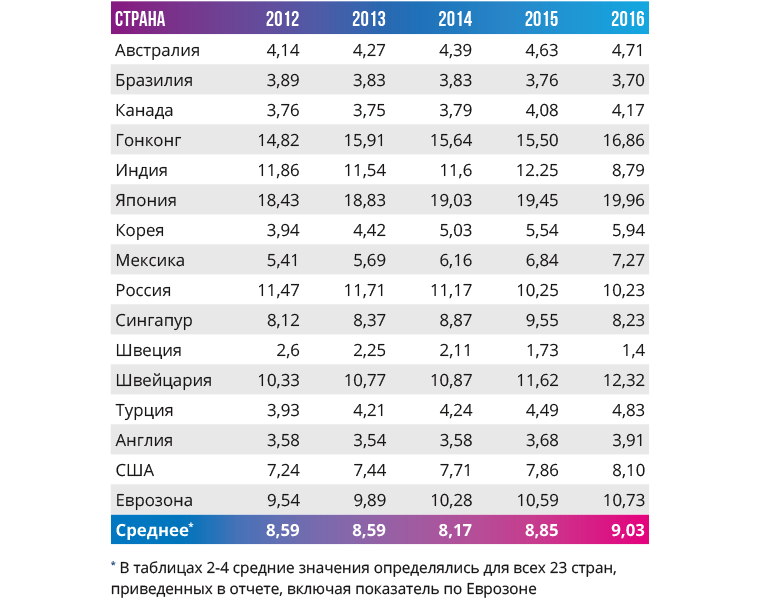

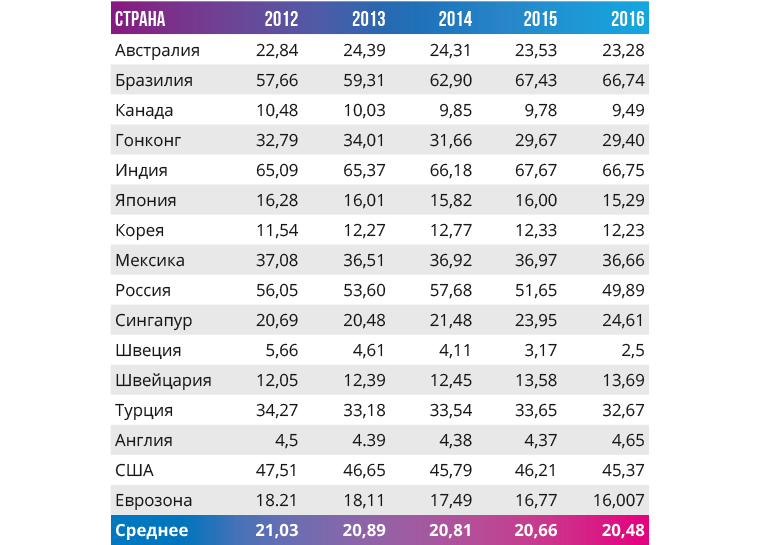

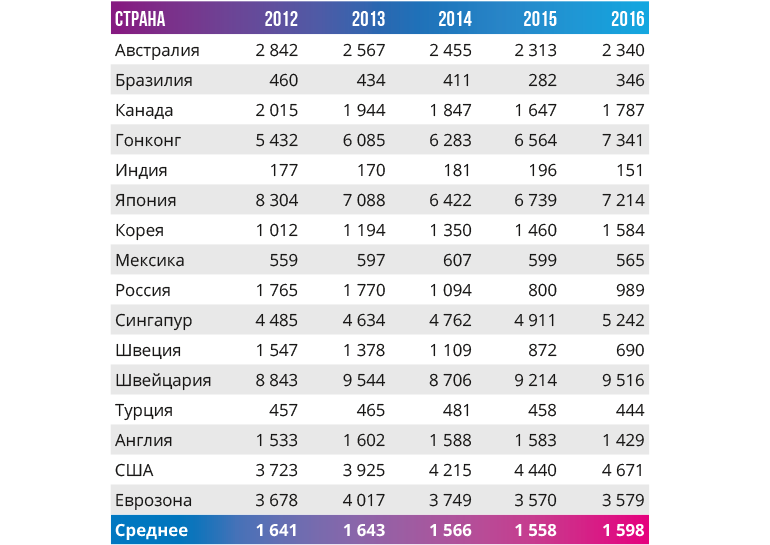

В таблицах 1-4 приведены данные из источника [1] по 15 странам и в целом по Еврозоне.

Таблица 1. Банкноты и монеты в обращении, общий объем, млрд долл. США, данные на конец года

Таблица 2. Объем банкнот и монет, в процентах от ВВП, на конец года

Таблица 3. Объем банкнот и монет, в процентах к агрегату М1, на конец года

Таблица 4. Объем банкнот и монет на одного жителя страны, долл. США, на конец года

Как не трудно заметить, в целом ряде ведущих стран мира наличное обращение так и не покорилось безналичным платежным инструментам и технологиям. Население планеты в большинстве стран по-прежнему часто отдает предпочтение наличным деньгам, которые несут в себе гарантию государств выпускающих их в обращение, а также продолжают выполнять такие важные для жизни общества функции как мера стоимости, средство обмена и средство накопления. В условиях затянувшегося мирового кризиса наличные деньги не уступают другим платежным инструментам по такому важному для населения показателю как ликвидность.

Исследование Finextra Research показало, что снятие денег в банкоматах в мире в 2015 году выросло на 10%, до 99 млрд. долл. США, это наибольший рост с 2011 года. Самый большой рост отмечен в Азиатско-Тихоокеанском регионе, на Ближнем Востоке и в Африке [2].

По сообщению BANKS.EU Европейский центральный банк (ЕЦБ) провел исследование на тему НДО. По его заявлению – три четверти всех платежей в Еврозоне в пунктах продаж по-прежнему производятся наличными денежными средствами и по сумме операций составляют более 50%. Эти данные взяты из опроса, проведенного ЕЦБ и посвященного выпуску в обращение новой банкноты номиналом в 50 евро. «Даже в этот цифровой век наличные деньги остаются важными в нашей экономике», – говорит Президент ЕЦБ Марио Драги. Опрос основан на ежедневном дневнике, заполненном 65 281 респондентом в период с октября 2015 года по июль 2016 года. Респондентам было предложено учитывать все платежи, производимые в торговых точках: в супермаркетах, магазинах товаров длительного пользования, барах, ресторанах и на уличных рынках. Опрос ЕЦБ охватил 17 стран. Национальные исследования с аналогичной методологией проводились национальными центральными банками в Германии и Нидерландах. Банкнота номиналом 50 евро является наиболее широко используемой и составляют 46% из 9 миллиардов всех банкнот евро находящихся в обращении [3].

Интересно, какие причины кроются в таком неожиданном тренде поведения населения большинства стран мира?

Обратимся к опубликованному в декабре 2016 года обзору «Consumer Cash Usage: A Cross-Country Comparison with Payment Diary Survey Data» (Обзор использования наличных денежных средств потребителями: Сравнение данных дневников платежей в различных странах) [4] (далее по тексту – Обзор), в котором авторы – представители центральных банков ведущих стран мира, включая Резервный Банк Австралии, Банк Канады, Банк Нидерландов, Банк Германии, Федеральный резервный банк Бостона, Национальный банк Австрии, и французской Высшей школы телекоммуникаций (Telecom ParisTech), по единому сценарию провели беспрецедентное за последнее время обследование поведенческой функции покупателей товаров и услуг в розничной сети с помощью различных инструментов, как наличных, так и безналичных.

В обзоре показано, что использование наличных денежных средств в ряде промышленных стран на удивление сохраняет устойчивость. В большинстве из них показатель наличных денежных средств в обращении (CIC – Currency in Circulation) к номинальному ВВП в 1980-х и в середине 1990-х годов в целом снижался. После этого он какое-то время оставался на одном уровне и, начиная с 2000 года, стал повышаться. Эконометрические данные говорят о том, что в определенной степени динамика роста CIC может быть обусловлена высоким зарубежным спросом на долл. США и евро, а также снижением практически до нуля краткосрочных процентных ставок. Постоянное использование наличных денежных средств в указанных промышленных странах на фоне распространения электронных альтернатив вызвало острую необходимость провести сравнительное исследование дневников платежей, производимых с помощью наличных.

Исследования дневников платежей покупателей проводились в 2009 г. в Канаде, в 2010 г. в Австралии, в 2011 г. в Австрии, во Франции, в Германии и Нидерландах, а в 2012 году в США.

Данное исследование проведено несколько раньше упомянутого выше опроса ЕЦБ [3], его результаты опубликованы и доступны для анализа. Поэтому рассмотрим его более детально. Ниже приведен адаптированный перевод Обзора [4] который, по мнению авторов статьи, имеет большое значение для широкого круга специалистов, занимающихся вопросами НДО. Это особенно важно в условиях цифровой трансформации и перехода к новой клиентоцентричной экономической модели, в которой потребители самостоятельно будут формировать спрос на те или иные товары, услуги и платежные инструменты.

Авторы Обзора [4]: John Bagnall – Reserve Bank of Australia; David Bounie – Telecom ParisTech; Kim P. Huynh – Bank of Canada; Aimeke Kosse – De Nederlandsche Bank; Tobias Schmidt – Deutsche Bundesbank; Scott Schuh – Federal Reserve Bank of Boston; Helmut Stix – Osterreichische Nation bank – проделали огромную по объему и важную по значению работу, оценить которую можно только лишь познакомившись с материалами Обзора.

В работе говорится, что использование наличных денежных средств в разных странах отличается и в значительной степени зависит от суммы транзакции, демографической картины, характеристик точек продажи, а также от возможности рассчитаться тем или иным инструментом платежа.

Дневники потребительских расчетов содержат подробную информацию об отдельных платежах, регистрируемых в течение определенного количества дней различными пользователями. Для обеспечения сопоставимости результатов дневники были гармонизированы. Также были гармонизированы определения социально-демографических показателей, характеристик точек продаж. Все это позволило провести сравнительный анализ полученных данных.

Статистические данные, приведенные в Обзоре, могут отличаться, не совпадать с аналогичными данными из национальных статистических бюллетеней соответствующих стран, а также с данными приведенными в отчетах ББМР за соответствующие годы. Одним из факторов не поддающимся гармонизации остается обращение в некоторых странах теперь уже экзотических платежных инструментов, например, бумажных чеков, которые все еще довольно часто встречаются во Франции и США, но не используются в других странах.

В Обзоре освящены два практических вопроса:

– объем наличных денежных средств, находящихся на руках у потребителей, и их использование в каждой из семи стран;

– кто использует наличные, для каких покупок, в каких местах и на какие суммы.

Эти данные помогают узнать, почему используются наличные и с какой долей вероятности они будут востребованы в будущем.

Обзор направлен на то, чтобы понять факторы, обусловливающие платежное поведение потребителей в более широком контексте. В работе оценивалось влияние на использование платежных инструментов и определенных банковских услуг характеристик потребителей, таких как возраст, образование и доход.

При логистическом анализе использования наличных и безналичных инструментов авторы Обзора обнаружили определенную закономерность в существенных маржинальных эффектах, определяющих факторы использования тех или иных средств платежа в анализируемых странах, как с количественной, так и с качественной точки зрения. Неудивительно, что сходные черты наиболее явно проявляются в потребительских платежах, производимых в продуктовых магазинах, где возможности платежей в различных странах схожи с точки зрения товаров, сумм транзакций и возможностей организаций торговли и сервиса (ОТС) принимать платежи.

Гармонизированная база данных дневников платежей открывает широкие возможности для эконометрического моделирования. Использование всеобъемлющей информации об операциях с наличными в разных странах для более полного представления картины платежного выбора потребителей важно как для банкиров, регуляторов и методологов, так и для ученых.

За последние годы регулирование комиссий за расчеты по транзакциям с использованием кредитных и дебетовых карточек выходит на первый план во многих странах. Лучшее понимание поведения потребителей необходимо для определения и оценки регулятивных положений. Исследование потребности в наличных денежных средствах также необходимо для оценки стоимости платежей, пошлин за выпуск наличных, оценки эффектов инфляции и управления НДО центральным банком. Анализ использования платежных инструментов для доступа к банковским счетам необходим для надзора и регулирования банковской деятельности и позволяет оценить благосостояние потребителей в контексте управления ликвидными активами. На фоне масштабности и важности этих вопросов остро чувствуется нехватка статистических данных об использовании наличных денежных средств потребителями и значимость дневников платежей как источника данных для будущих исследований.

Данное исследование структурировано следующим образом. В разделе 2 представлены совокупные основные результаты, касающиеся платежного поведения потребителей в семи странах, которые легли в основу анализа. В разделе 3 описаны сами дневники платежей и предпринята попытка гармонизации базы данных. В разделе 4 представлены модели потребительских затрат в разных странах. В разделе 5 рассматриваются различные факторы, которые могут повлиять на масштабы использования наличных в разных странах. В разделе 6 оцениваются результаты эконометрических моделей потребительского выбора между использованием наличных денежных средств и безналичных платежных инструментов, и анализируется устойчивость этих моделей. В разделе 7 рассматриваются различия между странами. В разделе 8 представлены выводы.

Основные результаты. В оригинальном Обзоре результаты исследования сведены в большое число таблиц, рисунков и гистограмм.

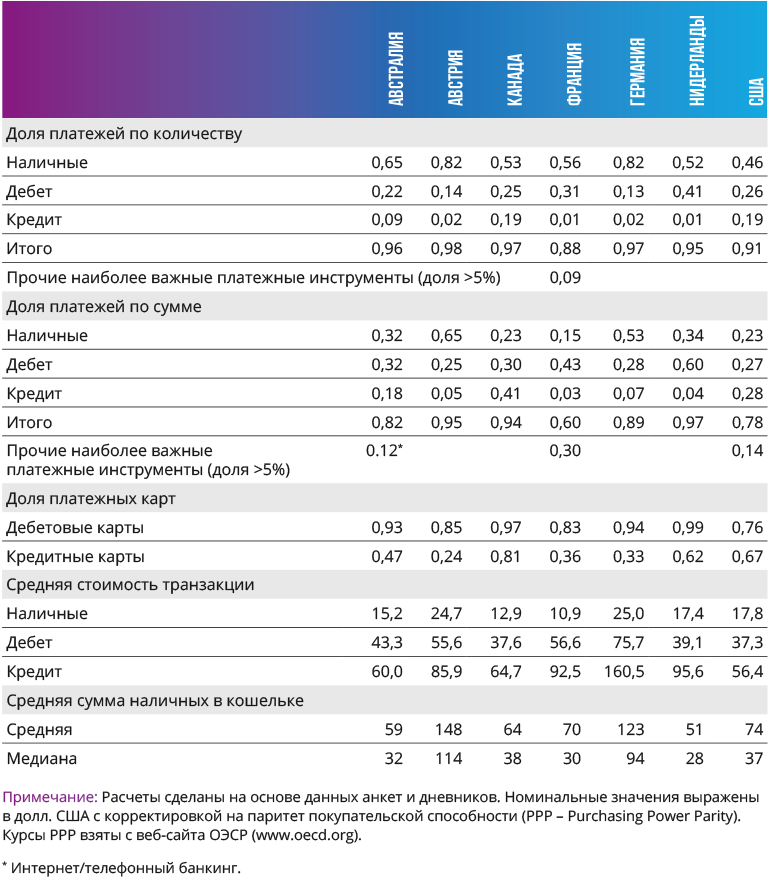

Ниже приведена одна из таблиц раздела 2 Обзора.

Таблица 5. Структура платежей

Анализ данных, приведенных в таблице 5, позволил сделать следующие обобщения:

- от 46 до 82 процентов всех платежных транзакций проводились с помощью наличных денежных средств;

- в части стоимости наблюдаются существенные расхождения между странами. В Австрии и Германии наличные используются интенсивно: их доля составляет более 50 процентов. В Канаде, Франции и США наличные платежи составляют меньше четверти стоимости всех транзакций;

- безналичные платежи сильно отличается по странам. Кредитные карты чаще используются в Австралии, Канаде и США, чем в европейских странах;

- во всех рассмотренных странах дебетовые карты используются чаще, чем кредитные, особенно в Нидерландах;

- во Франции и США доля категории «прочие» наиболее высока. Чеки занимают заметное место в обеих странах.

Наличие платежных карт (особенно дебетовых) имеет высокий показатель во всех странах. При этом кредитные карты распространены по-разному. Это позволяет предположить, что использование наличных денежных средств находится в зависимости от наличия карт у потребителей.

Во всех семи странах средняя стоимость наличного платежа ниже, чем средняя стоимость карточной транзакции. В странах, где наличные используются относительно чаще, средняя стоимость карточной транзакции выше, чем в странах, где карты используются более интенсивно.

Результаты опросов показывают, что объем наличности на руках гораздо выше в Австрии и Германии, чем в других странах. Вместе с тем, зависимость может не носить причинный характер и быть двусторонней: например, объем хранимой наличности на руках может подталкивать потребителей к использованию наличных при расчетах, но аналогичным образом интенсивное использование наличных в платежах может определять объем наличности, хранимой потребителями на руках.

В Обзоре обозначенные выше результаты использованы для более глубокого анализа использования наличных денежных средств в этих странах. Чтобы лучше понять ситуацию, авторы Обзора проанализировали использование наличности с точки зрения: структуры затрат в разных странах; отличия интенсивности использования наличности в зависимости от типа транзакции и характеристики точки продаж (сумма транзакции, тип расходов, возможность рассчитаться), и зависимости использования наличных денежных средств от социально-демографических факторов. Аналогичным образом в Обзоре авторы исследования оценили взаимосвязь между хранением наличности на руках и платежным поведением потребителей, подробно рассмотрев потребительскую практику управления своими денежными средствами. В качестве примера, в Таблице 5 показано, что во всех странах «с неинтенсивным использованием наличности» медианный остаток денежных средств составляет около 30 долл. США с поправкой на паритет покупательной способности (PPP) доллара. Это позволяет предположить, что в разных странах поведение потребителей примерно одинаково.

В разделе 3 представлен обзор методологии и ключевых результатов исследования дневников платежей, включенных в сравнительный анализ стран. Методологическая база исследования имеет важное значение, так как является основой для будущих исследований, которые ранее в мире не проводились, и убедительным фактором для сравнительного анализа поведения потребителей услуг в различных странах, имеющих особенности и предпочтения граждан в использовании тех или иных платежных инструментов.

Дневники платежей потребителей – актуальность и гармонизация. В последние годы популярной методикой стал сбор данных о платежах посредством дневников. Преимущества использования дневников по сравнению с данными, полученными из анкет, очевидны. Прежде всего, потребители сразу же фиксируют каждую транзакцию и вероятность того, что какой-то платеж будет упущен или указан неверно, значительно сокращается по сравнению с обычным анкетированием. Дневники платежей также позволяют получить подробную информацию об отдельных транзакциях, например, данные о сумме платежа, месте совершения, возможности осуществить безналичный платеж, наличии комиссии. Все это помогает лучше понять факторы, которые подталкивают потребителя к разным моделям поведения.

Поскольку дневники платежей фиксируют поток наличных денежных средств с течением времени, они также позволяют изучить взаимосвязь между выбором типа платежа и управлением денежными средствами. При анализе данных за несколько дней можно вывести закономерность на основании последовательности платежей и транзакций снятия наличных. Это помогает понять факторы использования разных платежных инструментов одним и тем же потребителем.

Для обеспечения эффективности дневников платежей 7 стран, авторы Обзора сравнили результаты данных из дневников с совокупными данными о расходах из национальных статистических бюллетеней. Для этого была проведена экстраполяция результатов исследования, умножив среднедневные расходы из дневников на 365 дней для получения годовой цифры. Эта сумма была сопоставима со среднегодовой суммой расходов, указанной в отчете Организации по экономическому сотрудничеству и развитию (ОЭСР), за вычетом расходов на оплату квартир, электричества, воды и газа.

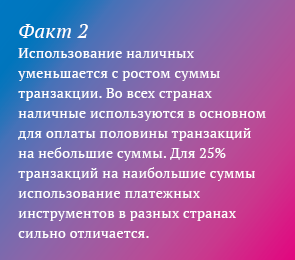

Одним из факторов, который неблагоприятно сказывается на условиях по гармонизации дневников, является различие между странами в условиях циклов деловой активности. В нижней части Таблицы 6 приведены эти условия в виде стандартных макроэкономических показателей для каждой страны на момент заполнения дневников (с 2009 по 2012 гг.). Краткосрочные процентные ставки были относительно низкими, в диапазоне от 0,2% (США) до 1,6% (Нидерланды), за исключением Австралии, где процентная ставка составляла 5,0%. Во всех странах наблюдался низкий уровень инфляции, колеблющийся от 1,0% (Германия) до 2,5% (Австралия). В большинстве стран происходил рост реального ВВП, кроме Канады, где ВВП снизился на 1,4%, а отставание темпов составило -3,0%. В США, невзирая на фактический рост (2,0% рост реального ВВП), наблюдалось отставание темпов роста ВВП (3,4%). Из-за нехватки данных за продолжительный период времени затруднительно сделать выводы о цикличных свойствах потребительского поведения. После финансового кризиса потребители в США стали больше использовать наличные и меньше – кредитные карты. Здесь можно предположить определенную зависимость, но у авторов исследования было недостаточно данных о бизнес-циклах для внесения корректировок в данные из дневников.

Сходства и различия. Исследования были ориентированы на лиц в возрасте от 18 до 75 лет, хотя в некоторых дневниках собирались сведения у детей и лиц в возрасте старше 75 лет.

Авторы Обзора также гармонизировали определения и классификации различных социально-демографических характеристик (например, доход, образование).

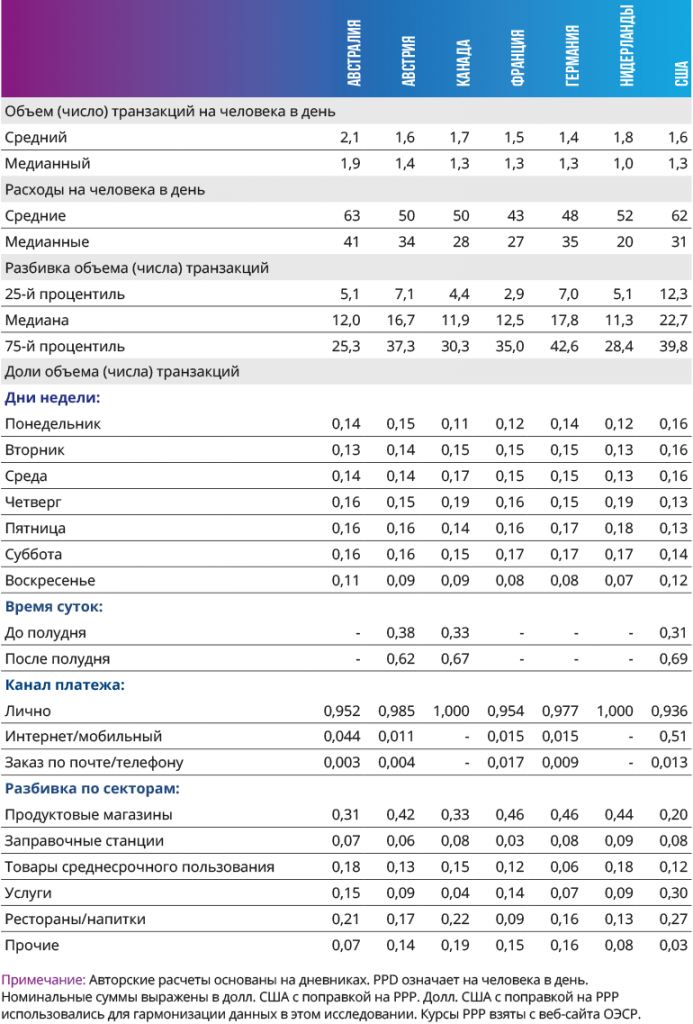

Из таблицы 7 видно, что структура платежей имеет много общего во всех странах в части дня недели, времени дня и канала платежа. Как и ожидалось, в воскресенье производится наименьшее число транзакций, хотя в разных странах наблюдается некоторые отличия. Например, доля платежей в воскресенье немного выше в Австралии и США, что объясняется культурными различиями в графике работы магазинов. Около трети транзакций совершаются до полудня, а две трети – после полудня. Наконец, транзакции, производимые лично, составляют большую часть платежей (в Австралии и США Интернет/мобильные платежи в точках продаж составляют более 4%, а в остальных странах практически незначительны).

С точки зрения типа покупок или отраслевой структуры, с учетом сложностей гармонизации, авторы Обзора наблюдали, что на долю продуктовых магазинов выпадает большинство транзакций во всех странах (кроме США). Доля расходов в продуктовых магазинах примерно одинакова в Австрии, Франции, Германии и Нидерландах. Также расходы на заправках, которые имеют наиболее однородную структуру, аналогичны во всех странах. Эти результаты доказывают, что некоторые общие модели покупок наблюдаются во всех 7 изученных странах.

Это позволяет нам сделать первый вывод:

Среднее число транзакций на человека в день (PPD – Person Per Day) составляет от 1,4 до 2,1 в разных странах. Медианное значение, которое наименее подвержено влиянию крайних значений, составляет 1,3 транзакции для Канады, Франции, Германии и США, и 1,4 для Австрии. Медианная сумма затрат на человека в день варьируется в разных странах в диапазоне от 20 до 41 долл. США с поправкой на PPP (PPP-USD).

Углубленный анализ отдельных транзакций позволил взглянуть на данные под другим углом. В Таблице 7 показаны квартили стоимости транзакций. Анализ показал, что медианная сумма транзакции составляет 12 PPP-USD для Австралии, Канады, Франции и Нидерландов. В Австрии, Германии и США это значение выше, от 17 до 22 PPP-USD. Авторы Обзора также выяснили, что 75% всех зафиксированных транзакций лежат в диапазоне ниже 25-40 PPP-USD.

Сумма транзакции. В некоторых предшествующих исследованиях было показано, что сумма транзакции в значительной степени взаимосвязана с выбором платежного инструмента. По мнению авторов, анализ подтверждает эти выводы.

Таблица 6. Сводная информация об исследовании

Таблица 7. Структура платежей потребителей

Остатки наличности. Банкоматы повлияли на потребность в наличных деньгах. Возможность снятия наличных обусловливает тенденцию держать наличные на руках «на всякий случай», т.е. люди снимают наличные средства, даже если у них уже есть определенная сумма на руках. Некоторые практические исследования показывают, что большие объемы наличности на руках связаны с интенсивным использованием наличных при расчетах. В данном исследовании подтверждается наличие взаимосвязи между использованием наличных и их хранением на руках.

Остатки наличности. Банкоматы повлияли на потребность в наличных деньгах. Возможность снятия наличных обусловливает тенденцию держать наличные на руках «на всякий случай», т.е. люди снимают наличные средства, даже если у них уже есть определенная сумма на руках. Некоторые практические исследования показывают, что большие объемы наличности на руках связаны с интенсивным использованием наличных при расчетах. В данном исследовании подтверждается наличие взаимосвязи между использованием наличных и их хранением на руках.

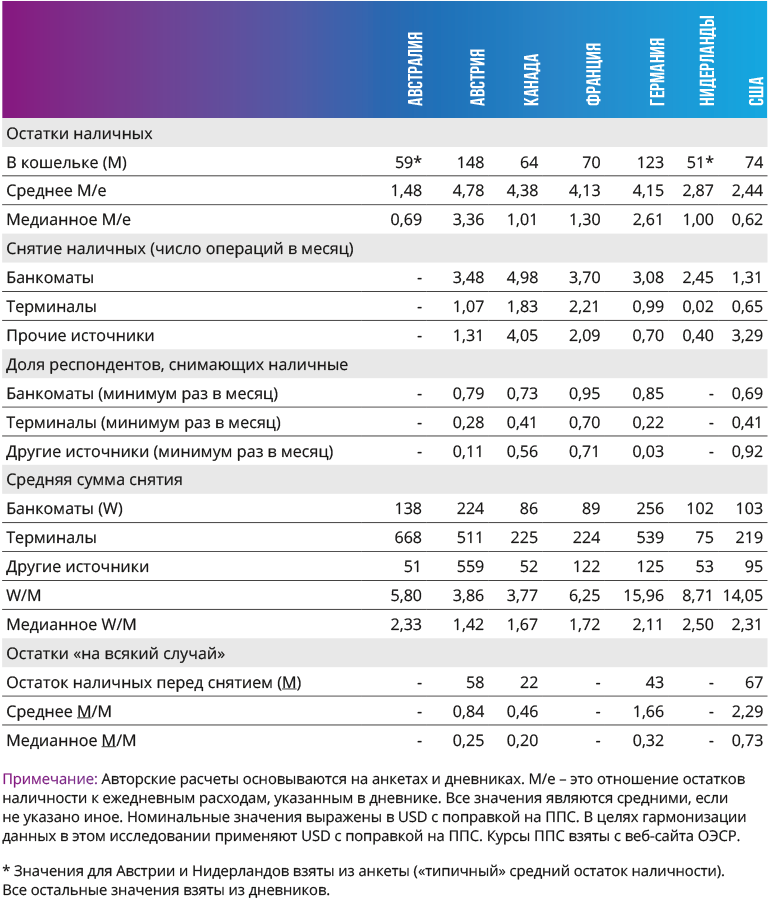

В Обзоре приведены статистические данные о моделях поведения физических лиц при управлении наличностью. Данные представлены в таблице 8. Средние остатки наличности (М) в Австрии (148 PPD-USD) и Германии (123 PPD-USD) в 2 раза выше, чем в других странах (от 51 в Нидерландах до 74 PPD-USD в США). Эти данные соотносятся с тем, что наличные чаще используются в Австрии и Германии, где их доля в общем объеме расчетов составляет более 80%. В других странах этот показатель составляет не более 65%. В результате, средний показатель M/e, где e – означает ежедневные затраты, составляет от 1,5 в Австралии до 4,8 в Австрии. Разрыв между странами сохраняется, даже если исключить крайние значения: медиана составляет 0,6 для США и 3,4 для Австрии. Степень причинно-следственных отношений между остатками наличности и использованием наличных средств остается неясной: объем остатков может влиять на использование наличности потребителями, но аналогичным образом использование наличных может определять сумму наличности на руках у потребителей. Таким образом, является ли использование наличности следствием управления денежными средствами или наоборот, остается непонятным.

Наличные средства получаются в банкоматах, терминалах и через другие источники (семья, возврат в розничных магазинах – кэшбэк и т.д.). За исключением США, где основным источником получения наличных являются банкоматы. Доля потребителей, снимающих наличные как минимум раз в месяц в банкоматах, превышает 70% во всех странах. Вместе с тем, среднее число ежемесячных снятий в банкоматах значительно различается по странам: от 1,3 в США до 5 в Канаде. Эти показатели напрямую коррелируют с типичными суммами снятия наличных в банкоматах. В США выделяется: доля потребителей, получающих наличные из других источников хотя бы раз в месяц (90%) превышает банкоматы и терминалы (70% и 40% соответственно). Частота получения средств из других источников значительно превышает количество снятий в банкоматах и терминалах (3,3 по сравнению с 1,3 для банкоматов и 0,7 для терминалов).

Из имеющихся данных можно сделать вывод о том, что респонденты в странах, где наблюдается интенсивное использование наличных, не экономят на остатках денежных средств, снимая деньги часто. Наоборот, они предпочитают иметь на руках крупные суммы. Причин этому поведению может быть несколько. Респонденты в Австрии и Германии хранят крупные суммы наличных на руках потому, что некоторые серьезные покупки можно осуществить только наличными. Это позволяет предположить, что остаток наличности «на всякий случай» выше в этих двух странах, чем в остальных. Тем не менее, доказательство не является исчерпывающим. Остатки наличности на руках на момент снятия в Австрии и Германии выше, чем в Канаде, но не выше, чем в США.

Эти описательные данные авторы Обзора использовали для изучения эмпирического поведения детерминистской теоретической инвентарной модели, предложенной Баумолем (1952 г.) и Тобином (1956 г.) 1. Внимание было сосредоточено на двух статистических параметрах. Первый – соотношение между остатками наличности на момент снятия (М) и средними/медианными запасами наличности (М). Эта статистика позволяет понять степень предусмотрительности: чем выше М/М, тем более предусмотрительными являются потребители. В модели Баумоля-Тобина этот показатель равен 0, т.к. потребители снимают наличные только тогда, когда они закончились. В Таблице 8 показано, что медиана данного показателя колеблется от 0,2 для Канады до 0,73 для США. Эти данные больше укладываются в динамическую модель управления денежными средствами, предложенную Альваресом и Липпи (2009 г.) 2, которая расширила действие модели Баумоля-Тобина до динамической среды, в которой потребители не только уплачивают комиссию за снятие наличных, но и имеют случайные возможности снятия средств в банкоматах. Если точнее, модель предсказывает, что потребители снимают наличные, когда у них есть возможность бесплатного снятия, даже если имеют некоторую сумму на руках, что приводит к положительному значению М/М (в диапазоне от 0 до 1).

Еще одним интересным статистическим параметром является W/M – отношение между средней суммой снятия наличных в банкомате (W) и средней суммой денег на руках (М), которая также связана с мотивом предусмотрительности (М/М). Поскольку снятие производится когда наличные полностью заканчиваются, в модели Баумоля-Тобина показатель W/M равен 2.

_________________________________________________________________

1В 50-х годах ХХ века американскими экономистами Уильямом Баумолем и Джеймсом Тобином была разработана модель управления наличной денежной массой, которая получила название «модель Баумоля – Тобина» или модель трансакционного спроса (управления наличностью). Модель определяет оптимальное число посещений банка или оптимальную сумму наличных денег, исходя из соотношения убытков в виде неполученного на эту сумму банковского процента и стоимостной оценки экономии времени от более редких посещений банка. Индивид, решая, сколько раз посещать банк в течение года и какое количество денег в среднем хранить на руках, старается минимизировать совокупные издержки, т.е. решает задачу, представленную рядом математических выражений.

2 Фернандо Альварес и Франческо Липпи в 2007 году опубликовали работу, в которой расширили модель Баумоля-Тобина до динамической среды, которая позволяет снимать наличные деньги в случайные моменты времени по низкой цене. Эта модификация модели учитывает развитие технологий, включая распространение банкоматов. В модели используются количественные оценки эластичности расходов и процентной ставки денежного спроса, влияния финансовых инноваций на денежный спрос, стоимости благосостояния инфляции, успехов в дезинфляции и преимуществ владения банкоматом

При наличии случайных возможностей бесплатного снятия наличных в Обзоре показано, что этот показатель будет ниже 2. Чем выше число возможностей бесплатного снятия по сравнению с общим числом операций снятия, тем выше М/М и тем ниже W/M – потребители пользуются преимуществом бесплатного снятия, независимо от остатка наличных на руках, и это снижает уровень снятия. При увеличении возможностей бесплатного снятия по сравнению с общим числом операций снятия, тем больше М/М становится выше 0 (и ниже 1), в то время как W/M колеблется в диапазоне от 2 до 0, что подразумевает обратную зависимость между этими факторами.

На примере этих данных авторы Обзора наблюдают, что медиана указанных значений лежит между 1,42 для Австрии и 2,31 для США. Данные соответствуют прогнозу относительно уровня W/M в трех странах, где W/M ниже 2 (Австрия, Канада, Франция).

Вместе с тем, наличие этих показателей в значении выше 2 для 4 стран не укладывается ни в модель Баумоля-Тобина, ни в модель Альвареса-Липпи. Также, если проанализировать значения для разных стран, обратной зависимости между этими показателями не наблюдается. В целом значения этих результатов, взятые сами по себе, ставят под сомнение детерминистскую и динамическую модели потребности в наличных.

В Обзоре полученные результаты рассмотрены исключительно как индикативные, поскольку для проведения структурного сравнения по странам авторам необходимо было бы провести работу, выходящую за рамки данного исследования. Во-первых, у потребителей есть несколько источников снятия средств, и неочевидно, как следует рассчитывать среднюю сумму снятия, если используется несколько источников снятия, а также насколько можно полагаться на информацию об источниках снятия, которые редко используются в целом (например, кэшбэк в Германии и в Нидерландах). В свете этих различий авторы придерживаются прагматического подхода и используют среднюю сумму снятия в банкоматах как мерило W. Во-вторых, модель Альвареса-Липпи прогнозирует различия в срезе данных между домохозяйствами, в то время как в Обзоре сравнивают страны. Институциональные, регулятивные и рыночные отличия (например, плотности сетей банкоматов, ценовые параметры, лимиты снятия наличных в день и т.д.) могут повлиять на результаты. Наконец, динамическая модель спроса на наличные абстрагируется от стратегий предусмотрительности, которые характерны для долгосрочного управления потребителями своими денежными средствами и ведут к тому, что показатель W/M будет выше 2. Необходимо убедиться в том, что все эти моменты не искажают картину исследования.

Таблица 8. Управление наличностью

Социально-демографические характеристики. В Обзоре показано использование наличных средств в зависимости от социально-демографических характеристик и рассмотрены предпочтения клиентов на основе анализа данных о восприятии наличных.

Социально-демографические характеристики. В Обзоре показано использование наличных средств в зависимости от социально-демографических характеристик и рассмотрены предпочтения клиентов на основе анализа данных о восприятии наличных.

Возраст играет роль, потому что можно предположить, что важность наличных обусловлена привычкой. В современной литературе описывается, что люди старшего поколения хранят и используют больше наличности, в то время как молодежь пользуется новыми платежными технологиями.

Результаты Обзора показывают, что люди старшего поколения используют наличные гораздо больше, чем молодежь, за исключением США, где молодежь использует наличные чаще старшего поколения. Данные о возрасте не обусловливают различия в профилях расходов или других личностных характеристиках: например, молодые потребители могут покупать другие продукты и/или пользоваться другими услугами и в других местах по сравнению со старшим поколением. Таким образом, окончательный ответ на вопрос о роли возраста может быть дан с учетом факторов, влияющих на прочие параметры.

В литературе говорится о том, что доход и образование являются важными факторами, и использование наличности снижается с повышением уровня образования и дохода. В Обзоре подтверждается, что респонденты с высоким доходом тратят меньше всего наличных. Еще более выраженные отличия наблюдаются в зависимости от уровня образования. Эта разницах сохраняется во всех странах: в Германии и Канаде разница в использовании наличных респондентами с высоким и низким уровнем образования составляет более 26%, в то время как в остальных странах эта разница колеблется между 9% и 18%.

В Обзоре говорится о том, что наличные могут использоваться для отслеживания расходов. В частности, предполагается, что наличные будут использоваться людьми, испытывающими стеснение в деньгах и затруднение в отслеживании расходов с помощью других технологий (например, онлайн-счетов). Результаты зависимости от дохода и образования соответствуют этому предположению.

Предпочтения потребителей. Уместно привести аргумент о том, что потребители используют наличные, потому что у них нет выбора: например, платежные карты не принимаются, или потребителями движут соображения экономии, безопасности или удобства.

Дневники платежей 7 стран в разной степени содержат информацию о предпочтениях, которую авторы Обзора постарались гармонизировать. Это было не просто сделать, поскольку в разных дневниках задавались разные вопросы о предпочтениях. Более того, ответы давались в разных форматах: в некоторых странах использовалась психометрическая шкала Ликерта, а в других – бинарные ответы. В свете этих трудностей авторам Обзора удалось успешно гармонизировать только те ответы, которые касались восприятия возможности расчета, расходов и простоты использования наличных.

В Австрии, Канаде и Германии наличные ценятся выше дебетовых карт. В США наличные ценятся так же, как и дебетовые карты, а в Нидерландах – меньше дебетовых карт. В Канаде и США результаты сравнения наличных и дебетовых либо наличных и кредитных карт примерно одинаковы, что доказывает, что оба типа карт воспринимаются примерно одинаково с точки зрения возможности рассчитаться. В других странах кредитным картам отдается меньшее предпочтение, чем дебетовым.

В Австрии, Канаде и Германии наличные ценятся выше дебетовых карт. В США наличные ценятся так же, как и дебетовые карты, а в Нидерландах – меньше дебетовых карт. В Канаде и США результаты сравнения наличных и дебетовых либо наличных и кредитных карт примерно одинаковы, что доказывает, что оба типа карт воспринимаются примерно одинаково с точки зрения возможности рассчитаться. В других странах кредитным картам отдается меньшее предпочтение, чем дебетовым.

В части расходов, наличные более популярны, чем дебетовая карта, в Австрии, Канаде, Германии и США и в одинаковой степени популярны в Нидерландах. Наличные выигрывают еще больше при их сравнении с кредитными картами. Наконец, с точки зрения простоты использования дебетовым картам отдается предпочтение в Австрии, Канаде и Германии, но меньшее – во Франции, Нидерландах и США.

В целом данные показывают, что использование наличных потребителями обусловлено не только недостатком альтернатив. Наоборот, наличные ценятся потребителями, потому что они в одинаковой степени или более позитивно воспринимаются по сравнению с дебетовыми и кредитными картами с точки зрения расходов. Анализ также показывает, что в отдельных странах с интенсивным использованием наличных простота использования может быть важным фактором.

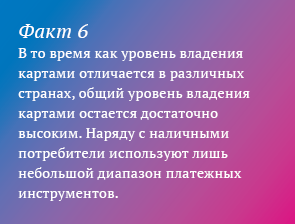

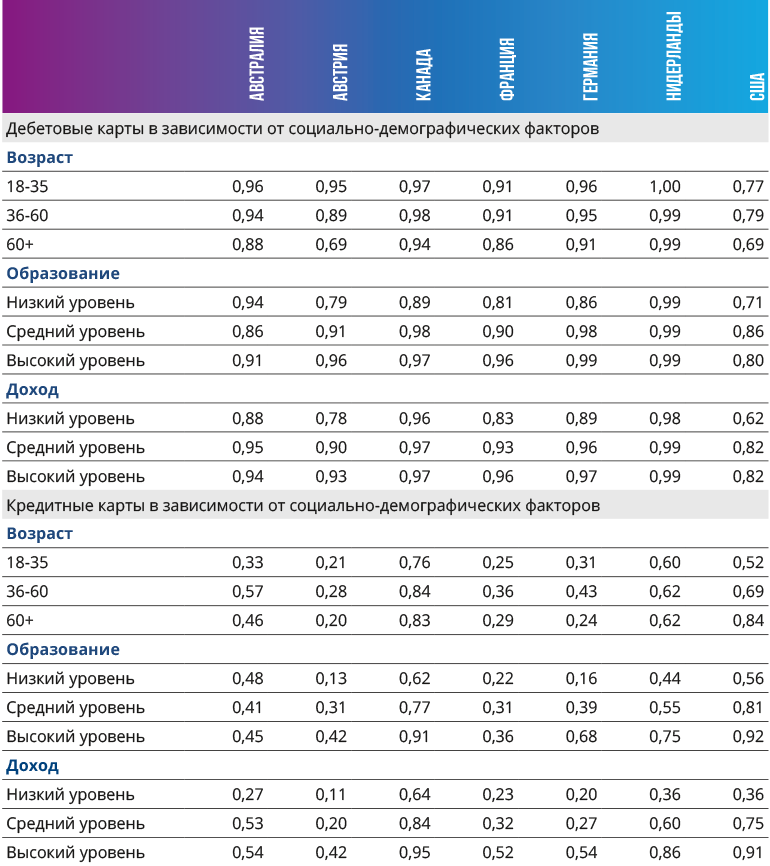

Владение картами. На использование наличных могут влиять различия в распространенности и использовании платежных карт.

В Таблице 9 показано, что в каждой стране большая часть потребителей владеет платежными картами: в Австрии, с высокой интенсивностью использования наличных, распространенность карт является наименьшей и составляет 86%. В Нидерландах практически каждый потребитель имеет платежную карту.

Таблица 9. Владение картами и использование нескольких карт

Наиболее ощутимая разница во владении картами наблюдается в распространенности кредитных карт.

В Таблице 10 приводится разбивка владения картами в зависимости от социально-демографических факторов. Показано, что разница во владении кредитными картами сохраняется во всех категориях с разбивкой по возрасту, доходу и уровню образования.

Есть существенные различия между количеством карт, находящихся во владении потребителей и используемых ими. В Канаде и США потребители в среднем имеют 3,5-4,2 платежных карт. Во всех прочих странах соответствующее значение составляет меньше 2. Медианное число платежных карт составляет 3 для Канады и США, 2 для Австралии и Нидерландов и для Австрии, Германии и Франции.

В Таблицах 9,10 показано количество платежных инструментов, используемых в период ведения дневников. Исследование показывает, что медианный потребитель использует два платежных инструмента (включая наличные) в период регистрации платежей.

В Таблице 9 также показано, как некоторые потребители используют свои карты, то есть сравнивается доля возобновляемых кредитов в США, Австралии и Канаде и доля овердрафтов по счетам в США и Австрии. Примечательно, что все доли составляют примерно 30%, даже в Австрии, где кредитные карты используются мало (несмотря на разные подходы к измерению). Этот результат позволяет предположить, что в Австрии потребители используют овердрафт по счету для получения кредита, в то время как в англоговорящих странах потребители используют кредитные карты. Краткосрочный кредит также можно получить с помощью дебетовой карты с отсрочкой платежа, однако авторы Обзора не обладали информацией о данных типах карт.

Возможность рассчитаться картой.

Роль возможности рассчитаться картой в точке продаж можно рассматривать с использованием данных, полученных из исследований в Австрии, Канаде и Германии. В частности, в соответствующих дневниках фиксировалось, можно ли провести транзакцию безналичным путем. На основании этой информации можно проанализировать, связано ли интенсивное использование наличных с нехваткой возможностей рассчитаться картой. При интерпретации результатов следует помнить о том, что данные основаны на субъективной оценке респондентов.

В Обзоре также приведены данные потребительской оценки возможности рассчитаться картой в точке продаж в зависимости от стоимости транзакции. Подтверждается, что возможность рассчитаться картой на мелкие суммы гораздо ниже, чем на крупные суммы.

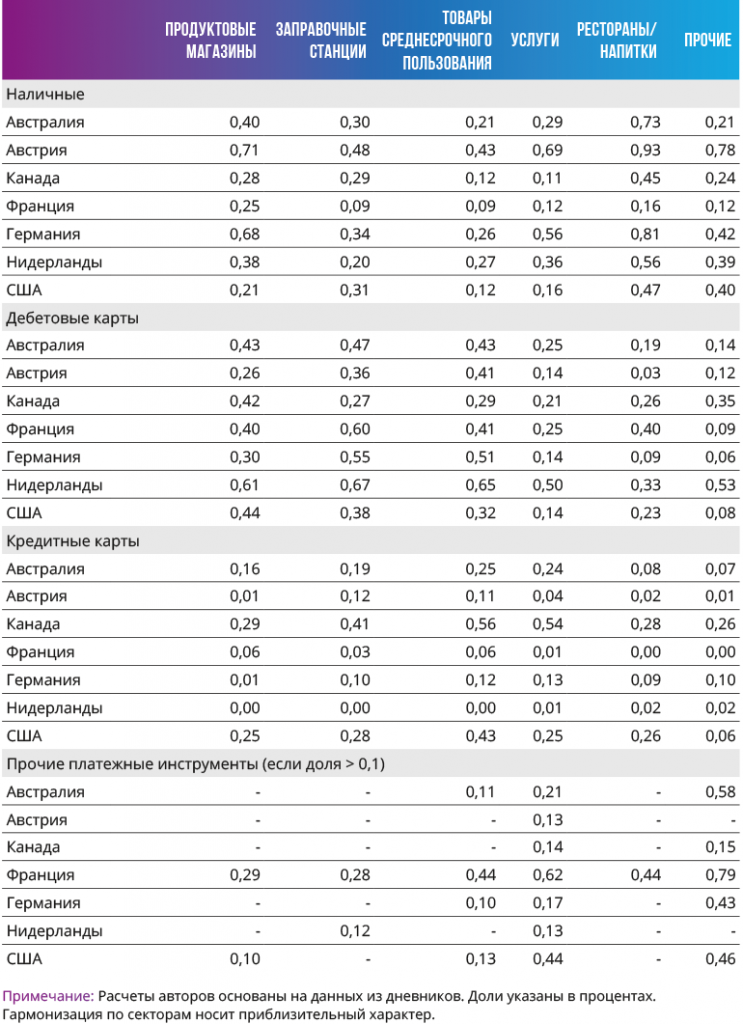

Тип покупок.

Дневники позволяют провести анализ использования наличных в разных секторах сферы торговли и услуг для разных типов расходов. Авторы Обзора рассчитали доли платежных инструментов, а именно наличных, дебетовых и кредитных карт, во всех секторах. Сводные данные представлены в Таблице 11.

Дневники позволяют провести анализ использования наличных в разных секторах сферы торговли и услуг для разных типов расходов. Авторы Обзора рассчитали доли платежных инструментов, а именно наличных, дебетовых и кредитных карт, во всех секторах. Сводные данные представлены в Таблице 11.

Различия профилей платежей по странам в разных секторах могут быть обусловлены разницей в стоимости транзакций, возможности рассчитаться картой или поведением потребителей либо культурными различиями.

Таблица 10. Владение картами в зависимости от социально-демографических факторов

Таблица 11. Доли платежных инструментов по типам покупок

Во-первых, авторы Обзора полагают, что возможность рассчитаться картой на заправочных станциях является повсеместной или, по крайней мере, доступна в большой степени во всех странах. В то же время типичная сумма расходов примерно одинакова во всех странах. Таким образом, если бы возможность рассчитаться картой и размер транзакции были единственными факторами, обусловливающими платежи потребителей, то уровень использования наличных на заправках во всех странах был бы примерно одинаковым. И в самом деле, результаты показывают, что разница в использовании наличных по странам значительно меньше на заправках, чем в отношении остальных расходов.

Во-вторых, расчеты в барах и ресторанах быстрого питания могут производиться с помощью наличных в большом объеме по причине удобства. Результаты показывают, что участие наличных в этих транзакциях значительно выше, чем общая доля наличных во всех странах, кроме Франции, где чеками оплачивается 40% стоимости затрат в данном секторе. Примечательно, что такая же тенденция наблюдается в странах с высокими возможностями расчета картами. Опять же, этот результат показывает, что потребители отличаются своим поведением при осуществлении платежей в зависимости от места затрат, которое характеризуется не только возможностью расчета картой но и размером транзакции.

В-третьих, для продуктовых магазинов доля наличных выше, чем средний показатель по всем странам, за исключением США. Примечательно, что доля дебетовых карт выше во всех странах, кроме Франции, где наблюдается небольшой уклон в сторону кредитных карт. Авторы Обзора связывают этот факт с удобством и/или рыночной инфраструктурой сектора продуктовых магазинов. Что касается первого вопроса, наличные считаются удобным и быстрым способом оплаты покупок в мелких продуктовых магазинах. Это также может быть связано с размером точки продаж и возможностью расчета картой. В большинстве европейских стран продуктовые магазины по размаху меньше, чем в Австралии, Канаде и США. Сектор продуктовых магазинов, на фоне низкой маржи, может ориентироваться на экономию затрат на осуществление расчетов, что объясняет более высокую долю использования дебетовых карт.

Выбор между наличной и безналичной формой расчетов. В идеале желательно было бы использовать данные из дневников при оценке эконометрической модели, чтобы протестировать как минимум традиционные теоретические модели спроса на деньги, рассмотренные выше, такие как модель Баумоля-Тобина. В частности, сведение воедино микроданных из дневников позволило бы составить международную базу данных, дающую возможность провести количественную оценку различий поведения потребителей в разных странах. К сожалению, ограниченность данных не позволяет сделать это. Наиболее важным ограничением является нехватка данных на индивидуальном уровне об основных переменных, таких как процентные ставки по остаткам на банковских счетах или другим ликвидным активам в целях оценки стоимости возможностей размещения наличных. Этот фактор не отражен ни в одном из дневников.

Таким образом, в данном разделе рассматривается использование наличных и безналичных инструментов при наличии возможности выбора. В Обзоре оценивается вероятность предпочтения наличным перед безналичными альтернативами (дебетовыми или кредитными картами) в точках продаж с использованием следующей logit-модели (статистическая модель, логистическая регрессия, используемая для предсказания вероятности возникновения некоторого события путем подгонки данных к логистической кривой):

Uj = Xjβ + εj, где

j - наличные, безналичные,

Uj – возможность выбора,

j – функция наблюдаемой переменной Xj,

εj – погрешность.

Переменные Xj, используемые в регрессии, представляют собой размер транзакции, остатки наличных, социально-демографические характеристики (возраст, доход, образование), восприятие простоты использования, возможности расчета и затрат потребителями, и характеристики транзакции в точке продаж (возможность расчета картой и тип покупки). Авторы Обзора старались гармонизировать переменные для всех стран, однако различия сохраняются.

У данной оценки две цели. Во-первых, оценить с количественной точки зрения, какие факторы влияют на потребительский выбор оплаты наличными, даже если остальные потенциальные факторы находятся под контролем. Во-вторых, при использовании международных данных изучить, какие сходства имеются между странами.

Результаты logit-регрессий. В Обзоре показано предельное влияние на вероятность использования наличных. Основной демографический профиль – человек в возрасте до 35 лет, женат/замужем, с низким уровнем образования и низким уровнем дохода. В целом результаты являются достаточно устойчивыми и подчеркивают, что демографические факторы играют основную роль во всех странах. Даже контролируя размер транзакции и прочие характеристики, обнаружено, что при более высоком уровне дохода и образования использование наличных носит менее интенсивный характер.

Что касается возраста, обнаружено, что лица в возрасте от 36 лет, используют значительно больше наличных, чем лица младше 35. Также результаты подтверждают наличие определенных привычек в ряде стран (Австрия, Австралия, Германия, Нидерланды), где использование наличных увеличивается равномерно с возрастом: люди в возрасте 60 лет и старше чаще используют наличные, чем люди в возрасте от 36 до 59 лет.

В трех странах, где производился сбор данных о восприятии платежных инструментов потребителями (Австрия, Канада и США), простота использования наличных отмечалась как значительный и позитивный фактор. Это доказывает, что потребители, высоко ценящие возможности расчета наличными с точки зрения простоты использования, совершают больше транзакций. Мнения о безопасности разделились на позитивные в Австрии и негативные в Канаде. Прочие факторы имели несущественный характер.

Наибольший эффект на потребительский выбор между наличной и безналичной формой расчета оказывает размер транзакции. Результаты оценки показывают, что вероятность использования наличных снижается равномерно по квартилям стоимости транзакции. Эти результаты наблюдаются во всех странах. В четвертом квартиле стоимости транзакции вероятность использования наличных ниже от 42 (в Нидерландах) до 63 (Франция) процентных пунктов по сравнению с первым квартилем стоимости транзакции.

Еще одним выводом из logit-модели является то, что люди, имеющие более высокий остаток наличных, в среднем используют наличные чаще, чем люди, имеющие более низкий остаток наличных. Однако данный фактор следует рассматривать как приблизительный, поскольку есть вероятность обратной зависимости.

Увеличение использования карт для транзакций на малые суммы при универсальной возможности рассчитаться картой составляет почти 10%. Это позволяет предположить, что канадцы предпочитают оплачивать картой все транзакции при наличии универсальной возможности рассчитаться картой. Высокая возможность оплаты картой повышает степень использования карт в Австрии и Германии только для транзакций на крупные суммы. В Нидерландах наблюдается минимальный эффект, что дает основания предположить, что текущий уровень возможности расчета картой уже достаточно высок во всех квартилях стоимости транзакций. Эти результаты подчеркивают, что различия в странах носят существенный характер.

Причины различий в использовании наличных в разных странах. Оценочные результаты демонстрируют ряд факторов, связанных с использованием наличных денежных средств. Чтобы понять, почему доля использования наличных выше в Австрии и Германии по сравнению с другими странами, рассмотрим вкратце следующие 6 потенциальных причин различий между странами: возможность рассчитаться картой в точке продаж, структура покупок, «издержки от стаптывания башмаков» (усилия, которые люди тратят на то, чтобы в период инфляции сохранить свои сбережения: поиск безопасных активов, перемещение средств, периодическое изъятие средств для текущего потребления), финансовые и нефинансовые инициативы, поведенческий аспект при выборе платежного инструмента и масштаб теневой экономики.

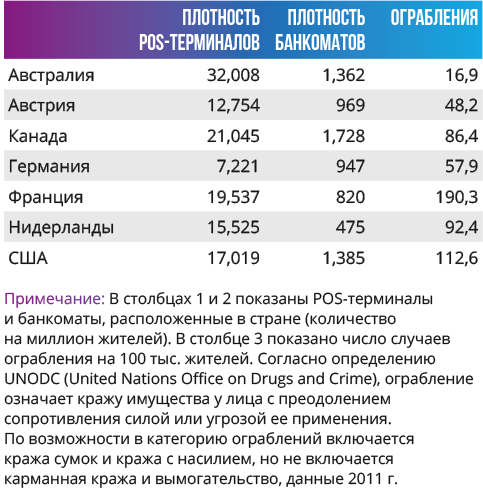

Возможность рассчитаться картой в точке продаж. В Обзоре показана взаимосвязь между возможностью рассчитаться картой и использованием наличных. Доля покупок, для оплаты которых принимается карта, меньше в Германии и Австрии по сравнению с Канадой. Для других стран эти данные недоступны. Такая картина наблюдается во всех диапазонах стоимости транзакций, но разница не так заметна для стоимости транзакции выше медианной. Эти результаты, зависящие от субъективного восприятия участников исследования, подтверждаются совокупными данными. В первом столбце Таблицы 12 указано число терминалов точек продаж на 1 миллион жителей. Видно, что плотность терминалов в Германии и Австрии значительно ниже. В то же время отмечается, что плотность терминалов не намного выше в Нидерландах, чем в Австрии, но при этом доля использования наличных в Нидерландах гораздо ниже. Возможность рассчитаться картой оказывает существенное влияние на средний остаток наличности на руках.

Таблица 12. Количество банкоматов и терминалов точек продаж на 1 миллион жителей, случаи ограбления

Структура покупок. На совокупную долю наличных в определенной стране может влиять состав расходов: например, более высокая доля расходов на продукты питания (Франция) или услуги (США). Дополнительно на долю использования наличных может влиять структура рынка розничных продавцов, к примеру, мелкие или крупные розничные магазины. В то время как влияние последнего канала контролируется через возможность расчета картой. Анализируется потенциальный масштаб эффекта состава расходов, используя гипотетическую долю наличных, которая предполагает, что во всех странах имеет место та же структура расходов, как в Германии. Эти результаты отражают незначительные различия, в основном не более 2%, по сравнению с нескорректированными долями наличных. Это позволяет предположить, что различия в использовании наличных мало зависят от различий в структуре расходов.

Структура покупок. На совокупную долю наличных в определенной стране может влиять состав расходов: например, более высокая доля расходов на продукты питания (Франция) или услуги (США). Дополнительно на долю использования наличных может влиять структура рынка розничных продавцов, к примеру, мелкие или крупные розничные магазины. В то время как влияние последнего канала контролируется через возможность расчета картой. Анализируется потенциальный масштаб эффекта состава расходов, используя гипотетическую долю наличных, которая предполагает, что во всех странах имеет место та же структура расходов, как в Германии. Эти результаты отражают незначительные различия, в основном не более 2%, по сравнению с нескорректированными долями наличных. Это позволяет предположить, что различия в использовании наличных мало зависят от различий в структуре расходов.

Издержки «стоптанных башмаков» и цена возможности. Издержки «стоптанных башмаков» и цена возможности, такие как плотность банкоматов, риск кражи, колебания процентных ставок, использовались для объяснения различий в использовании наличных средств. В Таблице 12 показано, что наименьшая плотность банкоматов имеет место во Франции и Нидерландах, где наблюдается низкая интенсивность использования наличных и низкие остатки наличности на руках. В Австрии и Германии эти значения находились на среднем уровне, но наибольшая плотность банкоматов наблюдается в Австралии, Канаде и США. Это отчасти доказывает обратную взаимосвязь между высокой плотностью банкоматов и низкой долей использования наличных.

В Таблице 12 приведены данные о числе ограблений на 100 тысяч жителей. Здесь цифры снова лишь частично объясняют высокую долю использования наличных в Австрии и Германии. В этих двух странах уровень преступности ниже, чем в Канаде, США, Франции и Нидерландах. Вместе с тем, самая низкая частота грабежей в Австралии. Таким образом, высокие остатки наличности на руках и интенсивное использование наличных в Австрии и Германии может объясняться низким уровнем преступности.

Колебания процентных ставок вряд ли объясняют различия между использованием наличных в разных странах. С учетом среднего размера остатков наличности, упущенный процентный доход в абсолютном выражении незначителен, и различия в процентных ставках между странами невелики (информацию о процентных ставках см. в Таблице 6).

Направление платежей с помощью финансовых и нефинансовых инициатив. В Таблице 13 сведены различные финансовые и нефинансовые инициативы, стимулирующие потребителей использовать те или иные методы платежа. В Канаде и Франции использование наценок запрещено контрактными правилами платежных схем. В Австралии, Австрии, Германии, Нидерландах и большинстве штатов США розничные продавцы могут применять наценки, однако, как в Канаде и Франции, случаи наценок

за платежи в точках продаж редки. Во всех семи странах розничные продавцы предоставляют скидки при оплате наличными, но для большинства потребительских платежей скидка за оплату наличными – редкий случай. Таким образом, интенсивное использование наличных в Австрии и Германии не зависит от различий в условиях наценок и скидок, применяемых розничными продавцами.

Аналогичным образом, интенсивное использование наличных в Австрии и Германии не вытекает из различий в нефинансовых инициативах, используемых торгово-сервисными предприятиями. Во Франции и Нидерландах розничные продавцы начали применять различные инициативы для стимулирования карточных платежей в противовес наличным платежам, например, использование стикеров с просьбой расплачиваться картой, отдельных касс для оплаты только картами. В других 5 странах розничные продавцы также используют различные методы для управления поведением потребителей. Однако в большинстве случаев эти инициативы направлены на то, чтобы потребители не использовали дорогие карты, а переходили на менее затратные карты, или не использовали карты для мелких транзакций. Таким образом, четко выраженной тенденции перенаправления клиентов розничными продавцами для ухода от использования наличных в странах, где использование наличных значительно ниже, чем в Австрии и Германии, не наблюдается.

Таблица 13. Обзор структуры рынка платежей

Страны, рассмотренные в данном исследовании, отличаются в части инициатив, предпринимаемых банками и карточными платежными системами для стимулирования использования платежных карт. В Австралии, Канаде, Франции и США потребители могут получать вознаграждения за использование определенных платежных карт. В Австрии и Германии эти вознаграждения незначительны. Это частично объясняет относительно низкий процент использования карт в Австрии и Германии. В Австралии, Канаде, Франции и Нидерландах карточные платежные системы, банки и в некоторых случаях организации розничной торговли используют кампании в масштабе всей страны для продвижения использования и расчетов с помощью платежных карт и бесконтактных платежей между потребителями и розничными продавцами. В Австрии, Германии и США, напротив, кампании банков и карточных платежных систем, направленные на стимулирование использование (бесконтактных) карт, ограничены обычными маркетинговыми ходами.

Таким образом, в целом использование вознаграждений и/или кампаний по продвижению карточных платежей в Австралии, Канаде, Франции, Нидерландах и США может оказывать влияние на предпочтения потребителей и в конечном итоге объясняет относительно низкую долю использования наличных, в отличие от Австрии и Германии, где использование вознаграждений и кампаний по продвижению носит ограниченный характер.

Наконец, разница в комиссиях за снятие наличных в банкомате также может влиять на выбор потребителя. Сложно сказать, в какой степени этим можно объяснить различия между семью странами. В Австрии потребители могут снимать наличные бесплатно в банкоматах своего банка или других банков. Аналогичная ситуация и в Нидерландах. Во всех остальных странах потребители должны платить комиссию в зависимости от используемого банкомата или пакета банковских услуг. Таким образом, четкой взаимосвязи между комиссиями банкомата и использованием наличных денежных средств не прослеживается.

Поведенческие аспекты. Было предпринято несколько попыток объяснить выбор платежного средства поведенческими мотивами. В работе говорится о том, что некоторые потребители используют наличные, потому что они помогают контролировать расходы, однако для этих же целей могут использоваться и платежные карты. Полезность платежных инструментов для контроля бюджета (например, частота, актуальность и подробность выписок со счета) может различаться по странам. Таким образом, потребитель, который стремится отслеживать свои расходы, может активно использовать наличные в Германии, однако в США или во Франции он будет использовать чеки или просто вести запись своих расходов.

Экономическая ситуация между Первой и Второй мировыми войнами, а также после Второй мировой войны показывает, что крайне высокий уровень инфляции, такой как в Австрии и Германии, может быть причиной более активного использования наличных. Несмотря на то, что это трудно доказать, авторы Обзора скептически относятся к актуальности этого аргумента для объяснения поведения потребителей при платежах. Во-первых, можно предположить, что прямым следствием высокой инфляции в прошлом будет менее, а не более интенсивное использование наличных. Во-вторых, даже если предположить, что роль играет нежелание иметь задолженность (немцы и австрийцы используют наличные, потому что им не нравится факт наличия задолженности), то тогда в Австрии и Германии использовалось бы меньше кредитных карт и больше дебетовых карт (а это так и есть согласно нашим результатам), но это необязательно касается наличных. В-третьих, в работе показано, что молодежь в Германии и Австрии, которая не жила в период кризиса, также значительно чаще использует наличные, чем в других странах.

Более актуальным выглядит объяснение предпочтений в использовании наличных в странах, которые сталкивались с кризисом банковской системы, который часто сопровождается высокой инфляцией и может подорвать доверие к банкам. В работе говорится о том, что доверие к банкам в Австрии очень высоко. Доказательства свидетельствуют о том, что воспоминания о кризисе банковской системы улетучиваются примерно через 20 лет. Прочие поведенческие аспекты выбора платежных инструментов плохо поддаются изучению. Иногда в качестве факторов, оказывающих влияние на поведение при выборе платежных средств, указывается анонимность и соображения безопасности, однако уровень анонимности и безопасности, который требуется людям при осуществлении платежей, сложно измерить на практике.

Масштаб теневой экономики. Масштаб теневой экономики может оказать влияние на обращение валюты и, следовательно, на средние остатки наличности на руках. Таким образом, он влияет на использование наличных в «официальных» транзакциях, отраженных в дневниках. Фактически, сравнение 27 стран ЕС выявило сильную обратную связь между масштабом теневой экономики и использованием электронных платежей. Сопоставимые международные данные масштабов серой экономики показывают, что в США масштаб теневой экономики самый низкий (9,1% официального ВВП), а в Канаде, Франции и Германии – самый высокий (около 15%). Австрия на втором месте (11%). Другими словами, авторы Обзора не видят убедительных доказательств связи масштаба теневой экономики и использования наличных для платежей в выбранных странах.

Выводы по Обзору

Многие высказывают мнение о том, что наличные как платежный инструмент постепенно исчезают. Перефразируя Марка Твена, можно сказать, что «слухи о смерти наличных сильно преувеличены». В данном исследовании показано, что во всех 7 рассмотренных странах наличные все еще используются интенсивно, в особенности для транзакций на небольшие суммы. В некоторых европейских странах, таких как Австрия и Германия, наличные даже играют доминирующую роль при выборе потребителями средств платежа по транзакциям на любые суммы.

Данная работа показывает, что, помимо стоимости транзакции и потребительских предпочтений с точки зрения удобства, использование наличных сильно связано с демографическими факторами и характеристиками точек продажи, такими как возможность рассчитаться картой и место осуществления платежа. Данное исследование показывает, что полученные результаты наблюдаются во всех 7 странах, и это позволяет сделать вывод о том, что использование наличных обусловлено этими универсальными факторами.

В Обзоре подчеркивается важность различий между странами. Во-первых, интенсивность использования наличных отличается в зависимости от страны. Во-вторых, различаются и платежные инструменты, альтернативные наличным. В некоторых странах в качестве заменителя используются кредитные карты, в других – дебетовые. Одним из объяснений таких различий между странами могут служить различия в возможности рассчитаться картой, стоимости и политике стимулирования розничных платежей банками, платежными системами и розничными продавцами. В-третьих, авторы Обзора подчеркивают важную взаимосвязь между использованием наличных денежных средств и суммы остатков наличных на руках у потребителей. Эта взаимосвязь остается до конца не выясненной.

С учетом оставшихся вопросов о роли и влиянии остатков наличных, требуется продолжать работу для более полного понимания факторов, влияющих на выбор наличных или альтернативных платежных методов потребителями. Для этого необходимы столь подробные комментарии о проведенной работе и описание возможности для будущих исследований.

В работе над Обзором были использованы более 50 источников, перечень которых приведен в конце работы [4].

Авторы статьи подчеркивают важность данного Обзора для исследования и оценки локальных рынков НДО, выработки возможных сценариев развития в современных условиях перехода финансовой системы в удаленные каналы обслуживания посредством сетей самообслуживания, интернет и мобильной связи.

Важно также отметить полезность методологической составляющей Обзора, которую полезно изучить, адаптировать и использовать для проведения актуальных исследований по теме НДО в конкретной стране.

Авторы статьи выражают благодарность Савицкому Николаю Ивановичу, Денисовой Елене Александровне за помощь, оказанную в работе над Обзором [4] и статьей в целом.

Источники.

- Bank for International Settlements/Committee on Payments and Market Infrastructures / Statistics on payment, clearing and systems in the CPMI countries // Notes and Coin, bis.org, Report October 2017, Figures for 2016 year.

- Cash continues to dominate POS payments in Europe, BANKS.EU, 04 April 2017

- BANKS.EU Европейский центральный банк (ЕЦБ) Исследование на тему НДО.

- John Bagnall – Reserve Bank of Australia, David Bounie -Telecom ParisTech, Kim P. Huynh – Bank of Canada, Aimeke Kosse – De Nederlandsche Bank, Tobias Schmidt – Deutsche Bundesbank, Scott Schuh – Federal Reserve Bank of Boston, Helmut Stix – Oesterreichische Nation bank, «Consumer Cash Usage: A Cross-Country Comparison with Payment Diary Survey Data», December 2016 year.