673

673

Банковские чат-боты: российский опыт и мировые тенденции

Последние исследования говорят о том, что 18% российских банков используют чат-боты. Но как обстоят дела на самом деле?

Примерно с 2014 года аудитория мессенджеров начала резко расти, и этот процесс продолжается. При общем числе интернет-пользователей около 4 млрд человек в социальных сетях общаются около 2,5 млрд, а мессенджеры используют 3,6 млрд человек, и эта цифра резко растет.

Очевидно, что у этой цифры есть предел – это количество интернет-пользователей, поэтому рынок мессенджеров ждет насыщение. Однако люди предпочитают иметь несколько мессенджеров для обмена сообщениями.

Ранее обозреватель Данил Поминов привел статистику, согласно которой аудитория мессенджеров в России составляет не менее 50 млн человек. При этом пользователи WhatsApp и Viber составляют долю, превышающую 50%. Следом идет Skype и приложения социальных сетей ВКонтакте, Facebook Messenger и Одноклассники. Аудитория Telegram — самого технологичного мессенджера с точки зрения возможностей для внедрения ботов, составляет всего 1-1,5 млн пользователей. Тем не менее, несмотря на относительно малочисленную аудиторию, именно Telegram, судя по всему, обладает наибольшим потенциалом в сфере чат-бот разработок.

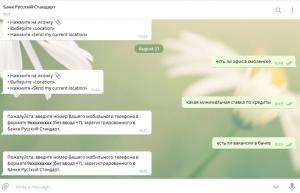

В действительности протестированные мною решения российских банков говорят о том, что они имеют чат-боты скорее номинально, чем реально.

К сожалению, пока ни у одного банка нет решения, которое можно было бы даже назвать MVP.

Безусловно, задача чат-ботов - полностью заменить приложения для мобильных телефонов, создав новый подход взаимодействия клиента и компании.

Важно, чтобы чат-бот был не только информационным, но и чтобы с его помощью можно было бы совершать операции, причем описывая их текстом или говоря голосом.

В целом банки и финансовые организации пока с осторожностью относятся к созданию нового канала коммуникации. По сути чат-бот – это новый канал коммуникации банка с клиентом. Важно то, что этот канал становится очень персонфицированным. Чат-бот помнит всю историю и может предлагать только те продукты, которые нужны клиенту. В действительности банки просто «спамят» своих клиентами СМС, мэйлами или звонками из колл-центров, предлагая продукты, которые клиенту не нужны, а если и нужны, то не в этот момент. Чат-боты могли бы эту задачу решать более точечно.

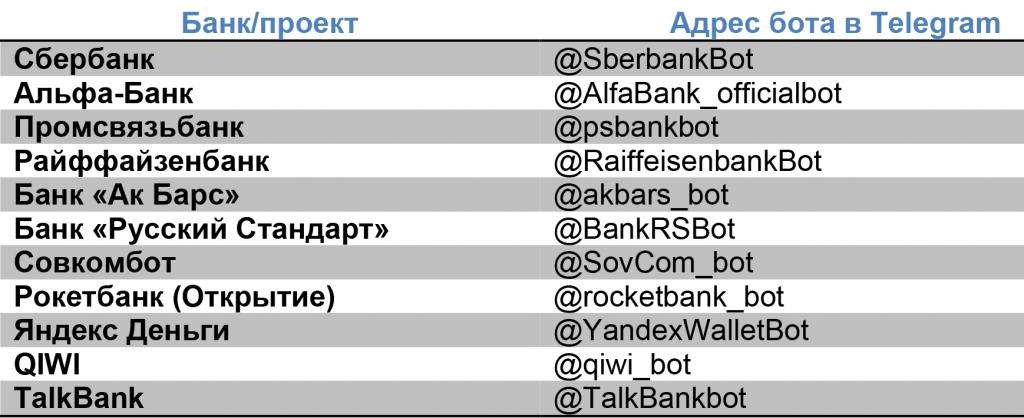

По факту решения российских банков выглядят вот так:

Мировые тренды

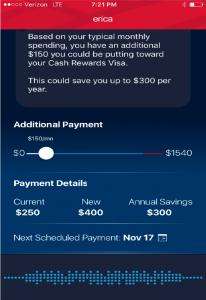

В США чат-боты набирают все большую популярность. На данный момент создано более 100 тыс. чат-ботов. Среди них есть яркие представители - боты-финансовые советники: Plum, Chip, Сleo. Задача этих стартапов - финансовое консультирование клиентов.

Функционирование данных чат-ботов выглядит следующим образом: они подключаются к базе финансовых транзакций клиентов. Таких сервисов в США несколько, куда пользователи могут добавлять сведения о всех финансовых транзакциях в автоматическом режиме. Например - Mint.

Далее боты анализируют клиентские доходы, расходы и предлагают накопить, сэкономить или пополнить сберегательный счет. Иными словами - становятся аналогом личного финансового советника.

Ранее компания FIClub обращалась к Endurance для разработки подобного решения, но из-за недостаточного финансирования проекта была созданная только первая альфа версия такого чат-бота.

Идея также заключалась в том, чтобы с чат-ботом можно было бы поговорить на простом и понятном языке, задав те или иные вопросы или попросив тот или иной совет. Для подобного решения требовалась довольно большая база знаний, чтобы чат-бот мог бы отвечать на большое количество вопросов.

В США также существует несколько чат-ботов, созданные банками:

- Чат-бот Eno. Он позволяет клиентам переписываться с банком и оплачивать счета, а также получать информацию о счете и остатках, при этом используя обычный язык.

- Чат-бот Letstock работает в Facebook Messenger и через него можно узнать котировки акций, также спросив или написав, например, сколько сегодня стоит Facebook».

- AJ Bell разработала чат-бота PollyChat для Facebook Messenger — он задает пользователю вопросы о его отношении к текущим новостям и на основе ответов создает финансовый профиль, в котором объединены рекомендации по финансовым операциям и подбору инструментов для торговли.

В основе функционирования любого чатбота лежит модуль по распознаванию естественного языка. Именно это можно назвать первым путем в искусственному интеллекту.

Согласно прогнозам исследовательской и консалтинговой компании Gartner, к 2020 году клиенты будут управлять 85% от общей массы коммуникационных процессов с поставщиками услуг, не вступая в контакт с людьми. В данном контексте тенденция участившихся внедрений чат-ботов в финансовом секторе выглядит вполне закономерной и не ясно, почему российские банки и финансовые компании боятся вкладывать и инвестировать время и усилия в новый канал коммуникации.

Мессенджеры также могут стать полноценной платформой для совершения платежей и переводов. Возможность оперативных переводов с карты на карту можно запустить в Telegramm или Facebook Messenger.

К примеру, система денежных переводов Western Union выбрала Viber для предоставления клиентам возможности отправить средства с помощью пары кнопок. На декабрь 2016-го Viber насчитывал около 754 млн уникальных пользователей по всему миру, а переводы Western Union внутри Viber были доступны клиентам из США, Великобритании, Ирландии и Франции.

Viber – хорошая платформа, которая относительно недавно открыла API для создателей чат-ботов, вместе с тем это единственний мессенджер, который я удалил из-за большого количества получаемого спама.

Чат-боты в мессенджерах начали завоевывать рынок финтеха, кроме того уже сейчас можно покупать авиабилеты, оплачивать коммунальные услуги или делать заказ в магазине после минутного чата с роботом и одного клика в социальной сети, к которой привязана платежная карта. Чат-боты медленно, но неуклонно вытесняют мобильные приложения, хотя совсем недавно онлайн-банкинг казался вершиной комфортных и быстрых денежных операций. Правда пока это касается США и Европы.

По материалам PLUSworld.ru