295

295

МФК и МКК: анализ рынка МФО спустя 3 месяца после появления статусов

Как МФК используют возможности своего статуса

На сегодняшний день в качестве МФК в реестре микрофинансовых организаций ЦБ зарегистрированы 45 компаний.

Статус МФК влечет за собой немалые обязанности – наличие у компании собственного капитала в размере не менее 70 млн. руб., ежемесячная отчетность и более высокие требования по нормативам ЦБ. В то же время статус МФК дает преимущества в работе, наиболее важные из них – доступ к удаленной идентификации заемщика при онлайн-кредитовании, право привлекать средства квалифицированных частных инвесторов и возможность выдавать займы большего размера, что актуально при кредитовании МСП.

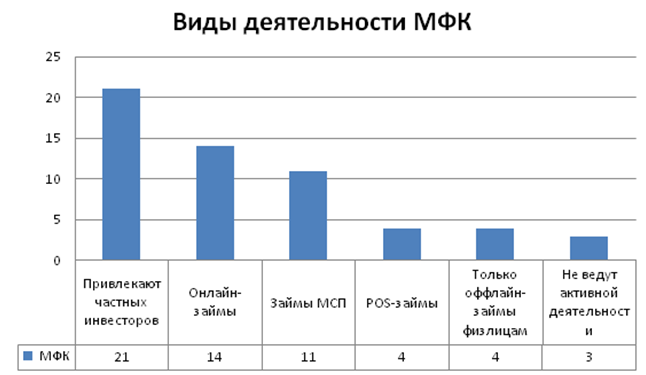

Как действующие МФК используют свой статус отображено в таблице:

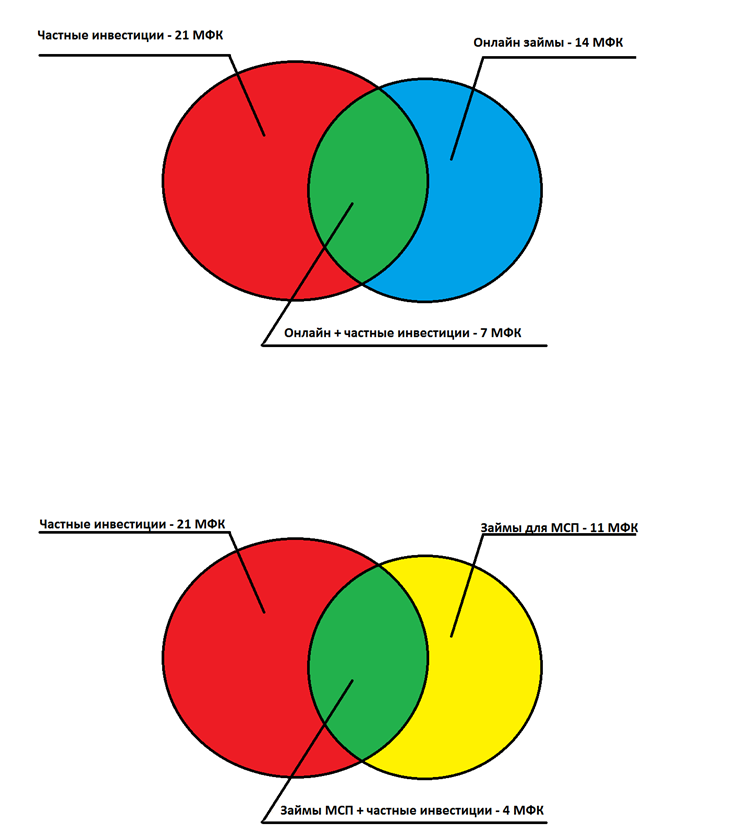

Суммарное количество МФК по видам деятельности не совпадает со списочным количеством МФК, так как ряд компаний попадают сразу в несколько категорий:

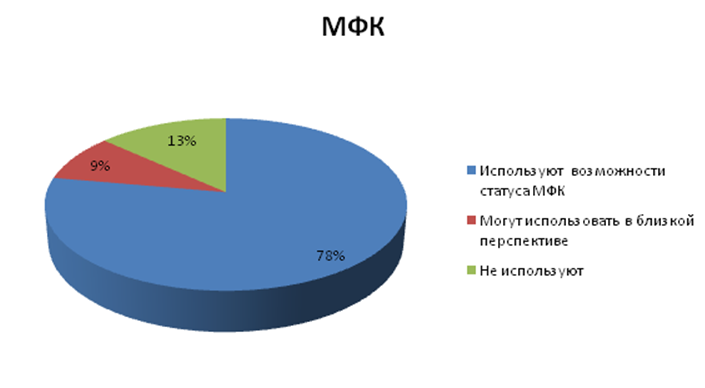

В целом можно говорить, что 35 из 45 действующих компаний осуществляют операции, доступные только для МФК. 11 компаний работают в двух таких направлениях одновременно. Универсальных компаний, которые бы в равной мере предоставляли онлайн-займы, займы для МСП и привлекали средства частных инвесторов, сейчас на рынке нет.

Преимущества статуса МФК при кредитовании МСП и POS-кредитовании

Из 11 МФК, кредитующих МСП, частные инвестиции привлекают только 4, остальные – это 5 государственных региональных фондов поддержки предпринимательства и 2 компании с иностранным капиталом. Из 21 МФК, привлекающих частные инвестиции, 2 компании не занимаются выдачей займов вообще. Еще 3 переадресовывают заявки на другие компании, не являющиеся МФК. Из 14 МФК предоставляющих онлайн-займы 6 не привлекают частные инвестиции, так как фондируются из средств материнских компаний, и еще одна работает по принципам р2р-платформы.

Однако для более детальной оценки следует учитывать что ряд МФК входят в группы компаний, где действует распределение функций. Сейчас 6 из 45 МФК аффилированы к международным микрофинансовым компаниям, 9 МФК входят в 4 российские группы компаний, не менее 5 МФК служат фронт-офисами для групп МКК и КПК. Если рассматривать не отдельные МФК, а группы компаний, их деятельность выглядит гораздо более сбалансированной.

Отдельного внимания требует неоднородная категория компаний, предоставляющих POS-кредиты. Необходимость статуса МФК для этих компаний неочевидна. Среди четырех компаний, которые занимаются POS-кредитованием, одна работает оффлайн в точках продаж, 2 компании кредитуют покупки в партнерских интернет-магазинах, но в отличие от онлайн-займов требуют личной идентификации заемщика, еще одна компания выступает в роли агрегатора кредитных предложений при онлайн-покупках. В оффлайне можно предполагать, что имеются планы POS-кредитования покупок, стоимость которых превышает лимит в 500 000 руб. установленный для МКК. Для компаний, работающих с интернет-магазинами, статус МФК - это гарантия надежности при переговорах с партнерами и возможность расширения бизнеса в будущем.

Количество действующих МФК на сегодняшний день оказалось гораздо меньше, чем прогнозировали эксперты год назад. Из примерно 200 компаний, масштабы работы которых позволяют претендовать на статус МФК, получили его только 45 - и это компании, которые просто не имеют право продолжать текущую деятельность без такого статуса.

Существенного увеличения количества МФК не предвидится?

Можно сделать вывод, что значительные затраты на приобретение статуса МФК для большинства игроков рынка микрокредитования перевесили возможные преимущества. Характерный признак – крайне незначительное (3 компании или 6,6% рынка) количество «пустых» МФК, не ведущих деятельности, - такие компании обычно создаются на отдаленную перспективу или с целью последующей продажи. Для сравнения – количество аналогичных МКК оценивается в 700-1200 или 25-45% рынка.

Исходя из этого следует ожидать не количественного, а качественного роста МФК. Перспективными представляются два направления – рост доверия инвесторов и формирование клиентской базы. Увеличение объемов частных инвестиций возможно за счет роста осведомленности об МФК, роста доверия инвесторов и прозрачной отчетности МФК, а формирование новой категории заемщиков, middle class между клиентами банков и МКК - за счет снижения процентных ставок. Предполагаем, что наиболее успешными будут универсальные компании, генерирующие прибыль в собственных подразделениях. Для этого необходимо максимально использовать возможности статуса МФК.

По материалам Займер