309

309

Как обезопасить банковские онлайн-сервисы будущего?

Ппо мнению половины респондентов (51%), в решениях для электронного банкинга существуют бреши безопасности, при этом треть (32%) опрошенных полагает, что использование мобильных приложений и вебсайтов банков ставит их самих и их персональные данные под угрозу. И эти опасения оказываются в числе наиболее важных факторов для потребителей: 44% респондентов скорее всего захотят сменить банк, если узнают об информационных утечках в их нынешнем банке, и 38% опрошенных перейдут в другой банк, если выяснится, что там применяются более надежные средства безопасности.

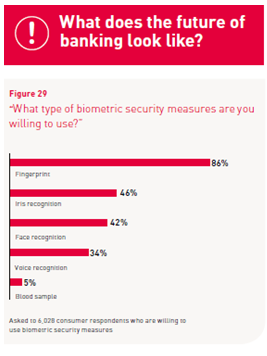

Какие виды биометрических технологий безопасности вы готовы использовать?

Какие виды биометрических технологий безопасности вы готовы использовать?

Сканирование отпечатков пальцев – 86%

Сканирование радужной оболочки глаза – 46%

Распознавание лиц – 42%

Распознавание голоса – 34%

Анализ образца крови – 5%

Опрос проводился среди 6 028 потребителей, которые хотели бы использовать биометрические технологии безопасности

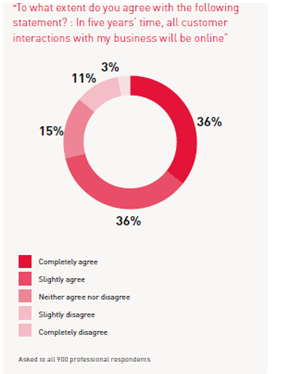

Насколько вы согласны со следующим утверждением: "Через пять лет все взаимодействия между потребителями и моим банком будут осуществляться онлайн"

Насколько вы согласны со следующим утверждением: "Через пять лет все взаимодействия между потребителями и моим банком будут осуществляться онлайн"Полностью согласен

В целом согласен

Затрудняюсь ответить

В целом не согласен

Полностью не согласен

"Технологии онлайн-банкинга и мобильные банковские сервисы предлагают клиентам удобный способ взаимодействия со своим банком, именно в необходимом им формате и тогда, когда им это нужно. Однако с учетом столь большого числа потребителей, обеспокоенных вопросами безопасности электронных банковских сервисов, очевидно, что банкам необходимо обеспечивать более высокий уровень безопасности, при этом не в ущерб удобству – только в этом случае они смогут полностью раскрыть потенциал новых цифровых сервисов. Без этих мер банки рискуют утратить доверие клиентов, а многие клиенты захотят перейти на обслуживание в другой банк, – говорит Хакан Норфьел (Håkan Nordfjell), старший вице-президент по решениям для цифрового банкинга в Gemalto. – Использование статического ПИН-кода или пароля уже не обеспечивает должной защиты. И банки понимают необходимость внедрения строгой двухфакторной аутентификации в сочетании с дополнительными уровнями безопасности, такими как технологии управления рисками и шифрования".Таким образом, отрасль подошла к той точке, когда чтобы идти в ногу с рынком, банкам необходимо внедрять новые решения кибербезопасности – удобные и надежные. В будущем банкам придется как никогда ранее наращивать свои инвестиции в технологии безопасности, поскольку у их клиентов не останется иного выбора, если онлайн-банкинг даст сбой.

Анализ потребностей клиентов свидетельствует о том, что рынок ждет появления новых методов аутентификации. Наиболее распространенными решениями безопасности, которые запланированы к внедрению организациями в течение ближайших двенадцати месяцев, являются одноразовые пароли (48%) и двухфакторная аутентификация (48%). Но одним из наиболее долгожданных методов аутентификации сегодня очевидно является биометрическая аутентификация.

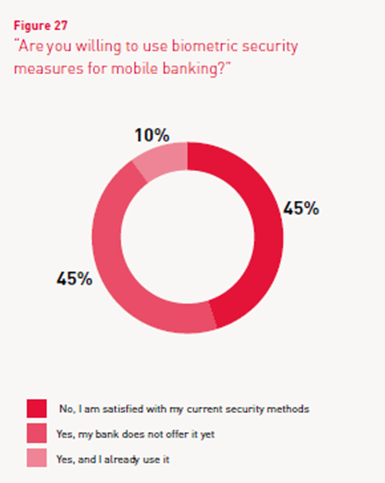

Хотели бы вы использовать биометрические технологии безопасности при работе с мобильным банкингом?

Хотели бы вы использовать биометрические технологии безопасности при работе с мобильным банкингом?Нет, меня устраивают нынешние технологии безопасности

Да, но мой банк пока не предлагает такой возможности.

Да, я и уже пользуюсь биометрическими технологиями.

Опрос проводился среди 11 тысяч потребителей.

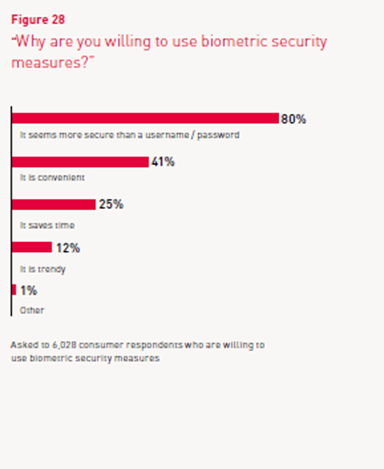

- Почему вы хотели бы использовать биометрические технологии безопасности?

Потому что, на мой взгляд, они обеспечивают более высокий уровень защиты по сравнению со стандартным указанием имени пользователя и пароля – 80%

Они более удобные - 41%

Они помогают сэкономить время – 25%

Потому что это модно - 12%

Другая причина – 1%

В настоящее время только 10% опрошенных потребителей используют биометрические технологии для работы с мобильными приложениями, при этом более половины опрошенных (55%) хотели бы использовать их. 80% из них считают, что биометрические технологии обеспечивают более высокий уровень защиты по сравнению с обычной комбинацией логина/пароля, и две пятых (41%) считают, что эти технологии более удобные по сравнению с традиционными методами.

Эксперты выделяют два типа биометрической аутентификации: статическую и динамическую. Статическая аутентификация представляет собой такой тип методологии доступа, при котором используются уникальные для конкретного человека особенности тела – например, отпечатки пальца, сетчатка и радужная оболочка глаза, лицо, геометрия руки или термограмма лица. В отличие от статических методов динамическая аутентификация использует уже не особенности тела, а характерные для человека особенности поведения или его действия – например, его почерк или голосовое управление.

Сканирование отпечатков пальцев (86%) является наиболее распространенной биометрической технологией, которую хотели бы использовать опрошенные потребители. Прочие биометрические технологии, которые, возможно, чуть более новаторские, уже не столь популярны. Тем не менее, по меньшей мере треть опрошенных воспользовалась бы распознаванием голоса, две пятых –распознаванием лица (42%) или сетчатки глаза (46%). Более того, 5% респондентов готовы использовать анализ собственной крови для защищенного входа в свой аккаунт. Таким образом, очевидно, что потребители открыты новым методам безопасности, и банкам следует в той или иной степени изучить возможность внедрения подобных технологий.

Сегодня биометрические методы аутентификации применяются в банках относительно редко: распознавание лица используется в 21% организаций, распознавание голоса - в 20%, а до сих пор представляющаяся футуристичной технология распознавания сетчатки глаза – только в 11% финансовых учреждений. Но уже в ближайшем будущем большинство банков намерены предложить своим клиентам новые биометрические решения. В течение следующих пяти лет более трех четвертей (77%) респондентов планируют внедрить сканирование отпечатков пальцев, 68% – распознавание лиц, и 67% – распознавание голоса. Распознавание сетчатки глаза по-прежнему остается наиболее сложным методом аутентификации, но тем не менее целый 61% (!) банков намерены внедрить у себя эту технологию.

Среди некоторых других технологий, которые были упомянуты банками в качестве возможной меры для повышения уровня безопасности, стали, например, регистрация моргания, регистрация пульса, сканирование вен на руках, анализ образца крови и распознавание ДНК. Очевидно, что сегодня предпринимается немало усилий для оценки различных средств аутентификации конечных пользователей на основе "того, кто они есть", а не "того, что они знают" (статические пароли) или "того, что они имеют" (токены). И хотя анализ образца крови может показаться чересчур нестандартным и неудобным для конечных пользователей, сегодня уже существуют прототипы систем для безыгольного анализа крови – и кто знает, может быть и подобные системы будут использоваться для целей аутентификации уже не в таком отдаленном будущем?

Что касается крупных российских банков, то они уже имеют в своем арсенале средств аутентификации основные биометрические технологии. В частности, Сбербанк, Альфа-Банк, Тинькофф Банк и МТС Банк используют сканирование отпечатков пальцев на мобильных устройствах, оснащенных биометрическими датчиками, для доступа к своим сервиса. Некоторые банки пошли еще дальше. Например, по словам руководителя Сбербанка Германа Грефа, сегодня банк работает над технологией идентификации своих клиентов по движению губ. ВТБ24 также работает над внедрением технологий биометрической аутентификации в сотрудничестве с резидентом "Сколково", компанией "ЦРТ-Инновации". В настоящее время они разрабатывают методы идентификации по форме лица и голосу клиентов для мобильного приложения ВТБ24.

Но биометрические технологии начинают использовать не только коммерческие банки. Идея создания государственной базы биометрических данных на основе технологии блокчейн недавно обсуждалась на закрытом совещании Центробанка и коммерческих банков. Подобная база данных необходима для удаленной идентификации клиентов банков. Для определения личности клиента будет использоваться изображение ладони, радужная оболочка глаза, характерные особенности лица, голоса и т.д. Технология блокчейн, устойчивая к киберугрозам по своей природе, позволит сделать эту базу биометрических данных максимально безопасной и защищенной.

"Сегодня многие банки предпочитают использовать биометрические технологии вместо традиционных ПИН-кодов или паролей, чтобы сделать повседневные банковские операции более удобными. Отрадно видеть, что банки учитывают заинтересованность клиентов в более надежных методах безопасности и в более качественном пользовательском опыте. Такие технологии как сканирование отпечатков пальцев или распознавание лиц, получившие широкое признание потребителей, позволяют банкам в полной мере реализовать преимущества цифровой трансформации и добиться повышения безопасности, при этом увеличивая удобство своих сервисов для клиентов", – добавил Нордфьел.Сегодня индустрия достигла той точки, когда онлайн банкинг становится рыночным стандартом, и новое исследование Gemalto показывает, что инновации в этой сфере востребованы как клиентами, так и самими поставщиками услуг. Сегодня самое подходящее время для банков задать себе вопрос, хотят ли они быть в авангарде этой новой эры банковского обслуживания, или остаться за бортом, работая с устаревающими технологиями.

По материалам PLUSworld.ru

Читайте также: