411

411

Деятельность платежных агрегаторов в РФ и ее регулирование: как, кто и зачем?

Вадим Кузнецов, член Наблюдательного Совета Ассоциации «Финансовые инновации»;

Роман Прохоров, председатель правления Ассоциации «Финансовые инновации»;

Антон Пухов, директор по развитию «Центра Исследований Платежных Систем и Расчетов».

1. Агрегаторы – кто они?

Агрегаторы платежных услуг появились в инфраструктуре мирового и российского платежного бизнеса сравнительно недавно, но активно расширяют свои позиции. В отличие от большинства зарубежных юрисдикций, в России их деятельность практически не регламентируется профильным законодательством в сфере регулирования платежного рынка, включая Федеральный закон «О национальной платежной системе». Результатом является возникновение ряда проблем, негативно влияющих на деятельность участников платежного рынка.Как известно, небанковские структуры – агрегаторы[1] платежных услуг – позволяют плательщикам и поставщикам услуг проводить платежи через множество платежных систем и схем, в рамках которых одна сторона покупает, а другая, соответственно, продает свои товары и/или услуги. При этом интернет-магазину для реализации широкого спектра способов приема безналичных платежей достаточно взаимодействовать всего лишь с одним агрегатором, вместо того чтобы заключать значительное количество отдельных договоров с участниками[2] платежных систем или платежных схем (например, с операторами электронных денежных средств).

Как правило, этот обусловлено несколькими факторами: не каждый банк – участник платежной системы готов заключить с интернет-магазином договор эквайринга, учитывая не только риски при обслуживании таких субъектов хозяйственной деятельности, но и экономическую эффективность таких услуг (доходы от операций могут не покрывать их себестоимость, связанную с подключением магазина, мониторингом операций, операционной поддержкой и пр.).

Важным плюсом для клиента интернет-магазина в случае работы последнего с агрегатором является возможность выбирать и оплачивать покупки тем способом (платежные карты, электронные деньги, кредитовый перевод и пр.), который он считает наиболее комфортным.

Таким образом, агрегатор платежных услуг – юридическое лицо, не являющееся кредитной организацией (не обязательно действующее в российском правовом поле), функционирующее в сфере платежных услуг, устанавливающее множественные договоренности с отдельными торговыми предприятиями, поставщиками услуг и сервис-провайдерами для организации оплаты их услуг потребителями.

2. Бизнес-модели, практикуемые агрегаторами

2.1. Проведение расчетов с использованием банковского счета агрегатора (на примере операций с платежными картами)

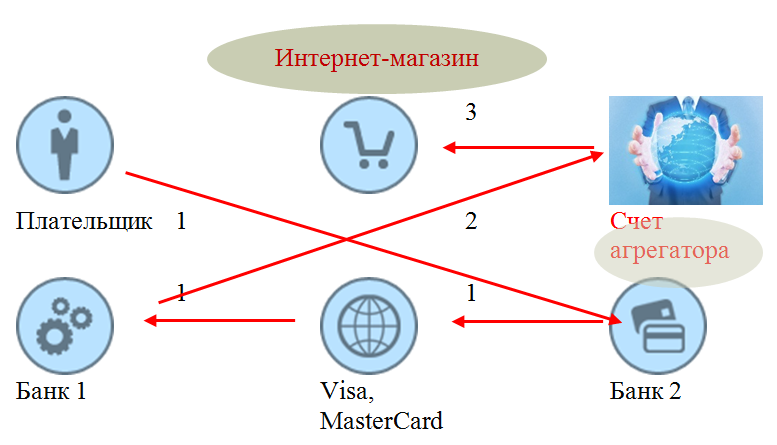

При проведении расчетов с использованием банковского счета агрегатора схема прохождения денежных средств выглядит следующим образом (см. схему 1).

Схема 1. Проведение расчетов с использованием банковского счета агрегатора (на примере операций с платежными картами)

Примечания к схеме:

1. Перевод денежных средств осуществляется за счет денежных средств плательщика, находящихся на его банковском счете.

2. Зачисление денежных средств на банковский счет агрегатора.

3. Перевод денежных средств с банковского счета агрегатора на банковский счет интернет-магазина.

При реализации указанной схемы и ей аналогичных агрегаторы в ряде случаев руководствуются следующими подходами.

2.1.1. Осуществление операций в рамках моделей платежных агентов и банковских платежных агентов, установленных Федеральным законом от 3 июня 2009 г. № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (далее – Федеральный закон № 103-ФЗ) и статьи 14 Федерального закона № 161-ФЗ.

Отметим сразу, что указанный подход не может рассматриваться как в полной мере отвечающий требованиям действующего законодательства. Данное обстоятельство связано с тем, что положения указанных федеральных законов регулируют отношения, возникающие при осуществлении деятельности:

по приему платежным агентом от плательщика наличных денежных средств;

по оказанию услуг по переводу денежных средств на основании договоров, заключаемых банковскими платежными агентами (далее – БПА), с операторами по переводу денежных средств с учетом требований статьи 14 Федерального закона № 161-ФЗ.

Таким образом, агрегатор в случае выполнения им функций платежного агента и БПА в рамках Федерального закона № 103-ФЗ и Федерального закона № 161-ФЗ соответственно, не вправе осуществлять расчеты с интернет-магазинами (в том числе иными поставщиками товаров (работ, услуг) по операциям с платежными картами, электронными денежными средствами), поскольку правовая конструкция указанных федеральных законов регулирует отношения субъектов, связанные с приемом платежей и приемом наличных денежных средств, и не предусматривает осуществление банковских операций, связанных с переводом денежных средств с использованием электронных средств платежа.

2.1.2. Осуществление операций в рамках Гражданского кодекса Российской Федерации («агентская схема»).

Согласно ст. 1005 «Агентский договор» ГК РФ (часть 2) по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

Агрегатор, выбравший способ следования требованиям ГК РФ в рамках агентской схемы, сможет использовать свой банковский счет для расчетов с другими участниками. Например, в рамках агентских соглашений, заключенных с авиационными и железнодорожными компаниями, в соответствии с которыми агрегатору предоставлено право реализовывать авиа и железнодорожные билеты с получением наличных денежных средств за проданные билеты пассажиров и последующим их перечислением от своего имени транспортным компаниям (поставщики товаров (работ, услуг). Вместе с тем агрегатор не вправе проводить указанные расчеты по операциям с платежными картами, осуществляя переводы денежных средств со своих банковских счетов на банковские счета поставщиков услуг. Указанный запрет обусловлен действующим банковским законодательством и нормативными актами Банка России, в частности Положением Банка России от 24.12.2004 № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием», согласно которому деятельность агрегатора в рассматриваемом случае подпадает под определение деятельности кредитных организаций, связанной с эквайрингом операций с платежными картами.

Таким образом, применение агрегатором «агентской модели» в ряде случаев является сомнительным с правовой точки зрения и приводит к возникновению в деятельности Агрегатора повышенного уровня регуляторного риска.

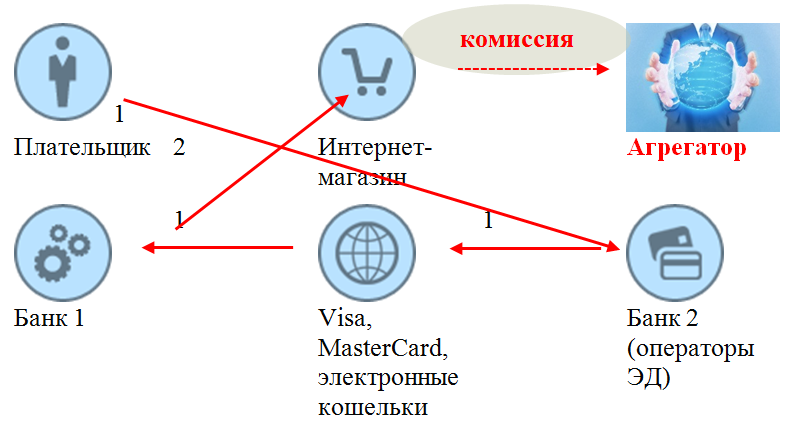

2.2. Проведение расчетов без использования банковского счета агрегатора

На практике существует и такая бизнес-модель участия агрегатора в оказании платежных услуг, при которой его банковский счет не используется при проведении расчетов между плательщиком и получателем денежных средств (поставщиком товаров (работ, услуг).

При таком способе проведения операций схема перевода денежных средств выглядит следующим образом (см. схему 2)

Схема 2. Проведение расчетов без использования банковского счета агрегатора

Примечания к схеме:

1. Перевод осуществляется за счет денежных средств плательщика, находящихся на его банковском счете.

3. При переводе денежных средств счет агрегатора не используется.

При использовании данной схемы взаимодействия и перевода денежных средств у агрегатора возникает, как правило, только один формат проведения операций – возмездное оказание услуг.

В данном случае агрегатор выступает в качестве стороны, которая оказывает только технические услуги интернет-магазину. Деятельность агрегатора при такой схеме регулируется ГК РФ.

Согласно ст. 779 ГК РФ (часть вторая) по договору возмездного оказания услуг исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги.

3. Регулирование деятельности агрегаторов

3.1. Международный опыт регулирования небанковских организаций в платежной индустрии

В исследовании Банка международных расчетов (Bank for International Settlements, BIS) «Небанковские организации в розничных платежах» (сентябрь 2014 г.) небанковские организации определены как компании, которые вовлечены в проведение розничных платежных сервисов потребителям и чей бизнес не связан с привлечением депозитов и предоставлением кредитов и займов.

Небанковские организации вовлечены в проведение розничных платежей на всех стадиях и на каждом этапе процесса проведения платежа. Платежные услуги позволяют небанковским организациям достичь значительных экономических выгод от использования имеющихся возможностей. Специфическими драйверами роста активности для небанковских организаций в сфере розничных платежей сегодня являются:

· тренд по привлечению банками аутсорсинговых компаний для оказания услуг осуществления платежей и предоставления сопутствующих технологий;

· изменение платежных привычек и предпочтений потребителей, включая появление на рынке принципиально новых платежных услуг;

· технические и другие инновации в методах и способах платежей.

Риски, с которыми сталкиваются небанковские организации, по своей природе и последствиям схожи с рисками в банковской отрасли, особенно когда небанковские организации предоставляют клиентам аналогичные с банками сервисы и услуги в сфере платежных операций. Однако существенные различия содержатся в существующем регулировании и подходах для банков и небанковских организаций к управлению рисками, что приводит к существенным различиям в практикуемых политиках и мероприятиях по реагированию на угрозы и контролю рисков в банковской и небанковской сфере.

Несмотря на то что проведение платежей однозначно является сферой регулирования центральных банков, его регулирование на международном рынке для небанковских организаций в значительной мере находится в юрисдикции Комитета по расчетам и платежным системам упомянутого Банка международных расчетов (регламенты и положения, статус участников, требования по лицензированию, технические порядки проведения операций и др.). Регулирование для небанковских организаций захватывает также вопросы риск-менеджмента и контроля рисков. Для центральных банков все большее значение имеет широкое вовлечение в сферу платежей небанковских организаций, в связи с этим центральные банки проявляют стремление к установлению правил на этом рынке.

Направления регулирования для небанковских организаций более разнообразны и при этом не являются взаимоисключающими по сравнению с регулированием банков. Ниже представлено несколько примеров, демонстрирующих различные подходы в регулировании сферы платежных операций:

· небанковские организации приобрели банковские лицензии в соответствии с требованиями законодательства или по собственной инициативе: компания PayPal в ЕС; международные платежные системы, такие как Visa или American Express в отдельных юрисдикциях;

· небанковские организации имеют специальный статус или лицензии (отличные от банковских лицензий) на оказание платежных услуг: институты платежных услуг, которые лицензируются согласно Директиве ЕС «О платежных услугах»; банковские агенты в Мексике; компании по переводу денежных средств в различных штатах США; компания Octopus в Гонконге;

· небанковские организации имеют регистрацию (центрального банка или другого государственного органа), но без существенного администрирования: в ЕС поставщики платежных услуг были освобождены от избыточного надзора на основании соответствия установленным критериям деятельности;

· небанковские организации являются объектами надзора и регулирования центральных банков в сфере проведения платежных операций и расчетов: мексиканские компании по клирингу мобильных платежей; Atos Worldline в Бельгии; небанковские организации, осуществляющие операции в Азиатско-Тихоокеанском регионе;

· небанковские организации, предоставляющие платежные услуги в рамках аутсорсинга части функций, косвенно регулируются способом, аналогичным применяемому к аутсорсингу: функции расчетов и клиринга по отдельным операциям с чеками в Индии; в США надзорные органы банковской сферы имеют право контроля за деятельностью небанковских организаций, оказывающих услуги банкам;

· небанковские организации в отдельных юрисдикциях не имеют специального регулирования при проведении операций в сфере платежных услуг и расчетов.

3.2. Существующее регулирование деятельности агрегаторов в РФ

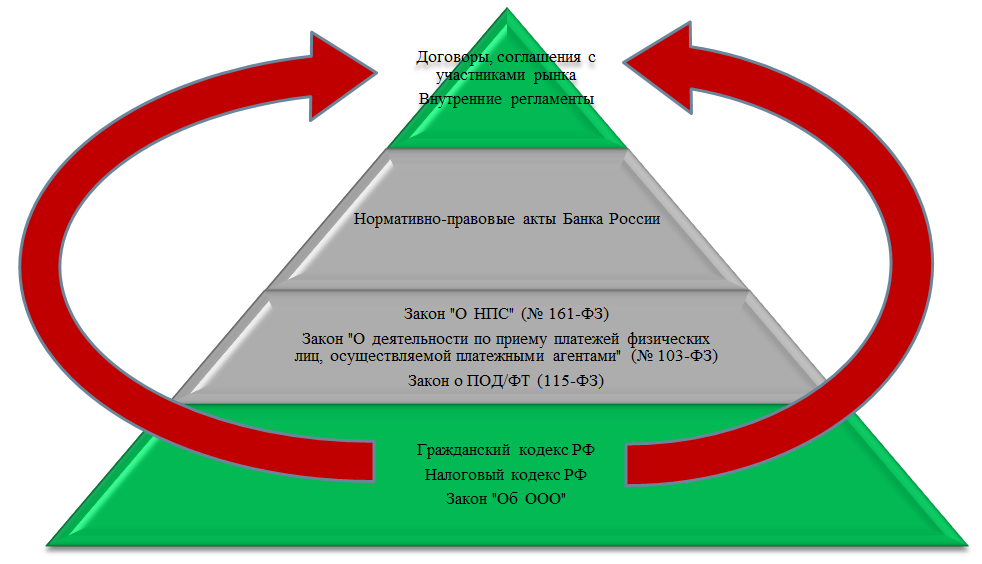

Для отображения правового поля регулирования деятельности агрегатора можно составить следующую схему.

Примечания к схеме:

1. блоки, отмеченные «зеленым» цветом, имеют непосредственное отношение к деятельности агрегатора;

2. блоки, отмеченные «желтым» цветом, носят только информативный характер в деятельности агрегатора.

На территории Российской Федерации организация и регулирование сферы оказания платежных услуг осуществляются в соответствии с Федеральным законом от 27.06.2011 № 161-ФЗ (ред. от 29.12.2014) «О национальной платежной системе» (с изм. и доп., вступ. в силу с 01.03.2015) (далее – Федеральный закон № 161-ФЗ).

Федеральный закон № 161-ФЗ устанавливает основные термины в сфере платежных услуг (в том числе их одинаковое толкование), упорядочивает их применение и использование, обеспечивает унификацию, что в целом повышает прозрачность проводимых операций в сфере платежных услуг. Вместе с тем в статье 3 данного Федерального закона, содержащей основные понятия в целях регулирования отношений в национальной платежной системе, не определен субъект (агрегатор), являющийся посредником при оказании платежных услуг между плательщиком, банком плательщика и поставщиком товара (работы, услуги), не установлены требования к деятельности данного субъекта, в том числе при осуществлении перевода денежных средств.

Таким образом, несмотря на то, что Закон «О НПС» является основополагающим на территории Российской Федерации в сфере платежных услуг, его положения не регулируют деятельность агрегаторов из-за ее специфики, а также специфики их роли в схеме взаимодействия при оказании платежных услуг, что является серьезным методологическим упущением в регуляторной сфере розничной индустрии.

Законодательство о национальной платежной системе также не содержит такие термины или определения, как «агрегатор», или «платежный агрегатор», или «агрегатор платежных услуг».

Возможным объяснением этого упущения может являться ускоренное развитие сферы платежных услуг как в мире, так и в России, что не позволяет предусмотреть сразу все аспекты деятельности того или иного игрока в индустрии платежей при разработке законодательных и нормативно-правовых документов.

Несмотря на тот факт, что Закон о ПОД/ФТ (№ 115-ФЗ) является системообразующим для финансового рынка России, в перечень организаций (статья 5 Закона № 115-ФЗ), подпадающих под действие данного закона, не входит агрегатор. Данное обстоятельство приводит к ситуации, при которой операции между агрегатором и интернет-магазином не регулируются положениями Закона № 115-ФЗ.

3.3. Регулирование и операции агрегатора

Ситуация с регулированием деятельности агрегаторов сложилась, исходя из практических и исторических предпосылок. В то же время очевидно, что «обойти» или не применять в своей деятельности общеэкономические законодательные и нормативно-правовые акты агрегатор не может по причине его функционирования в российском правовом поле. При этом специализированные законодательные и нормативно-правовые акты агрегатор фактически игнорирует по причине отсутствия упоминания его операций и самого агрегатора в качестве субъекта регулирования конкретными федеральными законами. Более наглядно эта особенность визуализирована ниже в схеме взаимодействия.

Взаимосвязь регулирования и деятельности агрегатора

Таким образом, агрегаторы – хозяйствующие субъекты, действующие на территории Российской Федерации в рамках существующего правового поля РФ.

Примечания к схеме:

· блоки, отмеченные «зеленым» цветом, имеют одностороннюю взаимосвязь: где законы определяют форму и содержание операций;

· блоки, отмеченные «серым» цветом, фактически не влияют на деятельность и могут не приниматься в расчет при проведении операций.

Агрегаторы не являются субъектами регулирования Закона «О НПС» и не подпадают под регулирование и надзор Центрального банка Российской Федерации – регулятора финансового рынка.

3.4. Возможные направления развития регулирования операций агрегатора

С учетом анализа международного опыта можно сформулировать следующие возможные варианты.

Во-первых, это разработка и внедрение специального набора нормативно-правовых документов, которые будут регулировать деятельность агрегатора. Данный путь является высокоинтенсивным способом внедрения регулирования и, как правило, позволяет добиваться значимых результатов при наличии прозрачных отношений в регулируемой сфере. Однако, как показывает международная практика, он используется на более поздних стадиях развития соответствующих субъектов индустрии и их инфраструктуры.

Во-вторых, следует рассмотреть вариант саморегулирования деятельности агрегаторов путем самоорганизации участников сообщества данного вида деятельности как путем создания объединений участников, так и путем эволюционного развития нормативно-правой базы. Указанный способ возможен для применения при высокой организованности участников, наличии общности целей и действенных коммуникаций между участниками. К текущему моменту применение данного способа представляется нереалистичным по различным причинам, в том числе из-за неоднородности развития рынка услуг агрегаторов.

В-третьих, следует рассмотреть вопрос включения деятельности агрегаторов в существующее поле регулирования всей отрасли платежных операций и расчетов в рамках национальной платежной системы. Данный путь представляется наиболее целесообразным, как с точки зрения взвешенности в подходах регулирования, так и необходимости новации нормативно-правового поля в Российской Федерации в части деятельности агрегатора платежных услуг.

Учитывая, что в большинстве бизнес-моделей деятельности агрегатора использование банковского счета агрегатора для проведения расчетов плательщика и поставщика услуг является «краеугольным камнем», для минимизации рисков необходимо рассмотреть установление обязательного использования агрегаторами счетов со специальными режимами проведения операций.

4. Основные выводы

«Типовые черты» агрегатора

1) Агрегаторы – молодые компании (юридические лица, не являющиеся кредитными организациями), даже крупные агрегаторы созданы менее 5 лет назад.

2) Агрегаторы – компании, инвестиции которых в основной капитал незначительны (до 100 тыс. долл. США), а стоимость используемой интеллектуальной собственности (нематериальные активы, разработки и исследования) не превышает 5% от валюты баланса компании.

3) Бизнес-модель (применяемые тарифы, объемы проводимых операций) агрегаторов позволяет добиваться окупаемости инвестиций в течение 1 года.

4) Через сервисы агрегаторов проходят значительные объемы платежных операций (ежегодный суммарный оборот только крупных российских агрегаторов достигает нескольких миллиардов рублей). Это обусловливает наличие не контролируемых регуляторами рисков, поскольку деятельность агрегаторов осуществляется вне периметра законодательства о национальной платежной системе.

5) Отмечаются отдельные факты перехода собственников компаний-агрегаторов из российской юрисдикции в офшоры (в том числе это характерно для крупных агрегаторов), что сказывается на прозрачности ведения бизнеса агрегаторами. Однако данная тенденция, по нашему мнению, не связана напрямую со спецификой деятельности агрегаторов.

Бизнес-модель агрегатора

6) Бизнес-модель деятельности агрегатора имеет определенную вариативность, которая оказывает существенное влияние на подходы и способы организации бизнеса агрегатором. Данная вариативность заключается в выборе способа организации операций агрегатора: осуществление расчетов непосредственно с поставщиками товаров (работ, услуг) путем переводов денежных средств (поступивших как от физических лиц – плательщиков, так и от субъектов НПС) со своего банковского счета на их банковские счета (далее по тексту – использование банковского счета агрегатора), либо оказание только информационно-технологических услуг, без использования банковского счета агрегатора для осуществления расчетов.

Регулирование и надзор за деятельностью агрегаторов

7) Общеэкономические законодательные акты (Гражданский кодекс РФ, Налоговый кодекс РФ, Закон «Об ООО») оказывают непосредственное влияние на деятельность агрегаторов в Российской Федерации. Требования указанных законодательных актов напрямую влияют на форму, особенности и содержание заключаемых агрегаторами договоров, соглашений, сделок с участниками рынка платежных услуг, а также устанавливают общие правила деятельности агрегаторов как субъектов хозяйственной деятельности в Российской Федерации.

8) Необходимо включение деятельности агрегаторов в существующее поле регулирования субъектов платежной индустрии в рамках национальной платежной системы. Данный путь представляется наиболее целесообразным в целях выработки единообразного подхода в отношении регулирования не только субъектов национальной платежной системы, но и иных организаций, участвующих в оказании платежных услуг, деятельность которых в отдельных случаях в настоящее время осуществляется с нарушением норм действующего законодательства из-за отсутствия правовой определенности.

9) Поскольку базовая бизнес-модель деятельности агрегатора построена на использовании банковского счета агрегатора, через который осуществляются переводы денежных средств между плательщиком и поставщиком услуг, для минимизации рисков (помимо выбора пути регулирования деятельности агрегаторов), целесообразно рассмотреть использование агрегаторами банковских счетов со специальными режимами проведения операций, типа эксроу-счетов.

10) Принимая во внимание, что в соответствии с положениями статьи 3 Федерального закона «О Центральном банке Российской Федерации (Банке России)» одной из важных целей Банка России является обеспечение стабильности и развитие национальной платежной системы, контроль и надзор за деятельностью агрегаторов в платежной индустрии целесообразно возложить на Центральный банк Российской Федерации.

[1] Агрегатор (от лат. Aggregatio – «накопление») – структура, которая агрегирует, собирает, группирует объекты в категорию более высокого уровня.

[2] Участники платежной системы – банк, небанковская кредитная организация